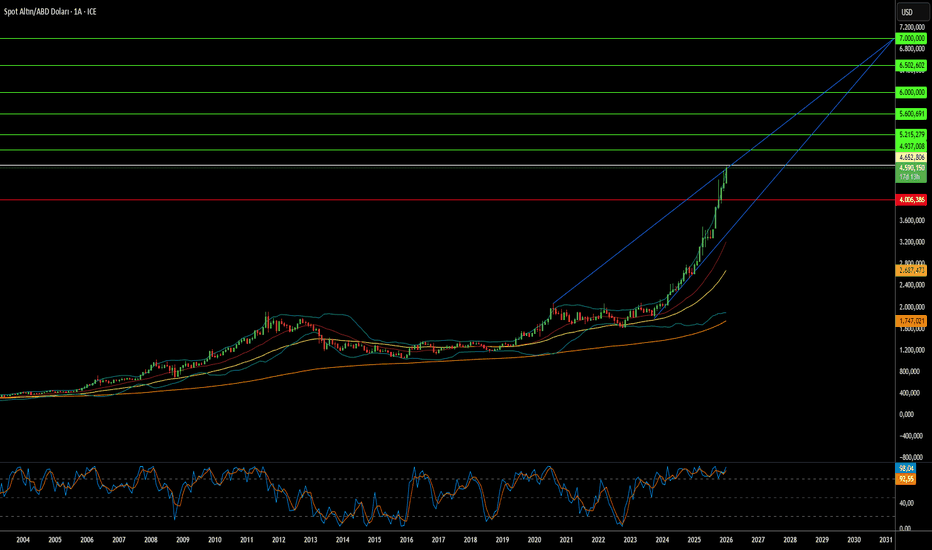

Altındaki Dönüşüm 7.000 Dolarlık Hedef Fiyatı Haklı Çıkarır mı?Küresel altın piyasası, metalin pasif bir portföy korumasından stratejik bir zorunluluğa dönüştüğü temel bir paradigma değişimi yaşıyor. ABD ulusal borcunun 38 trilyon doları aşması ve borç/GSYH oranının %124'ün üzerine çıkmasıyla rapor, egemen borç değer kaybının matematiksel olarak kaçınılmaz hale geldiğini savunuyor. Eş zamanlı olarak, Ocak 2026'da Venezuela Başkanı Maduro'nun yakalanması gibi jeopolitik kırılmalar, ülkeleri dolar rezervlerine olan bağımlılıktan uzaklaştırıyor. BRICS ittifakının Ekim 2025'te %40 altın destekli "Unit" para birimini piyasaya sürmesi, altının nihai tarafsız rezerv varlık olarak yeniden paraya dönüştürülmesi çabasını simgeliyor.

Bu yapısal güçlerin birleşimi, bir "arz sıkışıklığı" yaratıyor. Küresel borcun 346 trilyon dolara yaklaşması ve siber savaş risklerinin altının dijital manipülasyona bağışık "analog koruma" statüsünü vurgulamasıyla rapor, ons başına 7.000 doları bir spekülasyon değil, stratejik bir varlığın rasyonel yeniden fiyatlandırması olarak öngörüyor. Tez, altının bir portföy çeşitlendiricisinden; merkez bankaları, teknoloji şirketleri ve yatırımcılar için "olmazsa olmaz" bir stratejik materyale dönüştüğünü savunuyor.

Parasal dinamiklerin ötesinde altın, geleceğin teknolojik altyapısı için vazgeçilmez hale geliyor. Yapay zeka devrimi, NVIDIA'nın B200 GPU'su gibi yüksek performanslı çiplerde altın kullanımını zorunlu kılarak inelastik bir endüstriyel talep yaratıyor. Altın arzı üzerindeki bu "YZ vergisi", metali kalıcı olarak dolaşımdan çıkarıyor. Basel III düzenlemeleri, fiziksel altını Katman 1 (Tier 1) varlık statüsüne yükselterek talebi daha da artırdı. Ayrıca, kuantum hesaplama ve Çin'in 6G ağları gibi alanlardaki yeni uygulamalar tamamen yeni tüketim kaynakları oluşturuyor.

Semiconductors

Oksijen Emilimi Bir Kablosuz Devrimi Yaratabilir mi?Peraso Inc. (NASDAQ: PRSO), 60GHz milimetre dalga spektrumunda jeopolitik, fizik ve yarı iletken inovasyonunun kesişme noktasında faaliyet göstermektedir. Batılı hükümetler, "Sök ve Değiştir" (Rip and Replace) girişimleriyle Çin telekomünikasyon altyapısını tasfiye ederken, Peraso, TSMC tarafından üretilen ve "Temiz Ağ" standartlarını karşılayan Kuzey Amerika tasarımı silikon çözümleriyle stratejik bir kazanan olarak öne çıkıyor. Şirketin teknolojisi, atmosferik fiziğin tuhaf bir özelliğinden yararlanıyor: Oksijen molekülleri 60GHz sinyallerini 1-2 kilometre içinde emiyor; bu durum hem bir sınırlama hem de stratejik bir avantaj yaratıyor. Bu fenomen, frekans yeniden kullanımı için mekansal izolasyon ve doğal fiziksel katman güvenliği sağlayarak Peraso'nun çözümlerini yoğun kentsel ağlar, askeri taktik iletişim ve yeni nesil VR/AR cihazları için ideal kılıyor.

Şirket liderliği, gelişmekte olan bağlantı teknolojilerinin standartlaştırılmasında kanıtlanmış bir uzmanlığa sahiptir. Peraso, IEEE 802.11ay (WiGig) için dokuz Temel Standart Patente (SEP) sahiptir ve bu da uyumlu cihaz üreten üreticiler üzerinde lisanslama gücü yaratmaktadır. 2025'in 3. çeyreğinde gelirin 3,2 milyon dolara ulaşmasına (%45 artış) rağmen, Mobix Labs'ın hisse başına 1,30 dolarlık teklifiyle görüldüğü üzere hisse senedi hala derin bir şekilde düşük değerlenmiş durumdadır.

Peraso'nun yatırım tezi üç sütuna dayanmaktadır: Güvenilir tedarikçilere yönelten jeopolitik rüzgarlar, spektrum sıkışıklığını çözmede 60GHz'in yeri doldurulamaz fiziği ve güçlü patent portföyü. Temel riskler arasında nakit tüketimi ve mikro ölçekli yarı iletken hisselerinin doğasında bulunan oynaklık yer almaktadır. "Kablosuz Fiber" devriminde asimetrik getiri arayan yatırımcılar için Peraso, bağlantı pazarının göz ardı edilmiş bir köşesinde karşıt bir derin teknoloji fırsatını temsil ediyor.

Mobileye’nin 19 Milyon Satışı Pazarı Dönüştürür mü?Mobileye Global Inc., iki büyük anlaşma aracılığıyla 19 milyon ünitelik dönüştürücü bir iş hacmi sağladı: İlk 10'da yer alan ABD'li bir otomobil üreticisinin yeni nesil ADAS sistemleri için 9 milyon EyeQ6H çipi ve önceki bir Volkswagen taahhüdü. Bu başarı, 2025'te hisse senetlerinde yaşanan %50'lik düşüşle damgalanan zorlu bir dönemde gelse de şirketin iş modelinde temel bir değişime işaret ediyor. Birim başına 40–50 dolarlık temel güvenlik çipleri satmaktan, araç başına 150–200 dolarlık kapsamlı bir "Surround ADAS" platformu sunmaya geçiş, gelir potansiyelinin üç katına çıkmasını temsil ediyor ve Mobileye'ı yalnızca bir bileşen tedarikçisi değil, yazılım odaklı bir platform sağlayıcısı olarak konumlandırıyor.

Bu stratejinin teknik temeli, pahalı LiDAR teknolojisini kasten dışarıda bırakırken 11 sensörden gelen verileri işleyebilen 7nm işlemci EyeQ6H çipine dayanıyor. Bu maliyet odaklı tasarım, seri üretim araçlar için 130 km/s hıza kadar eller serbest otoyol sürüşüne olanak tanıyor; birden fazla işlevi tek bir ECU'da birleştirerek otomobil üreticilerinin üretimini basitleştiriyor. Şirketin, yüksek çözünürlüklü haritalar oluşturmak için milyonlarca araçtan veri toplayan tescilli Road Experience Management (REM™) teknolojisi, Tesla ve Nvidia gibi rakiplere karşı önemli bir fikri mülkiyet koruması sağlıyor. Uzaktan güncelleme (OTA) yetenekleri, platformun aracın yaşam döngüsü boyunca güncel kalmasını sağlıyor.

Ancak Mobileye, yatırımcı coşkusunu azaltan önemli zorluklarla karşı karşıya. 4.300 çalışanın 3.000'inin İsrail merkezli olması nedeniyle, jeopolitik belirsizlik değerlemeyi ve operasyonları etkiliyor; bu durum yakın zamanda iş gücünde %5'lik bir azalmaya (200 çalışan) yol açtı. Kendi çözümlerini geliştiren Huawei ve Xpeng gibi Çinli rakiplerin baskısı, pazar payı için varoluşsal bir tehdit oluşturuyor. Şirket 2025'i envanter zorluklarıyla dolu bir "geçiş yılı" olarak nitelendiriyor ancak devasa sipariş hattı ve iyileştirilmiş gelir modeli 2026'yı potansiyel olarak belirleyici kılıyor. Başarı, ürün lansmanlarının hatasız uygulanmasına ve hem jeopolitik gerilimleri hem de otonom sürüş alanındaki yoğunlaşan rekabeti yönetirken teknolojik liderliği sürdürme becerisine bağlı.

SanDisk, Yapay Zeka Ekonomisinin Temellerini mi Kuruyor?SanDisk Corporation (NASDAQ: SNDK), Şubat 2025'te Western Digital'dan ayrılmasından bu yana, Yapay Zeka (AI) altyapısı patlaması için mükemmel bir şekilde konumlanmış, sadece flash belleğe odaklanan saf bir güç merkezi olarak ortaya çıktı. Şirketin hisseleri, teknolojik yenilik, jeopolitik manevra ve makroekonomik olumlu rüzgarların nadir birleşiminin etkisiyle, Morgan Stanley'in 273 dolara kadar hedefler öngörmesiyle hisse başına 230 dolara doğru fırladı. Ayrılık, "holding indirimi"ni ortadan kaldırarak önemli hissedar değeri açığa çıkardı ve SanDisk'in yalnızca flash belleğe odaklanan agresif bir strateji izlemesine olanak tanıdı. Aynı zamanda, sabit disk sürücüsü (HDD) işi bağımsız olarak faaliyet gösteriyor.

Şirketin BiCS8 teknolojisi, CMOS Bonded to Array (CBA) tasarımını kullanarak %50 daha yüksek bit yoğunluğu ve 4.8Gb/s'ye ulaşan G/Ç (I/O) hızları elde eden 3D NAND mimarisinde bir atılımı temsil ediyor; bunlar, AI eğitim ve çıkarım iş yükleri için kritik yeteneklerdir. Bu teknolojik sıçrama, Japonya'daki Kioxia ile stratejik üretim ortaklıkları ve Çin varlıklarının JCET'ye hesaplanmış bir şekilde elden çıkarılmasıyla birleştiğinde, SanDisk'i kritik pazarlara erişimi sürdürürken ABD-Çin yarı iletken çatışmasında yolunu bulmaya konumlandırıyor. NAND flash pazarı, yıllarca süren yetersiz yatırımın ardından yapısal bir arz sıkıntısı yaşıyor, bazı kategorilerde sözleşme fiyatları %60'tan fazla artarken, üreticiler gelişmiş üretim tesislerinin (Fabs) 18-24 aylık inşaat süresi nedeniyle 2026'nın sonlarına kadar yeni kapasiteyi devreye alamıyorlar.

SanDisk'in finansal performansı, bu stratejik konumlandırmayı doğruluyor; 2025'in 4. çeyrek geliri 1,901 milyar dolara (yıldan yıla %8 artış) ulaştı ve bulut segmenti geliri yıllık bazda %25 büyüyerek 213 milyon dolara çıktı. Şirket, Non-GAAP brüt kar marjlarını %26,4'e çıkarırken, planlanandan önce 91 milyon dolarlık net nakit pozisyonu elde etti. 122,88 TB'lik SN670 UltraQLC ve PCIe Gen5 DC SN861 gibi kurumsal SSD'ler (Katı Hal Sürücüleri), AI iş yüklerinin HDD'lerin yoğunluğunu flash hız ile birleştirmesini gerektirmesi nedeniyle veri merkezi mimarilerinde geleneksel sabit sürücülerin yerini alıyor. Şirket ayrıca, geleneksel High Bandwidth Memory (HBM)'den önemli ölçüde daha düşük maliyetlerle petabayt ölçeğinde kapasite sunabilen High Bandwidth Flash (HBF) teknolojisine öncülük ediyor, bu da potansiyel olarak AI çıkarım ekonomisini devrimleştirebilir ve SanDisk'in AI ekonomisi için kritik bir altyapı sağlayıcısı rolünü sağlamlaştırabilir.

Silikonun Sessiz Devi Yapay Zekâ Kurallarını Değiştiriyor mu?Broadcom, yapay zekâ devriminin kritik ama yeterince takdir edilmeyen mimarı olarak ortaya çıktı. Tüketiciye yönelik yapay zekâ uygulamaları manşetleri domine ederken, Broadcom altyapı katmanında faaliyet gösteriyor: özel tasarım çipler, ağ teknolojisi kontrolü ve kurumsal bulut platformları yönetimi. Şirket, özel yapay zekâ hızlandırıcılarında %75 pazar payına sahip; Google’ın Tensor İşleme Birimleri (TPU) konusunda tek ortak ve yakın zamanda OpenAI ile büyük bir anlaşma imzaladı. Yapay zekânın “silah taciri” konumlanması Broadcom’u 1,78 trilyon dolar değerlemeye taşıdı ve dünyanın en değerli yarı iletken şirketlerinden biri haline getirdi.

Şirket stratejisi üç ayağa dayanıyor: XPU platformuyla özel silikon hakimiyeti, VMware satın alımıyla özel bulut kontrolü ve agresif finansal mühendislik. SerDes teknolojisi ve gelişmiş çip paketleme gibi kritik alanlardaki teknik uzmanlığı rakip girişini zorlaştıran güçlü bariyerler yaratıyor. Google için tasarlanan Ironwood TPU v7, sıvı soğutma, devasa HBM3e bellek kapasitesi ve yüksek hızlı optik ara bağlantılar (binlerce çipin tek sistem gibi çalışmasını sağlayan) sayesinde olağanüstü performans sunuyor. Silikon tasarımından kurumsal yazılıma kadar dikey entegrasyon, piyasa dalgalanmalarına dirençli çeşitlendirilmiş gelir modeli oluşturuyor.

Ancak Broadcom önemli risklerle karşı karşıya. Üretimi TSMC’ye bağımlılık, özellikle Tayvan Boğazı’ndaki gerilim artarken jeopolitik kırılganlık yaratıyor. ABD-Çin ticaret kısıtlamaları bazı pazarları daralttı, fakat yaptırımlar talebi uyumlu satıcılara yöneltti. Ayrıca VMware satın alımı 70 milyar doların üzerinde borç getirdi; güçlü nakit akışına rağmen agresif borç azaltma gerekiyor. VMware’in abonelik tabanlı fiyatlandırmaya tartışmalı geçişi finansal başarı getirse de müşteri sürtüşmesi yarattı.

İleriye bakıldığında, Broadcom 2030’a kadar süren yapay zekâ altyapı inşasında güçlü konumda görünüyor. Çıkarım (inference) iş yüklerine ve “ajan tipi” yapay zekâ sistemlerine geçiş, genel amaçlı GPU’lar yerine uygulamaya özel entegre devreleri (ASIC) tercih ediyor – tam da Broadcom’un ana güçlü yanı. Patent portföyü hem saldırı amaçlı lisans geliri hem de ortaklar için savunma koruması sağlıyor. CEO Hock Tan’ın disiplinli liderliğinde Broadcom acımasız operasyonel verimliliği sergiliyor: sadece en yüksek değerli kurumsal müşterilere odaklanıyor ve çekirdek dışı varlıkları elden çıkarıyor. Yapay zekâ dağıtımı hızlandıkça ve işletmeler özel bulut mimarilerine geçtikçe, özel silikon, ağ altyapısı ve sanallaştırma yazılımını kapsayan eşsiz konumu Broadcom’u yapay zekâ çağının vazgeçilmez ama büyük ölçüde görünmez kolaylaştırıcısı haline getiriyor.

Röntgen Teknolojisi 125 Yıllık Bir Sektörü Bozabilir mi?Nano-X Imaging, yarı iletken inovasyonu ile iş modeli bozulmasının birleşimiyle tıbbi görüntüleme sektörünü kökten yeniden yapılandırmaya çalışıyor. Şirket, 99% enerjiyi ısı olarak harcayan yüzyıllık termiyonik emisyon teknolojisini, oda sıcaklığında çalışan milyonlarca molibden nano-koniden alan emisyonuyla değiştiren soğuk katot röntgen kaynağı ticarileştirdi. Güney Kore’deki (SK Hynix kümesi yakınında) kendi yarı iletken üretim tesisi tarafından üretilen bu atılım, Nanox.ARC sistemini mümkün kılıyor: geleneksel BT tarayıcılarında zorunlu olan devasa soğutma sistemleri ve dönen gantrileri ortadan kaldıran kompakt, dijital olarak çevik bir tomosentez cihazı.

Ticari strateji “Tıbbi Tarama Hizmet Olarak” (MSaaS) üzerine kurulu; görüntülemeyi sermaye harcamasından işletme giderine dönüştürüyor — yüksek faiz ortamında hastanelerin sermaye bütçesi kısıtlamaları için büyük avantaj. Stratejik ortaklıklar anında pazar erişimi sağlıyor: 3DR Labs anlaşması Nano-X’i ABD’de 1.800’den fazla hastaneye bağlıyor ve FDA onaylı yapay zeka algoritmalarını mevcut radyoloji iş akışlarına doğrudan entegre ediyor; uluslararası dağıtımlar Meksika (SPI Medical ile 630 ünite), Güney Kore ve Vietnam (SK Telecom destekli 2.500 sistem) ve Fransa’daki Avrupa referans merkezlerini kapsıyor. Yönetim 2026’da 35 milyon dolar gelir hedefi açıkladı (2025’e göre ~%900 büyüme), 2028’e kadar 72,6 milyon dolara ulaşması bekleniyor.

Yatırım tezi teknolojik doğrulama (FDA 510(k) onayı, çalışan yarı iletken fab), jeopolitik dayanıklılık (Orta Doğu istikrarsızlığından ayrılmış tedarik zinciri) ve makroekonomik uyum (sermaye kısıtlaması döneminde tercih edilen OpEx modeli) üzerine kurulu. Ancak yürütme riskleri yüksek: ciddi nakit yakımı (30,4 milyon dolar negatif işletme nakit akışı), sürekli sermaye artırımı ihtiyacı (son 15 milyon dolarlık halka arz) ve hastanelerin yeni hizmet modelini benimseme belirsizliği. Analistlerin genel görüşü iyimser; ortalama hedef fiyat 7,75 dolar (+%120’dan fazla yükseliş), en agresif tahminler 23 dolara çıkıyor — ancak bu, GE, Siemens ve Philips gibi mevcut oyuncuların geleneksel ekipman satış paradigmasını kökten sarsan tekrarlayan gelir modelinin büyük ölçekli başarılı dağıtımına bağlı.

Asya'daki Gerilimler Koruma Getirilerinizi Üç Kat Artırabilir miÇin-Japonya arasındaki jeopolitik gerilimlerin artması, Nasdaq-100 Endeksi'ni (NDX) üç kat ters leverage ile takip eden ters ETF olan ProShares UltraPro Short QQQ (SQQQ) için nasıl ikna edici bir yatırım fırsatı yaratıyor? Nasdaq-100'ün teknoloji sektörlerinde aşırı yoğunlaşması (%61 ağırlık) ve kusursuz küresel tedarik zincirlerine bağımlılığı, onu Asya-Pasifik istikrarsızlığına benzersiz şekilde savunmasız kılıyor. SQQQ'nun üç kat ters yapısı, yatırımcıların geleneksel marjin hesapları olmadan NDX düşüşlerinden kar elde etmesini sağlarken, günlük bileşik mekanizması jeopolitik krizlerin genellikle tetiklediği yüksek volatilite ve yönlü düşüş hareketlerini yakalamak için optimize edilmiştir.

Temel kırılganlık Doğu Asya'daki kritik tedarik zinciri dar boğazlarından kaynaklanıyor. Çin, elektrikli araç motorları, sensörler ve savunma sistemleri için vazgeçilmez nadir toprak elementlerinin küresel işlenmesinin neredeyse %90'ını kontrol ediyor ve geçmişte bölgesel anlaşmazlıklarda bunu Japonya'ya karşı silah olarak kullandı. Bu arada Japonya, fotorezist gibi kritik yarı iletken malzemelerde küresel pazar payının %50'sini elinde tutuyor; herhangi bir kesinti NDX şirketleri için çip üretimini durdurmaya eşdeğer. Nasdaq-100'ün yaklaşık %10'u doğrudan Çin anakarası kaynaklı gelirlerden ve neredeyse %50'si uluslararası, artan gerilimler birden fazla ana pazarda eş zamanlı gelir kayıplarını tehdit ederken pahalı tedarik zinciri bölgeselleştirmesini zorlayarak kar marjlarını sıkıştırıyor.

Fiziksel tedarik zincirlerinin ötesinde, analiz devlet destekli siber operasyonları en acil akut tehdit olarak tanımlıyor. ABD ajansları, Çinli siber aktörlerin büyük krizlerde yıkıcı saldırılar için kritik altyapı ağlarında önceden konumlandığını değerlendiriyor; Japonya daha önce Çin askeri siber saldırılarını 200 şirket ve araştırma enstitüsüne karşı rapor etti. Bu tür siber kaynaklı üretim durmaları milyarlarca dolar gelir kaybı yaratabilirken NDX değerlemelerini sürdüren yenilik çıktısını aynı anda bozabilir. Jeopolitik belirsizlik doğrudan kurumsal Ar-Ge harcamalarının azalması ve patent kalitesi ile alıntı oranlarında kanıtlanmış düşüşlerle ilişkilendirilir.

Bu risklerin birleşimi — tedarik zinciri silahlandırma, zorla bölgeselleştirme maliyetleri, jeopolitik risk primlerinden yükselen iskonto oranları ve siber savaş tehditleri — SQQQ'nun üç kat ters pozisyonu için ideal ortam yaratır. NDX değerlemelerine sağlam jeopolitik risk izlemesini entegre edemeyen şirket yönetim kurulları temel bir yönetim başarısızlığını temsil eder, çünkü küresel verimlilikten direnç odaklı tedarik zincirlerine yapısal geçiş, mevcut NDX fiyatlarını destekleyen yüksek büyüme değerlemelerini baltalayan önemli sermaye harcamaları gerektirir.

Bellek Çipleri Jeopolitik Silah Olabilir mi?Micron Technology, emtia bellek üreticisinden kritik altyapı sağlayıcısına stratejik bir dönüşüm gerçekleştirdi ve kendini yapay zeka hesaplama talepleri ile ABD ulusal güvenlik çıkarlarının kesişim noktasına konumlandırdı. Şirketin 2025 mali yılı performansı bu dönüşümün başarısını gösteriyor; veri merkezi geliri yıllık %137 artarak toplam satışların %56'sını oluşturdu. Brüt marjlar %45,7'ye genişledi, çünkü şirket hem gelişmiş High-Bandwidth Memory (HBM) portföyünde hem de geleneksel DRAM ürünlerinde fiyatlandırma gücünü yakaladı. Bu çift marj genişlemesi alışılmadık bir piyasa dinamiğinden kaynaklanıyor: özel AI çiplerine yönelik kapasite yeniden tahsisi, eski bellekte yapay tedarik kısıtlamaları yaratarak bazı segmentlerde %30'u aşan fiyat artışlarına yol açtı. Buna karşın, HBM3E kapasitesi 2026'ya kadar tamamen satıldı.

Micron'un teknolojik liderliği, güç verimliliği ve üretim yeniliklerine odaklanıyor; bunlar doğrudan müşteri ekonomisine dönüşüyor. Şirketin HBM3E çözümleri, 1,2 TB/s'yi aşan bant genişliği sağlarken rakip 8 katmanlı yapılandırmalara göre %30 daha az güç tüketiyor — devasa veri merkezi alanlarında elektrik maliyetlerini yöneten hiperskala operatörler için kritik bir avantaj. Bu verimlilik üstünlüğü, üretimdeki bilimsel ilerlemelerle güçlendiriliyor; özellikle Aşırı Morötesi litografi kullanan 1γ DRAM'ın kitlesel üretim devreye alınması. Bu düğüm geçişi, önceki nesillere göre wafer başına %30'dan fazla bit üretirken güç tüketimini %20 azaltıyor ve rakiplerin ağır Ar-Ge yatırımlarıyla eşleştirmesi gereken yapısal maliyet avantajları yaratıyor.

Şirketin Amerika'nın tek HBM üreticisi olarak benzersiz konumu, onu bileşen tedarikçisinden stratejik ulusal varlığa dönüştürdü. Micron'un 200 milyar dolarlık ABD genişleme planı, CHIPS Yasası'ndan 6,1 milyar dolarlık fonla destekleniyor ve on yıl içinde DRAM kapasitesinin %40'ını yerli üretmeyi hedefliyor. Bu jeo-stratejik konumlandırma, güvenli ve yerli kaynaklı bileşenler gerektiren ABD hiperskala sağlayıcılarına ve hükümet projelerine öncelikli erişim sağlıyor; bu, anlık teknolojik özelliklerden bağımsız bir rekabet avantajı. 3D bellek yığma ve güvenli önyükleme mimarilerini kapsayan güçlü fikri mülkiyet portföyüyle birleşince, Micron tipik yarı iletken endüstrisi döngülerini aşan çok katmanlı savunma katmanları kurdu; bu da yapısal sürücülerle sürdürülebilir yüksek marjlı büyüme için yatırım tezini doğruluyor.

Işık Gerçekten Yapay Zekanın Geleceğini Güçlendirebilir mi?Yapay zekanın üstel yükselişi, geleneksel elektronik altyapının fiziksel sınırlarını ortaya çıkardı. Bir zamanlar hesaplamanın omurgası olan elektrik bağlantıları, artık artan veri talepleri altında mücadele ediyor, muazzam ısı üretiyor ve enerji verimliliğinde yetersiz kalıyor. POET Technologies, bu manzarada dönüştürücü bir güç olarak ortaya çıkıyor ve Optical Interposer™ platformunu kullanarak yonga düzeyinde elektronik ve fotonik bileşenleri entegre ediyor. Bu yenilik, 800G ile 1.6T arasında veri hızları sunarak, yapay zeka kümelerinin ve hiper ölçekli veri merkezlerinin doyumsuz bant genişliği ihtiyaçlarını karşılarken enerji tüketimini çarpıcı şekilde azaltıyor.

POET’in avantajının temelinde, patentli düşük termal bütçe süreci yatıyor; bu süreç, yarı iletken üretiminde tipik olan pahalı ve yüksek sıcaklıklı yöntemler olmadan fotonik entegrasyon sağlıyor. Bu yaklaşım, yalnızca termal uyumsuzlukları ve sinyal kayıplarını en aza indirmekle kalmıyor, aynı zamanda mevcut CMOS dökümhane altyapısıyla mükemmel bir uyum sağlıyor — bu da “varlık hafif” bir iş modelinin temelini oluşturuyor. Sürecini lisanslayarak ve stratejik ortak girişimler kurarak, POET büyük sermaye harcamaları olmadan verimli bir şekilde büyüyor. Foxconn ve Semtech ile iş birlikleri platformun endüstriyel hazır olduğunu doğrularken, 75 milyon dolarlık özel plasman, araştırma, satın almalar ve üretim ortaklıklarını hızlandırmak için finansal kapasitesini güçlendiriyor.

Teknolojinin ötesinde, POET’in yenilikleri derin jeopolitik ve çevresel etkiler taşıyor. Ülkeler yarı iletken bağımsızlığı ve enerji dayanıklılığı için yarışırken, POET’in enerji verimli ve yerel olarak üretilebilir fotonik teknolojisi kritik bir stratejik varlık haline geliyor. Optik bağlantılar, veri merkezlerinin enerji tüketimini yarıya kadar düşürebilir, yapay zekanın enerji ayak iziyle bağlantılı artan sürdürülebilirlik ve ulusal güvenlik endişelerine doğrudan çözüm sunar. Ayrıca, fotonik mimariler, dağıtık yapay zeka ve savunma sistemleri için gerekli olan, parazite dayanıklı ve ultra düşük gecikmeli iletişimi sunarak siber güvenliği doğal olarak artırır.

Özünde, POET Technologies bir yarı iletken şirketinin tanımını aşıyor; yapay zekanın, dijital egemenliğin ve küresel enerji istikrarının bir sonraki aşamasının dayandığı fiziksel altyapıyı temsil ediyor. Işığı hesaplamanın yeni diline dönüştürerek, POET kendisini yalnızca bir piyasa katılımcısı olarak değil, yapay zekanın sürdürülebilir ve güvenli geleceğinin vazgeçilmez bir kolaylaştırıcısı olarak konumlandırıyor.

Küçük sermayeli hisse AI veri devrimini atlatabilir mi?Applied Optoelectronics (AAOI), yapay zeka altyapısı ile jeopolitik tedarik zinciri yeniden hizalamalarının kesişim noktasında yüksek riskli bir yatırım teklifini temsil ediyor. Bu küçük sermayeli optik ağ şirketi, özel lazer teknolojisini kullanarak AI patlamasını süren hiperskala veri merkezlerine hizmet veren gelişmiş optik transseiver'ların dikey entegre üreticisi olarak konumlandırdı kendini. 2024 mali yılında %77,94'lük yıllık gelir artışı ile 368,23 milyon dolara ulaşan AAOI, büyük bir hiperskala müşteriyi başarıyla yeniden dahil etti ve 400G veri merkezi transseiver'larını göndermeye başladı; bu, 2017 müşteri kaybından (daha önce hisse performansını ezmişti) potansiyel bir dönüşümü işaret ediyor.

Şirketin stratejik dönüşümü, düşük marjlı ürünlerden yüksek performanslı 800G ve 1.6T transseiver'lara geçişe odaklanırken, aynı zamanda üretim kapasitesini Çin'den Tayvan ve ABD'ye taşıyor. Eylül 2025'te imzalanan Yeni Taipei Şehri tesisi için 15 yıllık kira sözleşmesiyle resmileşen bu tedarik zinciri yeniden hizalaması, AAOI'yi yerel kaynak tercihleri ve CHIPS Yasası gibi potansiyel hükümet teşviklerinden yararlanacak konuma getiriyor. 2024'te 13,6 milyar dolar değerindeki optik transseiver pazarı, 2029'a kadar 25 milyar dolara ulaşması beklenirken, AI iş yükleri, 5G dağıtımı ve hiperskala veri merkezi genişlemesi gibi önemli rüzgarlar tarafından sürükleniyor.

Ancak, etkileyici gelir büyümesine rağmen AAOI'nin finansal temeli hala kırılgan. Şirket 2024'te 155,72 milyon dolar net zarar bildirdi ve 211 milyon doların üzerinde borç taşırken, hisse tekliflerinden kaynaklanan devam eden hisse seyreltmesiyle karşı karşıya; dolaşımdaki hisse sayısını 25 milyondan 62 milyona çıkardı. Müşteri konsantrasyon riski temel bir zaaf olarak devam ediyor, veri merkezleri geliri %79,39'u oluşturuyor. Dış inceleme Tayvan genişlemesinin uygulanabilirliğini sorguladı, bazı raporlar 800G üretim hikayesini "optik illüzyon" olarak nitelendirerek üretim tesislerinin hazır olup olmadığı konusunda endişeler yükseltti.

Yatırım tezi nihayetinde uygulama riski ve hızla evrilen teknoloji manzarasındaki rekabet konumuna bağlı. AAOI'nin dikey entegrasyonu ve özel lazer teknolojisi Broadcom ve Lumentum gibi devlere karşı ayrımcılık sağlarken, ortaya çıkan birlikte paketlenmiş optik (CPO) teknolojisi geleneksel tak-çıkar transseiver'ları bozmaya tehdit ediyor. Şirketin başarısı 800G üretimini başarıyla artırmaya, Tayvan tesisini işletmeye, tutarlı karlılık elde etmeye ve yeniden dahil edilen hiperskala müşteri ilişkilerini sürdürmeye bağlı. Yatırımcılar için AAOI, stratejik uygulamanın önemli getiriler sağlayabileceği klasik yüksek risk-yüksek ödül fırsatıdır; ancak finansal zaafiyetler ve operasyonel zorluklar önemli aşağı yönlü riskler sunar.

Silisyum Karbür, İflas Eden Bir Çip Devini Kurtarabilir mi?Wolfspeed'in, mahkemenin 11. Bölüm yeniden yapılandırma planını onaylamasının ardından hisse senedinde görülen %60'lık dramatik yükseliş, zor durumdaki yarı iletken şirketi için potansiyel bir dönüm noktasına işaret ediyor. İflas kararı, Wolfspeed'in 6,5 milyar dolarlık borç yükünün %70'ini ortadan kaldırıyor ve faiz yükümlülüklerini %60 azaltarak, operasyonlar ve yeni üretim tesisleri için milyarlarca dolarlık nakit akışı serbest bırakıyor. Kredi verenlerin %97'sinin planı desteklemesiyle, yatırımcılar finansal engelin ortadan kalktığına güveniyor gibi görünüyor, bu da şirketi iflastan daha temiz bir çıkış için konumlandırıyor.

Şirketin toparlanma beklentileri, elektrikli araçlar ve yenilenebilir enerji sistemleri için kritik bir bileşen olan silisyum karbür (SiC) teknolojisindeki lider konumuyla güçleniyor. Wolfspeed'in 200 mm'lik SiC levhalarını ölçekli olarak üretme konusundaki benzersiz yeteneği, dikey olarak entegre tedarik zinciri ve önemli patent portföyü ile birleşerek, hızla büyüyen bir pazarda rekabet avantajları sağlıyor. Küresel EV satışları 2024'te 17 milyon adedi aştı ve yıllık %20-30 büyüme tahminleri yapılıyor; her yeni elektrikli araç, daha iyi verimlilik ve daha hızlı şarj yetenekleri için daha fazla SiC çipi gerektiriyor.

Jeopolitik faktörler, ABD CHIPS Yasası'nın yerel SiC üretim kapasitesi için 750 milyon dolara kadar fon sağlamasıyla Wolfspeed'in stratejik konumunu daha da güçlendiriyor. ABD hükümeti silisyum karbür'ü ulusal güvenlik ve temiz enerji için kritik olarak sınıflandırdığından, artan ihracat kontrolleri ve siber güvenlik endişeleri arasında Wolfspeed'in tamamen yerel tedarik zinciri giderek daha değerli hale geliyor. Ancak şirket, yılda 360.000 SiC levhası üretebilen yeni bir Wuhan tesisi de dahil olmak üzere, iyi finanse edilen Çinli rakiplerden gelen yoğunlaşan rekabetle karşı karşıya.

Bu olumlu rüzgarlara rağmen, toparlanmayı rayından çıkarabilecek önemli riskler devam ediyor. Mevcut hissedarlar, yeniden yapılandırılan öz sermayenin sadece %3-5'ini koruyarak ciddi bir sulandırmayla karşı karşıya kalırken, yeni 200 mm üretim teknolojisini artırmaya yönelik uygulama zorlukları devam ediyor. Şirket, mevcut finansal performansına göre yüksek bir işletme değeriyle zarar etmeye devam ediyor ve rakiplerin küresel SiC kapasitesini artırması fiyatlar ve pazar payı üzerinde baskı oluşturma tehdidinde bulunuyor. Wolfspeed'in dönüşümü, teknolojik liderliğin ve stratejik hükümet desteğinin, rekabetçi bir piyasada finansal yeniden yapılandırma zorluklarının üstesinden gelip gelemeyeceği üzerine yapılan yüksek riskli bir bahsi temsil ediyor.

En Kritik Şirket Kendi Başarısını Hayatta Kalabilir mi?Taiwan Semiconductor Manufacturing Company (TSMC), küresel döküm pazarının %67,6'sını kontrol ederken, tüm teknoloji ekosistemini yeniden şekillendirebilecek varoluşsal tehditlerle karşı karşıya olan eşi benzeri görülmemiş bir kavşakta duruyor. Şirketin finansal performansı sağlam kalmaya devam ediyor, 2025 ikinci çeyrek geliri 30,07 milyar dolara ulaşırken, net kâr yıllık bazda %60'ın üzerinde büyüme gösterdi. Ancak bu hakimiyet paradoksal olarak onu dünyanın en savunmasız tek arıza noktası haline getirdi. TSMC, dünyanın en gelişmiş çiplerinin %92'sini üretiyor, bu da herhangi bir kesintinin 1 trilyon dolardan fazla kayıpla küresel ekonomik felakete yol açabileceği bir yoğunlaşma riski yaratıyor.

Birincil tehdit, Çin'in Tayvan'ı doğrudan işgal etmesinden değil, Pekin'in kademeli ekonomik ve askeri zorlama "anakonda stratejisinden" geliyor. Bu, Tayvan hava sahasına rekor kıran askeri uçuşları, pratik ablukaları ve Tayvan sistemlerine günlük yaklaşık 2,4 milyon siber saldırıyı içeriyor. Aynı zamanda, ABD politikaları çelişkili baskılar yaratıyor - Amerikan genişlemesini teşvik etmek için CHIPS Yasası kapsamında milyarlarca dolar sübvansiyon sağlarken, Trump yönetimi TSMC'nin Çin operasyonları için ihracat ayrıcalıklarını iptal etti, maliyetli yeniden yapılanma ve bireysel lisans gerekliliklerini zorlayarak şirketin anakara tesislerini felç edebilecek.

Jeopolitik risklerin ötesinde, TSMC karanlık web'de dolaşan 19.000'den fazla çalışan kimlik bilgisi ve entelektüel mülkiyetini hedef alan sofistike devlet sponsorlu saldırılarla siber alanda görünmez bir savaşla karşı karşıya. Son zamanlardaki iddia edilen 2nm süreç teknolojisi sızıntısı, Çin'in ihracat kontrol kısıtlamalarının savaş alanını ekipman erişiminden yetenek ve ticari sır hırsızlığına nasıl kaydırdığını vurguluyor. TSMC'nin yanıtı, 610.000'den fazla kataloglanmış teknolojiyi yöneten ve küresel tedarikçilere güvenlik çerçevelerini genişleten AI tabanlı çift yollu IP koruma sistemini içeriyor.

TSMC, Arizona, Japonya ve Almanya'da gelişmiş fabrikalar kurarak, son teknoloji düğümlerde üstün verimlerle teknolojik üstünlüğünü korurken, 165 milyar dolarlık küresel genişleme stratejisiyle aktif olarak dayanıklılık inşa ediyor. Ancak bu risk azaltma stratejisi önemli bir maliyetle geliyor - Arizona operasyonları daha yüksek işgücü giderleri nedeniyle gofret maliyetlerini %10-20 artıracak ve şirket, üretimi çeşitlendirirken en gelişmiş Ar-Ge'yi Tayvan'da yoğunlaştırmanın stratejik paradoksunu yönetmek zorunda. Analiz, TSMC'nin geleceğinin mevcut finansal performansa değil, teknolojik liderliği koruma ve giderek parçalanan küresel düzende eşi benzeri görülmemiş jeopolitik riskleri hafifletme arasındaki karmaşık dengeyi başarıyla yürütmeye bağlı olduğu sonucuna varıyor.

Qualcomm: Akıllı Telefon Pazarının Ötesinde mi?Qualcomm (NASDAQ:QCOM), akıllı telefon pazarındaki zorluklara ve jeopolitik belirsizliklere rağmen sağlam durarak dinamik bir ortamda ilerliyor. Bernstein SocGen Group, yakın zamanda Qualcomm için "üstün performans" (Outperform) notunu teyit ederek hisse başına 185,00 dolarlık hedef fiyat belirledi. Bu güven, şirketin son bir yılda %16’lık gelir artışı ve güçlü likidite pozisyonu gibi sağlam finansal yapısından kaynaklanıyor. ABD’nin Section 232 tarifeleri ve Apple’ın katkısının azalmasıyla ilgili endişeler devam etse de, otomotiv ve Nesnelerin İnterneti (IoT) gibi hızla büyüyen yeni pazarlara yönelik stratejik çeşitlendirme önemli bir değer vadediyor. Qualcomm’un şu anda S&P 500 ve Philadelphia Yarı İletken Endeksi (SOX) ile karşılaştırıldığında düşük bir değerle işlem görmesi, seçici yatırımcılar için çekici bir fırsat sunuyor.

Qualcomm’un teknolojik gücü, yalnızca kablosuz çip üretiminin ötesine uzanan uzun vadeli bir büyüme hikayesini destekliyor. Şirket, Qualcomm Yapay Zeka Motoru (Qualcomm AI Engine) ile cihaz içi yapay zeka uygulamalarına güçlü bir şekilde yatırım yaparak, farklı cihazlarda enerji verimli, gizliliğe duyarlı ve düşük gecikmeli yapay zeka çözümleri sunuyor. Snapdragon platformları, akıllı telefonlardan bilgisayarlara ve büyüyen otomotiv sektörüne kadar ileri seviye özellikleri destekliyor. Ayrıca Qualcomm, Alphawave IP Group’un satın alınmasıyla veri merkezi pazarına adım atarak yapay zeka kapasitesini ve yüksek hızlı bağlantı çözümlerini genişletiyor. Bu stratejik hamleler, Qualcomm’u yüksek teknoloji alanında öncü bir konuma taşıyor ve akıllı, bağlantılı deneyimlere yönelik küresel talebi karşılıyor.

Şirketin 160.000’den fazla patenti içeren geniş portföyü, önemli bir rekabet avantajı sağlıyor. Qualcomm’un Standart Temel Patent (SEP) lisanslama programı, ciddi bir gelir kaynağı oluştururken, 3G’den 5G’ye kadar kablosuz iletişim standartlarındaki etkisini güçlendiriyor. Apple gibi büyük bir müşteriye olan bağımlılığı azaltmaya yönelik bilinçli stratejisiyle birleşen bu fikri mülkiyet liderliği, Qualcomm’un yeni gelir kaynaklarına yönelmesini sağlıyor. Şirket, 2029 yılına kadar gelirlerinin %50’sini akıllı telefon dışı sektörlerden elde etmeyi hedefliyor. Bu strateji, pazar risklerini azaltırken Qualcomm’u çeşitlendirilmiş bir teknoloji lideri olarak konumlandırıyor. Agresif büyüme yaklaşımı ve temettü politikasına bağlılığı, bu yarı iletken devinin uzun vadeli güçlü duruşunu yansıtıyor.

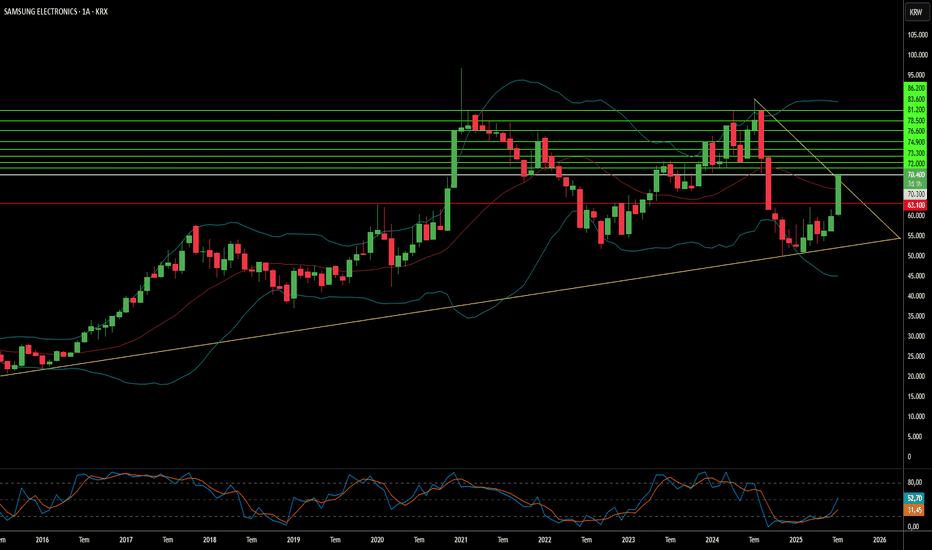

Samsung’un Çip Bahsi Karşılığını Buluyor mu?Samsung Electronics, yoğun teknoloji rekabeti ve değişen jeopolitik dinamiklerin şekillendirdiği karmaşık bir küresel ortamda ilerliyor. Elon Musk’ın doğruladığı ve Tesla’ya gelişmiş çip tedariki sağlayan 16,5 milyar dolarlık anlaşma, önemli bir dönüm noktası olabilir. 2033 yılına kadar devam edecek bu sözleşme, Samsung’un dökümhane (foundry) işine olan stratejik bağlılığını ortaya koyuyor. Bu kapsamda, Samsung’un Teksas’taki yeni üretim tesisi, Tesla’nın yeni nesil AI6 çiplerini üretmeye odaklanacak. Musk, bu iş birliğini stratejik açıdan son derece kritik olarak tanımladı. Ortaklık, özellikle ileri üretim teknolojileri ve yapay zekâ alanlarında Samsung’un yarı iletken sektöründeki konumunu güçlendirmeyi hedefliyor.

Anlaşmanın ekonomik ve teknolojik etkileri oldukça büyük. Samsung’un dökümhane birimi, yılın ilk yarısında 3,6 milyar doları aşan zararlar bildirdi. Bu büyük ölçekli sözleşme, kayıpları telafi edebilecek önemli bir gelir kaynağı sunabilir. Teknolojik açıdan ise Samsung, 2 nanometre (2nm) üretim süreçlerini hızlandırmayı planlıyor. 3nm sürecinde yaşanan verim sorunlarına rağmen, Tesla ile kurulan iş birliği ve Musk’ın verimlilik artışına yönelik stratejik desteği, 2nm süreçlerinde iyileştirmeler sağlayabilir ve Qualcomm gibi yeni müşterileri çekmede önemli bir rol oynayabilir. Bu, Samsung’un çip inovasyonunda öncü konumunu korumasını destekliyor.

Mali ve teknolojik kazanımların ötesinde, Tesla anlaşması önemli jeopolitik sonuçlar doğuruyor. Teksas’taki özel fabrika, ABD’nin yerel çip üretim kapasitesini artırarak tedarik zinciri güvenilirliğini güçlendirme hedefleriyle uyum sağlıyor. Bu, ABD-Güney Kore yarı iletken ittifakını daha da derinleştiriyor. Güney Kore için bu anlaşma, kritik teknoloji ihracatını artırıyor ve ABD ile devam eden ticaret görüşmelerinde, özellikle olası tarifelerle ilgili, elini güçlendirebilir. Samsung, dökümhane pazarında TSMC’nin gerisinde kalsa ve SK Hynix’in HBM alanındaki yoğun rekabetiyle karşı karşıya olsa da, Tesla ile kurulan bu stratejik ortaklık, Samsung’un toparlanma sürecini sağlamlaştırabilir ve küresel teknoloji sahnesindeki etkisini artırabilir.

AMD, Yapay Zeka ile Geleceği Şekillendirmeye Hazır mı?Advanced Micro Devices (AMD), piyasada hızla yükseliyor ve Wall Street’te şüpheci yaklaşımıyla bilinen Melius Research’ü bile coşkulu bir destekçiye dönüştürdü. Analist Ben Reitzes, AMD hissesinin notunu “tut”tan “al”a yükselterek hedef fiyatı 110 dolardan 175 dolara çıkardı. Bu değişim, şirketin yapay zeka (AI) çipleri ve bilgi işlem sistemlerindeki önemli ilerlemelerine dayanıyor. Bu iyimser bakış açısı, hiper ölçekli bulut sağlayıcıları ve devlet kurumlarından gelen artan taleple birlikte, yapay zeka çıkarım iş yüklerinden doğan büyük gelir fırsatları gibi çeşitli faktörlerden besleniyor. CFRA’nın “güçlü al” notu vermesi de bu algı değişimini vurguluyor. AMD’nin yeni ürün lansmanları ve Oracle, OpenAI gibi büyük müşterilerle genişleyen müşteri tabanı, özellikle hızlandırıcı teknolojisi ve olgunlaşan ROCm yazılım yığını açısından dikkat çekiyor.

AMD’nin yapay zeka hızlandırıcı pazarındaki gelişmeleri özellikle dikkat çekici. Şirketin MI300 serisi — özellikle 192GB HBM3 belleğe sahip MI300X — ve yeni tanıtılan MI350 serisi, Nvidia H100 gibi rakiplere karşı fiyat ve performans avantajları sunmak üzere tasarlandı. 12 Haziran’daki “Advancing AI 2025” etkinliğinde AMD, MI350’nin yapay zeka eğitimi için enerji verimliliğini 38 kat artırabileceğini ortaya koydu ve aynı zamanda “Helios” tam raf AI sistemlerini tanıttı. Gelecekteki MI400 GPU’ları ve Zen 6 tabanlı EPYC “Venice” CPU’larıyla donatılan bu sistemler, AMD’yi hiper ölçekli operatörlerin büyük işlerine doğrudan rakip konuma getiriyor. Yapay zeka çıkarım iş yüklerinin AI bütçelerinin %58’ini tüketmesi beklendiğinden, AMD’nin verimli ve ölçeklenebilir AI platformlarına odaklanması, hızla büyüyen AI veri merkezi pazarından daha fazla pay kapma fırsatını artırıyor.

Yapay zeka dışında, AMD, geleneksel bilgi işlemde de çıtayı yükseltiyor. Yaklaşan Zen 6 Ryzen CPU’ları, 6.4-6.5 GHz’e ulaşabileceği söylenen olağanüstü saat hızlarını hedefliyor. TSMC’nin gelişmiş 2nm litografi süreci üzerine inşa edilen Zen 6 mimarisi, başarılı Zen 4’ü geliştiren aynı ekip tarafından tasarlanıyor ve saat başına önemli performans artışları vaat ediyor. Bu bilgiler hedef niteliğinde olsa da, AMD’nin kanıtlanmış tasarım yetenekleri ve TSMC’nin ileri teknolojileri, bu hedefleri ulaşılabilir kılıyor. Bu agresif strateji, hem PC tutkunları hem de kurumsal kullanıcılar için etkileyici performans sunmayı amaçlıyor ve 2026’da piyasaya sürülmesi beklenen, modüler tasarıma ve 52 çekirdeğe kadar desteğe sahip Intel Nova Lake CPU’larına karşı AMD’nin rekabet gücünü pekiştiriyor.

Neden QuickLogic? Yükselen Yarı İletken Gücünü AnlamakQuickLogic Corporation, gömülü FPGA (eFPGA) teknolojisinin önde gelen geliştiricilerinden biri olarak, teknolojik yenilikler ve değişen jeopolitik önceliklerle şekillenen dinamik bir yarı iletken sektöründe öne çıkıyor. Şirketin Intel Foundry Chiplet Alliance’a katılması, savunma ve yüksek hacimli ticari pazarlarda artan etkisini teyit eden önemli bir adım. Bu stratejik iş birliği ve QuickLogic’in yenilikçi teknolojik çözümleri, küresel çapta güvenli ve uyarlanabilir silikon talebi artarken şirketi güçlü bir büyümeye konumlandırıyor.

Jeopolitik gereklilikler ve yarı iletken teknolojisindeki dönüşümler, QuickLogic’in yükselişini yönlendiren temel unsurlar. Ülkeler, özellikle havacılık, savunma ve kamu uygulamaları için güvenli, sağlam ve yerli üretim yarı iletken tedarik zincirlerine giderek daha fazla önem veriyor. Intel Foundry’nin Chiplet Alliance kapsamındaki girişimleri, ABD’de güvenli ve standartlara dayalı bir ekosistem oluşturarak bu stratejik ihtiyaçları destekliyor. QuickLogic’in bu girişime uyumu, şirketin güvenilir bir yerli tedarikçi olarak konumunu güçlendiriyor ve güvenlik ile güvenilirliğin kritik olduğu pazarlarda erişimini artırıyor.

Teknolojik açıdan, endüstrinin çiplet tabanlı mimarilere geçişi QuickLogic’in güçlü yönleriyle örtüşüyor. Geleneksel monolitik ölçeklendirme zorluklarla karşılaşırken, modüler çiplet yaklaşımı giderek daha fazla ilgi görüyor. Bu yaklaşım, ayrı üretilmiş işlevsel blokların entegrasyonunu mümkün kılıyor. QuickLogic’in eFPGA teknolojisi, bu çoklu çip paketlerine mükemmel uyum sağlayan yapılandırılabilir bir mantık sunuyor. Şirketin Australis™ IP Generator’ü, Intel’in 18A gibi ileri üretim süreçleri için eFPGA Hard IP’leri hızlıca geliştirerek güç, performans ve alan optimizasyonu sağlıyor. Savunma sektörünün ötesinde, QuickLogic’in eFPGA teknolojisi, Faraday Technology’nin FlashKit™-22RRAM SoC platformu gibi sistemlere entegre edilerek IoT ve uç AI uygulamaları için eşsiz bir esneklik sunuyor. Bu, silikon sonrası donanım özelleştirmesini mümkün kılarak ürün yaşam döngüsünü uzatıyor.

Intel Foundry Chiplet Alliance üyeliği, QuickLogic’e önemli avantajlar sağlıyor: Intel Foundry’nin ileri süreç ve paketleme teknolojilerine erken erişim, çoklu proje yonga üretimiyle prototipleme maliyetlerinin düşürülmesi ve UCIe standardı aracılığıyla birlikte çalışabilirlik standartlarının şekillendirilmesine katılım. Bu stratejik konum, QuickLogic’in gelişmiş yarı iletken üretiminde rekabet avantajını pekiştiriyor. Şirketin sürekli yenilikleri ve güçlü ortaklıkları, uyarlanabilir ve güvenli silikon çözümlerine ihtiyaç duyan bir dünyada parlak bir gelecek vaat ediyor.

Çiplerin Gölgesinde: Nvidia’nın Yolunu Hangi Riskler Bekliyor?Nvidia, yapay zeka devriminin öncü gücü olmayı sürdürse de, parlak yükselişi artan jeopolitik ve tedarik zinciri baskılarıyla gölgeleniyor. ABD’nin, gelişmiş H20 yapay zeka çipinin Çin’e satışına getirdiği son ihracat kısıtlamaları, Nvidia’ya 5,5 milyar dolarlık mali zarar getirdi ve şirketin kritik bir pazara erişimini kısıtladı. ABD-Çin arasındaki teknoloji rekabetinin kızışmasıyla ortaya çıkan bu hamle, ulusal güvenlik endişelerine dayanıyor ve yarı iletken devinin karşılaştığı finansal ve stratejik riskleri gözler önüne seriyor.

Bu çalkantılı ortamda Nvidia, üretim altyapısını stratejik olarak çeşitlendirme sürecine giriyor. Şirket, ABD’de yapay zeka altyapısı ve çip üretim kapasitesi oluşturmak için 500 milyar dolara varan büyük bir yatırım başlatıyor. Bu süreçte Arizona’da TSMC, Teksas’ta Foxconn ve diğer önemli ortaklarla işbirlikleri kuruluyor; amaç, tedarik zinciri dayanıklılığını artırmak ve ticaret gerilimleri ve olası tarifelerin getirdiği zorlukları aşmak.

Bu proaktif adımlara rağmen Nvidia’nın temel operasyonları, en gelişmiş çiplerinin üretimi için ağırlıklı olarak Tayvan’daki Taiwan Semiconductor Manufacturing Co. (TSMC)’ye bağımlı. Bu bağımlılık, özellikle Tayvan’ın jeopolitik gerilimleri göz önüne alındığında, Nvidia’yı ciddi bir riske maruz bırakıyor. TSMC’nin Tayvan’daki fabrikalarının olası bir çatışma nedeniyle aksaması, küresel çip arzında yıkıcı sonuçlar doğurabilir; Nvidia’nın üretimi durabilir ve dünya genelinde trilyonlarca dolarlık ekonomik etkiler yaratabilir. Bu birbirine bağlı piyasa, tedarik zinciri ve jeopolitik riskleri başarıyla yönetmek, Nvidia’nın geleceğini belirleyici sınavıdır.

Verimlilik, Yapay Zekâ Devlerini Tahtından İndirebilir mi?Google, yedinci nesil Tensor İşlem Birimi (TPU) olan Ironwood ile yapay zekâ donanımı rekabetinde stratejik bir hamleyle bir adım öne geçti. Genel amaçlı yapay zekâ hızlandırmasının ötesine geçerek, Google Ironwood'u özel olarak çıkarım (inference) için tasarladı – eğitilmiş yapay zekâ modellerini ölçekli şekilde çalıştırma gibi kritik bir görev için. Bu odaklanma, model eğitiminin ötesinde, yapay zekâ konuşlandırmasında maliyet ve verimliliğin kurumsal benimseme ile kârlılığı belirlediği “çıkarım çağı”na yönelik cesur bir hamle. Bu da Google’ı NVIDIA ve Intel gibi köklü rakiplerle doğrudan rekabete sokuyor.

Ironwood, ham işlem gücü ve özellikle enerji verimliliği açısından önemli ilerlemeler sunuyor. En büyük rekabet avantajı, watt başına performansındaki iyileşme: Selefiyle kıyaslandığında daha yüksek teraflop performansı ve значительно artırılmış bellek bant genişliği sağlıyor. Google, önceki nesline göre yaklaşık iki kat daha fazla verimlilik sunduğunu belirterek, büyük ölçekli yapay zekâ konuşlandırmalarında güç tüketimi ve maliyet gibi kritik operasyonel zorluklara çözüm getiriyor. Bu verimlilik odaklı yaklaşım, Google’ın on yılı aşkın süredir TPU tasarımında sürdürdüğü dikey entegrasyonla birleştiğinde, toplam sahip olma maliyetinde ciddi avantajlar sunabilecek, sıkı optimize edilmiş bir donanım-yazılım yığını yaratıyor.

Google, çıkarım verimliliğine odaklanarak ve ağ, depolama ile Pathways çalışma zamanı gibi yazılımlardan oluşan entegre ekosisteminden yararlanarak, yapay zekâ hızlandırıcı pazarında önemli bir pay elde etmeyi hedefliyor. Ironwood yalnızca bir çip değil, Gemini gibi gelişmiş Google modellerinin motoru ve karmaşık, çok ajanlı yapay zekâ sistemlerinin geleceği için bir temel olarak konumlandırılıyor. Bu kapsamlı strateji, NVIDIA’nın kurulu hakimiyetine ve Intel’in büyüyen yapay zekâ hedeflerine karşı çıkarak, yapay zekâ altyapısı liderliği mücadelesinin konuşlandırma ekonomisi etrafında yoğunlaştığını gösteriyor.

AXCELIS ($ACLS): TEMEL VE TEKNİK BAKIŞ (2025)ŞİRKETE TEMEL BAKIŞ

Finansal Performans

Şirketin gelirleri 2018'den 2023'e kadar sürekli artış göstermiştir (2019 hariç). 2024 yılı gelirleri son çeyreklik finansalları açıklanmadığı için son 12 ay baz alındığında $1,08 milyar gibi bir gelir seviyesine ulaştığını görüyoruz, şirket gelirlerini 7 yılda %144 artırmış. Bu durum, şirketin büyüme potansiyelini net bir şekilde ortaya koyuyor. Gelirler güzel ve düzenli bir şekilde artmış. (Finansal tablosunu inceleyebilirsiniz)

2018: $442,57 M

2024: $1,08 B (Son 12 ay)

Brüt kara baktığımızda, gelirle paralel bir şekilde arttığını görüyoruz. Şirket, maliyetlerini etkin bir şekilde kontrol etmiş ve brüt marj oranı %40-43 aralığında stabil kalmış.

2018: $179,64 M

2024: $476,33 M (Son 12 ay)

Net marj , bize şirketin nihai karlılığını gösterir. 2018'de %10,37 olan net kar marjı, 2023'te %21,78'e ulaşmış. Bu, şirketin operasyonel verimliliğinin ve net gelir yaratma kapasitesinin ciddi şekilde arttığını gösteriyor. Başarılı buluyorum.

2018: 10,37

2023: 21,78

FAVÖK marjı da bir şirketin operasyonel karlılığını gösterir. 2018'de %14,85 olan FAVÖK marjı, 2023'te %24,67’ye yükselmiş. Şirketin operasyonel etkinliğinin giderek güçlendiğini, FAVÖK marjının artmasıyla desteklendiğini görmekteyiz.

2018: 14,85

2023: 24,67

Cari Oran

2018: 4,67

2023: 3,79

Likidite Oranı

2018: 3,15

2023: 2,71

Bu iki oranı analiz ettiğimizde şu sonuca varabiliriz: şirketin kısa vadeli borçlarını ödemede güçlük çekmediğini görebiliriz.

Borç/Özsermaye oranı

2018: 0,12

2023: 0,09

Bu oranın düşük seviyelerde olması, şirketin borç finansmanına çok fazla başvurmadığını, özsermayenin güçlü olduğunu gösteriyor.

Borç/FAVÖK Oranı

2018: 0,73

2023: 0,27 olan bu oran, borcun FAVÖK’e oranla oldukça düşük olduğunu ve borçluluğun iyi yönetildiğini gösteriyor.

Alacak Devir Hızı (Gelir/Ticari Alacaklar) oranı alacakların tahsil süresini gösterir. 7 yılda dalgalı bir seyir izlese de sağlıklı düzeyde olduğunu söyleyebilirim.

FK Oranı

6 yıllık ortalama değer: 23,14

2023: 17,47

Son seneyi 6 yıllık ortalama değer ile kıyasladığımızda, ortalamanın altında kaldığını görüyoruz. Yani buradan piyasa değerlemesinin, son 6 yıla kıyasla ucuz kaldığı yorumunu yapabiliriz.

DD/PD Oranı , bize şirketin bilançosunda yer alan adi hissesini, hissenin piyasa değeriyle kıyaslar. Sektör rakiplerine baktığımızda oranın 0,5 olduğunu görüyoruz, NASDAQ:ACLS ise 0,4 ile sektör ortalamasına yakın seyretmekte.

Özetle ;

Axcelis Technologies, son yıllarda istikrarlı bir büyüme sergileyen, yüksek karlılık ve düşük borçluluk oranlarıyla dikkat çeken bir şirket. Gelir ve karlılık artışı, güçlü nakit akışı ve sağlıklı bilanço yapısı, şirketin uzun vadeli büyüme potansiyelini destekler nitelikte. Ayrıca düşük borç/özsermaye ve borç/FAVÖK oranları, borç yönetiminde iyi bir strateji izlendiğini ortaya koyuyor.

Temel açıdan değerlendirildiğinde şirket, finansal olarak güçlü ve büyümeye odaklanmış bir profil çiziyor.

ŞİRKETE TEKNİK BAKIŞ

Dikey çizgiler yılbaşlarını ifade etmektedir. 9 Ocak itibariyle KAMA(365) $98,39 seviyelerindedir ve güncel fiyat bu değerin altındadır. Para akış endeksine baktığımızda 20 Kasım 2024'te dip yaptığını gözlemliyoruz. Para akışında toparlanma emareleri görmemize rağmen fiyata çok sirayet ettiğini söyleyemiyoruz, dolayısıyla burada uyumsuzluk var diyebiliriz. Fiyatlarda belki biraz daha düşüş yaşanabilir ancak temel ve teknik açıdan veriler ve göstergeler şirketin daha iyi olacağını söylemekte.

Yaptığım analiz sonucunda Axcelis Technologies için hedef fiyat beklentim 2025 yılı içinde $100 seviyesini görmesi yönündedir.

*Analiz finansal veriler ışığında kendi kişisel yorumlarıma dayanmaktadır ve finansal yatırım tavsiyesi niteliği taşımaz.

Apple'ın İmparatorluğu Kumdan Kaleler mi?2 trilyon doları aşan değeriyle teknoloji devi Apple Inc., imparatorluğunu inovasyon ve acımasız verimlilik üzerine inşa etti. Ancak bu hakimiyetin altında, endişe verici bir kırılganlık yatıyor: en son teknoloji çipler için Taiwan Semiconductor Manufacturing Company'ye (TSMC) aşırı bağımlılık. Jeopolitik açıdan hassas bir bölgedeki tek bir tedarikçiye bu denli bağlı olmak, Apple'ı derin risklere maruz bırakıyor. Apple'ın stratejisi, onu yıldızlara taşırken, aynı zamanda kaderini tek ve kırılgan bir sepete, yani Tayvan'a emanet etti. Peki ya o sepet kırılırsa ne olur?

Çin'in gölgesinde belirsiz bir geleceğe sahip olan Tayvan, bu riskleri daha da artırıyor. Eğer Çin, Tayvan'ı ilhak etmeye kalkışırsa, TSMC'nin operasyonları bir gecede durabilir ve bu da Apple'ın cihaz üretimini felç edebilir. Tedarikçi tabanını çeşitlendirmedeki başarısızlığı, Apple'ın trilyon dolarlık imparatorluğunu kırılgan bir zemine yerleştirdi. Öte yandan, TSMC'nin ABD'de fabrikalar açarak riskleri dağıtma çabaları, yeni karmaşıklıkları beraberinde getiriyor. Tayvan düşerse, ABD bu varlıklara el koyabilir ve belki de Intel gibi rakiplerine devredebilir. Bu durum, şu kritik soruları gündeme getiriyor: Bu fabrikaların geleceğini gerçekten kim kontrol ediyor? Ve TSMC'nin yatırımları, bir rakibin yükselişini finanse ederse ne olacak?

Apple'ın karşı karşıya olduğu bu çıkmaz, küresel teknoloji endüstrisinin yarı iletken üretiminin dar bir bölgede yoğunlaşmasının bir yansıması. Üretimi Hindistan veya Vietnam'a kaydırma girişimleri, Çin'in devasa ölçeği karşısında sönük kalırken, ABD Adalet Bakanlığı'nın Apple'ın pazar hakimiyetine yönelik soruşturması gibi düzenleyici baskılar durumu daha da karmaşık hale getiriyor. ABD'nin CHIPS Yasası, yerli üretimi yeniden canlandırmayı amaçlıyor, ancak Apple'ın TSMC'ye olan derin bağımlılığı bu süreci daha da karmaşıklaştırıyor. Artık açıkça görülüyor ki, verimlilikten ziyade dayanıklılık ön plana çıkmalı, aksi takdirde tüm ekosistem çökme tehlikesiyle karşı karşıya kalacak.

Apple bu kritik yol ayrımında. Daha dirençli bir gelecek inşa edebilecek mi, yoksa kendi tasarımının ağırlığı altında mı ezilecek? Bu sorunun cevabı, yalnızca Apple'ın değil, küresel teknoloji ve güç dengelerinin de yeniden şekillenmesine yol açabilir. Eğer çipler, hem gerçek hem de mecazi anlamda, yerlerine oturmazsa, bu hepimiz için ne anlama gelecek?