Bir fon 13 trilyon dolarlık özel piyasa açığını kapatabilir mi?ERShares Private-Public Crossover ETF (XOVR), geleneksel olarak kurumsal oyuncular ve akredite yatırımcılara ayrılmış olan özel sermaye yatırımlarına erişimi demokratikleştiren çığır açan bir finansal yeniliği temsil ediyor. 2024 Ağustos'undaki stratejik yeniden lansmanından sonra fon, olağanüstü bir büyüme yaşadı; yönetilen varlıklar 481,5 milyon dolara ulaştı ve ilk SpaceX yatırımı sonrasında 120 milyon dolardan fazla giriş çekti. Dr. Joel Shulman'ın tescilli "Girişimci Faktörü" metodolojisine dayanan XOVR, portföyünün %85'inden fazlasını oluşturan kanıtlanmış ER30TR Endeksi'ni dikkatle seçilmiş özel sermaye tutumlarıyla birleştirerek, günlük likidite ve şeffaflık sunarken IPO öncesi değer yaratımını yakalayan benzersiz bir yapı oluşturuyor.

Fonun yatırım tezi, teknoloji, ulusal güvenlik ve küresel strateji kesişimindeki şirketleri belirlemeye odaklanıyor. Öne çıkan özel tutumları - SpaceX ve Anduril Industries - bu yaklaşımı örnekliyor ve özelleştirilmiş savunma sanayi tabanının kritik oyuncularını temsil ediyor. SpaceX, Starlink aracılığıyla ticari bir uzay şirketinden jeostratejik bir varlığa evrildi; bu, Ukrayna gibi modern çatışmalarda temel iletişim altyapısı olarak hizmet veriyor. Anduril'in AI destekli Lattice platformu ve ABD Ordusu ile son 159 milyon dolarlık karma gerçeklik sistemleri sözleşmesi, ordunun çevik, yazılım odaklı savunma çözümlerine geçişini gösteriyor. Her iki şirket de teknolojik yenilik ve güçlü fikri mülkiyet portföyleri aracılığıyla muazzam rekabet avantajları inşa etti.

XOVR'nin performansı, yüksek inançlı stratejisini doğruluyor; son bir yılda %33,46 toplam getiri sağladı (karşılaştırma için kıyaslama %26,48), üç yıllık yıllık getiriler %28,11. Fonun yoğunlaştırılmış yaklaşımı - en iyi on tutum portföyün %50'sinden fazlasını oluşturuyor - kategori tanımlayan yenilikçilerde inanç pozisyonları alarak olağanüstü getirileri mümkün kılan kasıtlı bir tasarım seçimi. Piyasa trendlerini takip etmek yerine, XOVR yatırımcıları yeniliğin kaynağına konumlandırıyor; benzersiz yapısını kullanarak yarının piyasa liderleri olma potansiyeline sahip bir sonraki nesil yıkıcı şirketleri belirliyor ve erişim sağlıyor.

Fon, bir yatırım aracı olmanın ötesinde bir şey temsil ediyor; kamu ve özel işletmeler arasındaki çizgilerin bulanıklaşmasını tanıyan sermaye tahsisinde temel bir değişimi somutlaştırıyor. Kamu piyasalarının erişilebilirliği ve likiditesini özel yatırımların büyüme potansiyeliyle birleştirerek, XOVR perakende yatırımcılara bir zamanlar kurumsal oyuncuların münhasır alanı olan değer yaratma fırsatlarına eşi benzeri görülmemiş erişim sunuyor; onları önümüzdeki on yılı tanımlayacak teknolojik ve stratejik yeniliklere katılmaya konumlandırıyor.

Innovation

Gizli Bir Dev Kritik Teknolojilerde Nasıl Hakimiyet Kuruyor?Teledyne Technologies, disiplinli bir stratejik konumlandırma ve teknolojik entegrasyon stratejisi sayesinde savunma, havacılık, denizcilik ve uzay pazarlarında gizlice güçlü bir oyuncu olarak kendini kanıtladı. Şirket, 2025’in ikinci çeyreğinde 1,51 milyar dolar net satış (yıllık %10,2 artış) ile rekor sonuçlar açıkladı ve tüm iş segmentlerinde olağanüstü organik büyüme gösterdi. Bu başarı, piyasa koşullarıyla değil, yüksek giriş bariyerlerine sahip kritik pazarların kesişiminde, jeopolitik faktörlerin sağladığı doğal avantajlarla uzun vadeli stratejik konumlandırmanın bir sonucudur.

Şirketin stratejik yetkinliği, Afganistan’dan Ukrayna’ya kadar çatışmalarda taktiksel değerini kanıtlamış Black Hornet Nano mikro-İHA ve zırhlı araçlar için geliştirilen Black Recon otonom drone sistemi gibi ürünlerle örnekleniyor. Teledyne, Japonya’nın ACSL firması ile NDAA uyumlu drone çözümleri için yaptığı jeopolitik odaklı ortaklıklarla pazar konumunu güçlendirdi ve düzenleyici uyumluluğu dost olmayan rakiplere karşı bir rekabet avantajına dönüştürdü. 2021’de FLIR Systems’in 8,2 milyar dolara satın alınması, termal görüntüleme teknolojisinin birçok ürün ve pazara başarılı bir şekilde entegre edilmesiyle başarılı yatay entegrasyonun göstergesi oldu.

Teledyne’nin rekabet avantajı sadece ürünlerle sınırlı değil, aynı zamanda fikri mülkiyet üstünlüğünü de kapsıyor: Şirket, dünya genelinde 5.131 patente sahip ve USPTO’dan %85,6 gibi olağanüstü bir onay oranına ulaştı. Bu patentler görüntüleme ve fotonik (%38), savunma ve havacılık elektroniği (%33) ve bilimsel enstrümantasyon (%29) alanlarını kapsıyor. Boeing ve Samsung gibi sektör devlerinin sıkça bu patentlere atıfta bulunması, onların temel niteliğini gösteriyor. 4.700 ileri dereceli mühendisin desteklediği 474 milyon dolarlık yıllık Ar-Ge yatırımı, sürekli inovasyonu sağlıyor ve rakiplere karşı yasal engeller oluşturuyor.

Şirket, Ekim 2025’te yürürlüğe girecek olan ABD Savunma Bakanlığı’nın yeni Siber Güvenlik Olgunluk Modeli Sertifikası (CMMC) gibi düzenleyici gereklilikleri karşılamak için proaktif olarak konumlandı. Teledyne’nin mevcut siber güvenlik altyapısı ve sertifikasyonları, bu standartları karşılama konusunda önemli bir avantaj sağlıyor ve rakipler yeni gerekliliklerle mücadele ederken şirketin daha fazla savunma sözleşmesi kazanmasına olanak verecek ek bir “uyumluluk avantajı” yaratıyor.

Küresel Gerilim Batarya Altınına Dönüşebilir mi?LG Energy Solution, 2025 yılında batarya sektöründe baskın bir güç haline gelerek, jeopolitik değişimleri ve piyasa dalgalanmalarını fırsata çevirip küresel liderliğini pekiştirdi. Şirketin hisseleri yıl başından bu yana %11,49 artarak 12 Ağustos itibarıyla 388.000 KRW’ye ulaştı. Bu artış, stratejik ortaklıklar ve Tesla ile Michigan tesisinden LFP batarya tedariki için yapılan 4,3 milyar dolarlık önemli anlaşma sayesinde gerçekleşti. Bu ortaklık, Tesla’nın Çinli tedarikçilere olan bağımlılığını azaltmakla kalmıyor, aynı zamanda ABD’de artan ticaret gerilimi ortamında LG’nin kritik pazardaki konumunu güçlendiriyor.

Şirketin ABD’deki üretim faaliyetlerini stratejik olarak genişletmesi, değişen jeopolitik dinamiklere ve ekonomik teşviklere verilen planlı bir yanıttır. LG, Michigan fabrikasının kapasitesini 2026 yılına kadar 17 GWh’den 30 GWh’ye çıkarırken, elektrikli araç üretim hatlarını enerji depolama sistemlerine (ESS) dönüştürerek yenilenebilir enerji projeleri ve yapay zeka veri merkezlerinden gelen artan talebi karşılıyor. Küresel ölçekte elektrikli araç talebindeki yavaşlamaya rağmen, LG hızla büyüyen ESS pazarından faydalanmayı başararak 2025’in ikinci çeyreğinde operasyonel karını %31,4 artırarak 492,2 milyar KRW’ye ulaştı. Bu başarı, büyük ölçüde ABD’deki üretim teşvikleri ve stratejik konumlandırmadan kaynaklandı.

LG’nin teknolojik liderliği ve fikri mülkiyet portföyü, giderek rekabetin arttığı ortamda en önemli fark yaratan unsurlardan biridir. Şirket, LFP bataryalara göre %30 daha yüksek enerji yoğunluğu sunan gelişmiş LMR batarya teknolojisinin geliştirilmesinde öncüdür ve 200’den fazla LMR patentine sahip olup, bu haklarını mahkeme kararlarıyla etkin bir şekilde korumaktadır. Teknolojinin ötesinde, LG’nin RE100 girişimiyle sürdürülebilirliğe olan bağlılığı ve akıllı şebekeler ile yapay zeka destekli enerji sistemlerine yüksek teknoloji çözümlerini entegre etmesi, onu temiz enerjiye geçişin ön saflarında konumlandırmakta ve hızla gelişen batarya ve enerji depolama sektöründe cazip bir yatırım fırsatı haline getirmektedir.

Küresel Kaos, İlaç Devlerini Besleyebilir mi?Merck’in etkileyici büyüme yolculuğu, bir ilaç devinin küresel belirsizlikleri stratejik fırsatlara nasıl dönüştürebileceğini gözler önüne seriyor. Şirket, ABD-Çin ticaret anlaşmazlıkları gibi jeopolitik gerilimleri başarıyla yönlendirerek tedarik zincirlerini çeşitlendirmiş ve bölgesel üretim ağları oluşturmuştur. Aynı zamanda, yaşlanan nüfuslar ve kronik hastalıkların artan yaygınlığı gibi makroekonomik trendlerden yararlanarak ekonomik dalgalanmalara bağlı kalmadan ilaç ürünlerine sürekli talep yaratıyor. Bu stratejik konumlanma, Merck’in küresel istikrarsızlık ortamında büyümesini sürdürmesini sağlarken, demografik trendlerden faydalanarak gelirlerini güvence altına alıyor.

Merck’in başarısının temelinde, çığır açan bilimsel yenilikler ve kapsamlı dijital dönüşümle desteklenen inovasyon motoru yatıyor. Moderna ile mRNA teknolojisi ortaklığı ve Keytruda’nın kullanım alanlarının sürekli genişletilmesi, şirketin dış iş birliklerini ve iç Ar-Ge gücünü ustalıkla kullandığını gösteriyor. Merck, yapay zekâ, büyük veri analitiği ve ileri üretim tekniklerini operasyonlarına entegre ederek ilaç geliştirme süreçlerini hızlandırıyor, maliyetleri düşürüyor ve piyasaya çıkış süresini artırıyor. Bu bütüncül yaklaşım, şirkete rekabet avantajı sağlıyor.

Gelecekteki büyümeyi korumak, fikri mülkiyet ve siber güvenlik varlıklarının sağlam bir şekilde savunulmasını gerektiriyor. Merck, biyobenzerlere karşı agresif savunma ve kullanım alanı genişletmeleri gibi patent yönetimi stratejileriyle, yüksek gelir getiren ilaçların ticari ömrünü patent sürelerinin ötesine taşıyor. Şirketin siber güvenliğe yaptığı önemli yatırımlar, değerli Ar-Ge verilerini ve fikri mülkiyetini devlet destekli casusluk gibi sofistike tehditlere karşı koruyor. Bu, operasyonel sürekliliği ve rekabet üstünlüğünü güvence altına alıyor.

İleriye bakıldığında, Merck’in sürdürülebilir başarısı, bu çok yönlü yaklaşımını devam ettirmesine ve değişen piyasa dinamiklerine uyum sağlamasına bağlı. Şirketin ESG (çevresel, sosyal ve yönetişim) ilkelerine ve kurumsal sosyal sorumluluğa bağlılığı, yalnızca sosyal sorumluluk odaklı yatırımcıları çekmekle kalmıyor, aynı zamanda rekabetçi bir ortamda yetkin çalışanları bünyesinde tutmasını sağlıyor. Organik inovasyonu stratejik satın almalar, güçlü fikri mülkiyet koruması ve proaktif risk yönetimiyle birleştiren Merck, küresel karmaşıklığı sürdürülebilir bir ilaç liderliğine dönüştürebilecek dayanıklı bir lider olarak konumlanıyor.

Nissan’ın Geleceği Sönüyor mu, Yoksa İleriye mi Gidiyor?Bir zamanlar küresel otomotiv sektörünün devlerinden biri olan Nissan Motor Company, karmaşık bir süreçten geçiyor. 30 Temmuz 2025’te Rusya’nın Kamçatka Yarımadası açıklarında meydana gelen 8.8 büyüklüğündeki güçlü deprem, Pasifik genelinde tsunami uyarılarını tetikledi. Bu sismik olay, Nissan’ın Japonya’daki bazı fabrikalarında operasyonlarını askıya almasına yol açtı ve çalışanların güvenliği öncelik haline getirildi. Gerekli bir önlem olsa da, bu tür aksaklıklar küresel tedarik zincirlerinin ve üretimin kırılganlığını gözler önüne seriyor; üretim hedeflerini ve teslimat takvimlerini etkileyebilir. Bu anlık tepki, Nissan’ın ekonomik, jeopolitik ve teknolojik zorluklarla mücadele ettiği bir dönemde gerçekleşti.

Doğal afetlerin ötesinde, Nissan ciddi finansal ve pazar payı sorunlarıyla karşı karşıya. 2023 mali yılında faaliyet kârı ve net geliri artmış olsa da, küresel satış hacmi 3.44 milyon araçta sabit kalarak pazar rekabetinin yoğunlaştığını gösteriyor. 2024 mali yılı için gelirlerde düşüş öngörülüyor ve ABD’de 2025’in ilk çeyreğinde satışlar yıllık bazda %8 geriledi. Enflasyon, dalgalı döviz kurları ve kullanılmış araç değerlerindeki düşüşten kaynaklanan milyarlarca dolarlık kiralama zararı, kârlılığı olumsuz etkiledi. Özellikle ABD’nin Japon otomobil ihracatına uygulamayı planladığı %24’lük gümrük vergisi, Nissan’ın kritik Kuzey Amerika pazarını tehdit ediyor.

Nissan’ın mücadeleleri teknoloji ve inovasyon stratejisine de yansıyor. 10.000’den fazla aktif patentten oluşan etkileyici bir portföye sahip olmasına rağmen, şirket elektrikli araç (EV) adaptasyonunda geri kalmakla ve teknolojik durgunlukla eleştiriliyor. Yeni EV modellerinin yavaş piyasaya sürülmesi ve hibrit araç pazarında belirgin bir varlık gösterememesi, rakiplerin önemli bir avantaj elde etmesine olanak tanıdı. Ayrıca, çoklu siber güvenlik ihlalleri nedeniyle müşteri ve çalışan verilerinin güvenliği zedelendi; bu da hem itibar kaybına hem de düzeltme maliyetlerine yol açtı. Carlos Ghosn skandalının devam eden etkileri, yönetim istikrarsızlığı ve Temmuz 2025’te motor arızaları nedeniyle 480.000’den fazla aracın geri çağrılması gibi içsel sorunlar, yatırımcı güvenini ve marka itibarını daha da aşındırdı. Nissan, bu çok yönlü baskılar arasında rekabet gücünü yeniden kazanmak için zorlu bir yolculukla karşı karşıya.

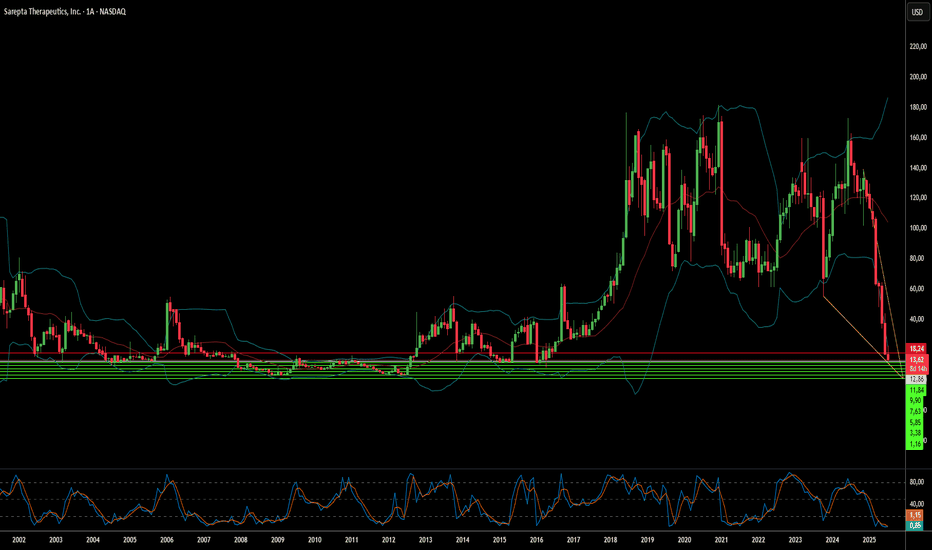

Sarepta’nın Düşüşü: Zorlukların Kesişim Noktası mı?Sarepta Therapeutics (SRPT), önemli piyasa zorluklarıyla karşı karşıya. Şirketin hisse senetlerinde ciddi bir düşüş yaşandı. Bu durum, birbiriyle bağlantılı birden fazla faktörden kaynaklanıyor. Şirketin amiral gemisi gen tedavisi ELEVIDYS, bu zorlukların merkezinde yer alıyor. Benzer gen teknolojilerine bağlı hasta ölümleri, güvenlik endişelerini artırdı. ABD Gıda ve İlaç Dairesi (FDA), Elevidys sevkiyatlarının gönüllü olarak durdurulmasını talep etti. Bu karar, ilacın karaciğer hasarına yol açabileceği yönündeki ciddi uyarı etiketinin ardından geldi. Ayrıca, Elevidys için yürütülen onaylayıcı EMBARK çalışması birincil hedefine ulaşamadı. Bu klinik ve düzenleyici aksaklıklar, yatırımcı güvenini ciddi şekilde sarstı.

İlaçla ilgili sorunların ötesinde, daha geniş sektör dinamikleri de Sarepta’yı etkiliyor. Yükselen faiz oranları gibi makroekonomik baskılar, biyoteknoloji şirketlerinin piyasa değerini düşürüyor. Jeopolitik gerilimler, küresel tedarik zincirlerini aksatırken uluslararası bilimsel iş birliğini de zorlaştırıyor. Fikri mülkiyet alanı giderek karmaşıklaşıyor; patent anlaşmazlıkları ve patent sürelerinin dolması, gelir akışlarını tehdit ediyor. Ayrıca, ilaç firmaları için siber güvenlik riskleri artıyor. Veri ihlalleri, hassas araştırma-geliştirme ve hasta bilgilerini riske atabilir.

Düzenleyici ortam da değişiyor. FDA, gen tedavileri için daha sağlam onaylayıcı veriler talep ediyor, bu da hızlandırılmış onay süreçlerinde belirsizliği artırıyor. Enflasyonu Düşürme Yasası gibi hükümet girişimleri, ilaç fiyatlarını kontrol altına almayı hedefliyor ve bu, gelecekteki gelir beklentilerini düşürebilir. Sarepta’nın AAV teknolojisine bağımlılığı, doğal riskler barındırıyor. Yeni nesil gen düzenleme teknolojileri, mevcut ürün yelpazesini gölgede bırakabilir. Tüm bu faktörler, birbirini güçlendirerek olumsuz etkileri artırıyor.

Sarepta’nın toparlanması, stratejik yönetime bağlı. Elevidys için FDA’dan tam onay almak kritik önem taşıyor. İlacın endikasyonlarının genişletilmesi ve ticari potansiyelinin en üst düzeye çıkarılması gerekiyor. Tek bir ürüne bağımlılığı azaltmak için çeşitlendirilmiş bir ürün portföyü oluşturulmalı. Bu zorlu ekonomik ortamda disiplinli maliyet yönetimi şart. Stratejik iş birlikleri, finansal destek ve uzmanlık sağlayabilir. Sarepta’nın bu süreci, gen tedavisi sektörünün olgunlaşma düzeyine dair önemli ipuçları sunuyor.

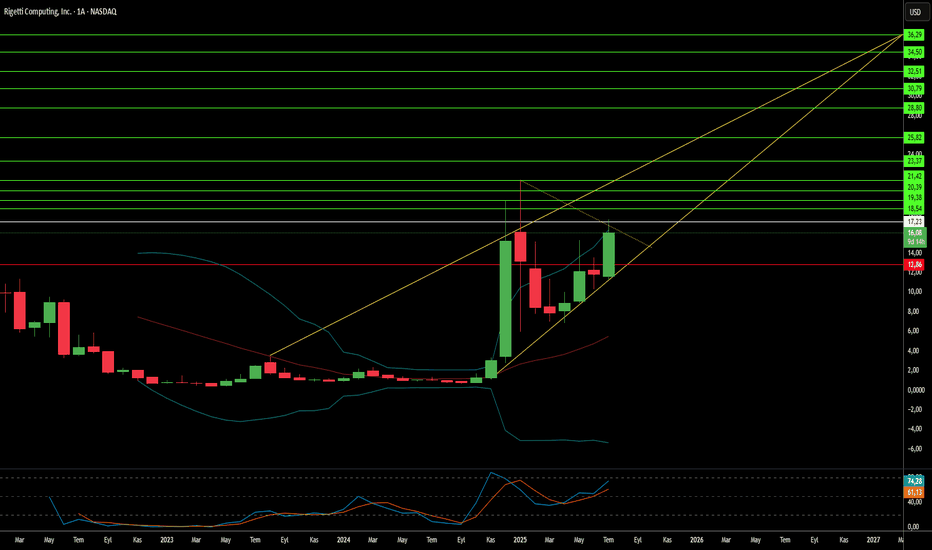

Kuantum Hayali mi, Hesaplamanın Yeni Sınırı mı?Kuantum bilişim öncüsü Rigetti Computing, yakın zamanda hisse senetlerinde %41’lik çarpıcı bir artışla piyasanın dikkatini çekti. Bu yükseliş, şirketin modüler 36 kubitlik sisteminde ortanca %99,5 iki kubit kapı doğruluğuna ulaşmasıyla gerçekleşti. Bu, önceki ölçütlere göre hata oranlarında iki kat azalma anlamına geliyor ve pratik kuantum uygulamalarına doğru önemli bir adımı temsil ediyor. Rigetti’nin süper iletken kubitleri, iyon tuzakları gibi rakip sistemlere kıyasla 1.000 kat daha hızlı kapı hızları sunuyor ve yarı iletken endüstrisinin tekniklerinden yararlanarak ölçeklenebilirliği mümkün kılıyor. Şirket, 2025 ortasına kadar 36 kubitlik sistemini piyasaya sürmeyi ve yıl sonuna kadar 100+ kubitlik bir sisteme ulaşmayı hedefliyor.

Teknik başarıların ötesinde, stratejik ortaklıklar ve devlet destekli araştırma projeleri Rigetti’nin konumunu güçlendiriyor. Quanta adlı sunucu devinden gelen 35 milyon dolarlık sermaye yatırımı ve 100 milyon dolarlık üretim anlaşması, Rigetti’nin modüler mimarisine duyulan güveni yansıtıyor. Ayrıca, devlet desteği istikrarlı bir gelir akışı sağlıyor; bu kapsamda, “kamuya yönelik kuantum bilgi işlemi” geliştirmek için DARPA’dan alınan 1 milyon dolarlık ödül ve gelişmiş çip üretimi için ABD Hava Kuvvetleri’nden sağlanan 5,48 milyon dolarlık konsorsiyum finansmanı dikkat çekiyor. Rigetti, İngiltere’deki Innovate programı kapsamında kuantum hata düzeltme projeleri için üç ödül daha kazandı. Bu iş birlikleri, hem özel sektörün hem de devletin kuantum teknolojiye olan güvenini ortaya koyuyor.

Tüm bu olumlu gelişmelere rağmen, Rigetti’nin finansal göstergeleri kuantum yatırımının yüksek riskli doğasını yansıtıyor. Şirketin piyasa değeri 5,5 milyar dolar gibi yüksek bir seviyede olsa da, 2025’in ilk çeyreğinde gelir, geçen yıla kıyasla %50’den fazla düşerek 1,5 milyon dolara geriledi. Operasyonel giderler yüksek kalmaya devam ediyor ve şirket hâlâ zarar ediyor. Rigetti’nin değeri, mevcut kârlılıktan ziyade gelecekteki potansiyele dayanıyor; bu da şirketi yüksek bir fiyat/satış oranında işlem gören bir konuma yerleştiriyor. Bu durum, şirket üzerinde teknolojik hedeflere ulaşma ve gelirleri hızla artırma baskısı yaratıyor.

Genel kuantum bilişim ortamı, yoğun rekabet ve jeopolitik sonuçlarla şekilleniyor. IBM ve Google gibi devler de süper iletken kubit teknolojisiyle Rigetti ile yarışıyor. Piyasa büyüklüğüne ilişkin tahminler büyük farklılık gösteriyor ve bu, ticari benimseme konusundaki belirsizliği yansıtıyor. Jeostratejik açıdan, kuantum bilişim mevcut şifreleme yöntemleri için bir tehdit oluştururken, askeri gelişmeler için bir fırsat sunuyor. Bu da post-kuantum kriptografi alanında küresel bir yarışa yol açıyor. Rigetti’nin 37 kuantum patentine sahip geniş fikri mülkiyet portföyü, şirketin teknolojik üstünlüğünü ortaya koyuyor. Ancak, artan faiz oranları gibi makroekonomik faktörler, riskli yüksek teknoloji yatırımları için girişim sermayesi fonlarını zorlaştırabilir ve Rigetti’nin geleceğine ek bir belirsizlik katmanı ekleyebilir.

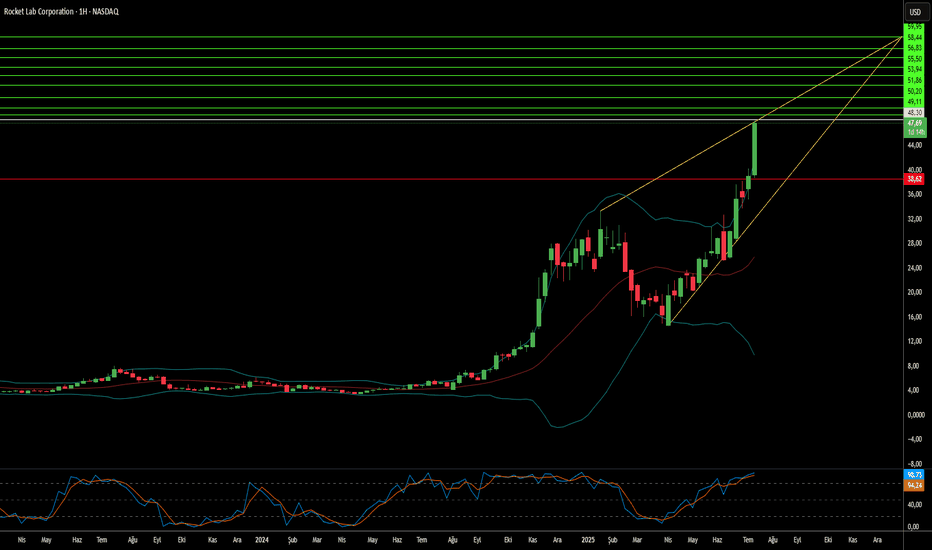

Rocket Lab Ticari Uzay Endüstrisinin Geleceği mi?Rocket Lab (RKLB), hızla büyüyen ticari uzay endüstrisinde önemli bir aktör olarak öne çıkıyor. Fırlatma hizmetlerinden uzay aracı üretimine ve bileşen imalatına kadar uzanan dikey entegrasyon modeli, şirketi kapsayıcı bir çözüm sunucusu haline getiriyor. ABD ve Yeni Zelanda’daki stratejik operasyonları ve fırlatma tesisleriyle Rocket Lab, özellikle ABD’deki güçlü varlığıyla coğrafi bir avantaj sağlıyor. Bu iki ülkedeki operasyonel yetkinlik, ABD hükümeti ve ulusal güvenlik sözleşmeleri için kritik önemde. Bu durum, jeopolitik rekabetin yoğunlaştığı bir dönemde ABD’nin dayanıklı ve yerli tedarik zinciri ihtiyacına yanıt veriyor. Rocket Lab, bu sayede Batılı müttefikler için güvenilir bir ortak konumuna gelerek kritik görevlerde tedarik zinciri risklerini azaltıyor ve rekabet gücünü artırıyor.

Şirketin büyümesi, küresel uzay ekonomisindeki büyük dönüşümlerle doğrudan bağlantılı. Uzay ekonomisinin 2023’te 630 milyar dolar olan değerinin, 2035’te 1,8 trilyon dolara ulaşması bekleniyor. Bu büyüme, fırlatma maliyetlerinin düşmesi ve uydu verilerine artan taleple destekleniyor. Uzay, artık ulusal güvenlik açısından kritik bir alan ve hükümetler, hızlı ve güvenilir erişim için ticari şirketlere yöneliyor. Rocket Lab’in Electron roketi, %91 başarı oranıyla 40’tan fazla fırlatma gerçekleştirdi ve küçük uydu pazarına, yani Dünya gözlemi ile küresel iletişim için vazgeçilmez bir sektöre hitap ediyor. Geliştirilmekte olan yeniden kullanılabilir Neutron roketi ise maliyetleri daha da düşürmeyi ve fırlatma sıklığını artırmayı hedefliyor. Bu roket, büyük ölçekli uydu ağları ve insanlı uzay uçuşları pazarına hizmet verecek.

SolAero ve Sinclair Interplanetary gibi stratejik satın almalar, Rocket Lab’in üretim kapasitesini güçlendirerek uzay değer zincirindeki kontrolünü artırıyor. Bu dikey entegrasyon, operasyonları verimli hale getiriyor, teslim sürelerini kısaltıyor ve rakipler için giriş bariyeri oluşturuyor. SpaceX gibi devler ve yeni oyuncularla rekabet etmesine rağmen, Rocket Lab’in yüksek kâr marjlı sistemlere odaklanan çeşitlendirilmiş stratejisi ve kanıtlanmış güvenilirliği, şirkete güçlü bir konum sağlıyor. Stratejik ortaklıkları, teknolojik yetkinliğini ve operasyonel mükemmelliğini doğruluyor. Yörünge hizmetleri ve uzay içi üretim gibi yeni alanlara yönelen Rocket Lab, yeni uzay yarışında başarılı olmak için gerekli stratejik vizyona sahip olduğunu kanıtlıyor.

The Trade Desk: Neden Hızla Yükseliyor?The Trade Desk (TTD), son dönemde hisse senedinde dikkat çekici bir yükseliş yaşadı. Bu artış, hem kısa vadeli piyasa dinamiklerinden hem de şirketin sağlam iş temellerinden kaynaklanıyor. En önemli nedenlerden biri, şirketin prestijli S&P 500 endeksine dahil edilmesi ve Ansys Inc.’in yerini alması oldu. Bu değişiklik 18 Temmuz’da yürürlüğe girecek ve endeks fonları ile ETF’lerde zorunlu alımları tetikledi. Bu inclusion, TTD’nin piyasadaki önemini tescillerken, görünürlüğünü ve likiditesini artırdı. Şirketin 37 milyar dolarlık piyasa değeri ve bu artan talep etkisi, TTD’nin finansal dünyadaki büyüyen etkisini açıkça ortaya koyuyor.

Endekse dahil olmanın ötesinde, TTD, reklamcılık sektöründeki büyük yapısal dönüşümden büyük ölçüde faydalanıyor. Programatik reklamcılık, geleneksel medya satın alımlarını hızla geride bırakıyor ve 2025 yılında dijital görüntülü reklam harcamalarının %90’ını oluşturması bekleniyor. Bu büyüme, reklam verenlerin şeffaf yatırım getirisi arayışından, yayıncıların TTD’nin OpenPath gibi platformlarla “kapalı ekosistemlerden” uzaklaşmasından ve yapay zekâ destekli yeniliklerden kaynaklanıyor. TTD’nin yapay zekâ platformu Kokai, edinim maliyetlerini büyük ölçüde düşürüyor ve erişimi artırıyor; bu da %95’in üzerinde müşteri tutma oranı sağlıyor. Ayrıca, akıllı TV reklamcılığı (CTV) gibi hızla büyüyen alanlardaki stratejik ortaklıklar, TTD’nin sektör liderliğini güçlendiriyor.

Finansal açıdan, The Trade Desk etkileyici bir büyüme ve dayanıklılık sergiliyor. 2025’in ikinci çeyreğinde gelirleri %17 artarak genel programatik reklam pazarından daha hızlı bir büyüme gösterdi. Düzeltilmiş FAVÖK marjı %38’e ulaşarak güçlü operasyonel verimliliği yansıtıyor. TTD, 2025 satış hedeflerinin 13 katı değerle işlem görse de, yüksek kârlılığı, sağlam nakit akışı ve geçmişteki yatırımcı getirileri bu değerlemeyi destekliyor. Yoğun rekabet ve düzenleyici baskılara rağmen, TTD’nin pazar payı kazanımları ve genişleyen dijital reklam pazarındaki stratejik konumu, onu uzun vadeli yatırımcılar için cazip bir seçenek haline getiriyor.

Yükselişte: GE Aerospace’in Tırmanışını Ne Tetikliyor?GE Aerospace’in dikkat çekici yükselişi, stratejik hamlelerin ve uygun piyasa koşullarının birleşimiyle şekilleniyor. Şirket, CFM International ortak girişimi ve kendi motor platformları aracılığıyla, dünya genelindeki dar gövdeli uçak filosunun %60’ından fazlasına güç sağlayarak, ticari ve askeri uçak motoru pazarlarında lider konumda. Bu liderlik, uçak motoru endüstrisindeki yüksek giriş engelleri ve geçiş maliyetleriyle birleştiğinde, güçlü bir rekabet avantajı sunuyor. Ayrıca, uzun vadeli bakım sözleşmeleri ve genişleyen kurulu motor tabanı sayesinde oldukça kârlı bir satış sonrası hizmetler bölümü, istikrarlı ve tekrarlayan bir gelir akışı sağlıyor. Bu kârlı segment, ekonomik döngülerdeki dalgalanmalara karşı bir tampon görevi görerek şirketin gelir öngörülebilirliğini artırıyor.

Makroekonomik faktörler de GE Aerospace’in sürdürülebilir büyümesinde kritik bir rol oynuyor. Küresel hava yolculuğu talebi istikrarlı bir şekilde artarken, bu durum uçak kullanım oranlarını yükseltiyor. Bu artış, yeni motorlara olan talebi körüklerken, özellikle satış sonrası hizmetlere olan sürekli ihtiyaç, GE Aerospace’in temel kâr kaynaklarından biri olarak öne çıkıyor. CEO Larry Culp liderliğindeki yönetim ekibi, dış zorluklara karşı stratejik adımlarla tedarik zincirlerini yerelleştirdi, alternatif bileşen kaynakları oluşturdu ve lojistik maliyetlerini optimize etti. Bu hamleler, yeni gümrük tarifelerinin ve ticaret savaşlarının etkisini azaltmada kilit rol oynadı.

Jeopolitik gelişmeler de GE Aerospace’in rotasını önemli ölçüde etkiledi. Özellikle ABD hükümetinin, LEAP-1C ve GE CF34 motorlarının Çin’in COMAC şirketine ihracatına yönelik kısıtlamaları kaldırması, stratejik bir pazar kanalını yeniden açtı. ABD-Çin arasındaki karmaşık ticari ilişkiler ortamında gerçekleşen bu adım, GE Aerospace’in teknolojisinin küresel ölçekteki stratejik önemini ortaya koyuyor. Şirketin güçlü finansal performansı, beklentileri aşan kârlar, sağlam öz sermaye getirisi ve Wall Street analistlerinin olumlu beklentileriyle destekleniyor. Kurumsal yatırımcıların hisse alımlarını artırması, GE Aerospace’in büyüme potansiyeline duyulan güvenin açık bir göstergesi.

Ondas Holdings Savunma Yatırımlarını Dönüştürebilir mi?Ondas Holdings (NASDAQ: ONDS), artan küresel gerilimler ve savaşın modernizasyonu çağında, savunma teknolojisi alanında kendine özgü bir yol çiziyor. Şirketin yükselişi, yenilikçi otonom drone ve özel kablosuz ağ çözümlerini akıllı finansal stratejilerle birleştiren sinerjik bir yaklaşıma dayanıyor. Finansal teknoloji şirketi Klear ile kurulan önemli bir ortaklık, Ondas’a ve büyüyen ekosistemine seyreltmesiz işletme sermayesi sağlıyor. Bu bilanço dışı finansman modeli, savunma, iç güvenlik ve kritik altyapı gibi sermaye yoğun sektörlerde hızlı büyümeyi ve stratejik satın almaları, hissedar değerini korurken mümkün kılıyor.

Ayrıca, Ondas’ın FAA Tip Sertifikalı otonom dronlarda lider konumdaki iştiraki American Robotics, yakın zamanda Detroit Manufacturing Systems (DMS) ile stratejik bir üretim ve tedarik zinciri ortaklığı kurdu. Bu iş birliği, American Robotics’in ileri düzey drone platformlarını sunarken ölçeklenebilirlik, verimlilik ve dayanıklılığı artırmak için ABD merkezli üretimi kullanıyor. Yerli üretim odaklı bu yaklaşım, ABD drone sektörünü güçlendirmeyi ve yabancı rekabete karşı ulusal güvenliği korumayı hedefleyen “Amerikan Drone Üstünlüğünü Ortaya Çıkarma” başkanlık girişimiyle uyum sağlıyor.

Ondas’ın sunduğu çözümler, modern savaşta yaşanan paradigma değişimine doğrudan hitap ediyor. Şirketin özel endüstriyel kablosuz ağları (FullMAX), C4ISR (Komuta, Kontrol, İletişim, Bilgisayar, İstihbarat, Gözetleme ve Keşif) ve muharebe operasyonları için kritik, güvenli iletişim sağlıyor. Optimus Sistemi ve Iron Drone Raider gibi otonom drone çözümleri ise gözetim, keşif ve savaş stratejilerinin evriminde kilit rol oynuyor. Jeopolitik istikrarsızlıklar arttıkça ve ileri düzey savunma kabiliyetlerine talep yükseldikçe, Ondas’ın entegre operasyonel ve finansal platformu büyük bir büyüme potansiyeli taşıyor. Şirketin sermaye ve teknolojiye yenilikçi yaklaşımı, yatırımcıların ilgisini çekmeye devam ediyor.

Howmet Aerospace: Jeopolitik Yükselişin Öncüsü mü?Howmet Aerospace (HWM), küresel belirsizliklere rağmen olağanüstü direnç ve büyüme sergileyerek havacılık sektöründe güçlü bir oyuncu olarak öne çıkıyor. Şirketin rekor gelirleri ve hisse başına kazançtaki önemli artışlarla işaretlenen sağlam performansı, iki temel etkenden kaynaklanıyor: ticari havacılıktaki artan talep ve küresel savunma harcamalarındaki yükseliş. İleri teknoloji motor bileşenleri, bağlantı elemanları ve dövme jantlar gibi ürünleri kapsayan çeşitlendirilmiş portföyü sayesinde Howmet, bu trendlerden eşsiz bir şekilde faydalanıyor. Boeing 787 ve Airbus A320neo gibi yakıt verimliliği yüksek uçaklar için hafif ve yüksek performanslı bileşenlere ve F-35 savaş uçağı gibi savunma programları için kritik parçalara odaklanması, şirketin yüksek piyasa değerlemesini ve yatırımcı güvenini destekliyor.

Şirketin başarı grafiği, mevcut jeopolitik ortamla sıkı sıkıya bağlantılı. Özellikle ABD ile Çin arasındaki artan rekabet ve bölgesel çatışmalar, küresel savunma harcamalarında büyük bir artışa yol açıyor. Ukrayna’daki savaş ve genel güvenlik kaygıları nedeniyle Avrupa savunma bütçeleri önemli ölçüde büyürken, Howmet’in özel bileşenlerini içeren ileri teknoloji askeri donanımlara olan talep de yükseliyor. Öte yandan, ticari havacılık, hava sahası kısıtlamaları ve değişken yakıt fiyatları gibi zorluklarla karşı karşıyayken, çevresel düzenlemeler ve ekonomik gereklilikler tarafından yönlendirilen yakıt verimli uçak ihtiyacı, Howmet’in sektördeki stratejik rolünü daha da güçlendiriyor.

Howmet’in başarısı, aynı zamanda ticaret korumacılığı gibi karmaşık jeostratejik zorlukları ustalıkla yönetme yeteneğini yansıtıyor. Şirket, potansiyel gümrük tarifelerine karşı stratejik hamleler ve sözleşme yenilemeleriyle proaktif adımlar atarak tedarik zincirini ve operasyonel verimliliğini koruyor. Yüksek piyasa değerlemesine rağmen, Howmet’in sağlam temel göstergeleri, disiplinli sermaye yönetimi ve hissedar getirilerine olan bağlılığı, şirketin mali gücünü ortaya koyuyor. Yeni nesil uçakların performansını ve maliyet etkinliğini artıran yenilikçi çözümleriyle Howmet, küresel havacılık ve savunma ekosistemindeki vazgeçilmez konumunu sağlamlaştırarak seçici yatırımcılar için çekici bir fırsat sunuyor.

BigBear.ai, Savunma Teknolojilerinde Yeni Bir Dev mi Oluyor?BigBear.ai (NYSE: BBAI), özellikle ulusal güvenlik ve savunma teknolojileri alanında yapay zekâ sektörünün önde gelen oyuncularından biri olarak dikkat çekiyor. Palantir ile sıkça karşılaştırılmasına rağmen, BigBear.ai modern savaş teknolojilerine odaklanarak — insansız araçların yönlendirilmesi ve görev optimizasyonu gibi — kendine özgü bir alan yaratıyor. Şirket, geçtiğimiz yıl %287’lik etkileyici bir büyüme ve kamuoyunun artan ilgisiyle önemli yatırımcı desteği kazandı. Bu ilgi, 2025 Mart ayına kadar 385 milyon dolara ulaşan ve 2,5 kat artan sipariş stoku ile Ar-Ge harcamalarındaki ciddi yükseliş gibi temel etkenlere dayanıyor.

BigBear.ai’nin teknolojik yetkinlikleri, yükselen başarısının temelini oluşturuyor. Şirket, JFK ve LAX gibi uluslararası havalimanlarında kullanılan yüz tanıma sistemlerinden, ABD Donanması için geliştirilen yapay zekâ tabanlı gemi inşa yazılımına kadar geniş bir yelpazede ileri düzey yapay zekâ ve makine öğrenimi modelleri sunuyor. Pangiam® Tehdit Tespit ve Karar Destek Platformu, gelişmiş BT tarayıcılarıyla entegre çalışarak havaalanı güvenliğini güçlendirirken, ConductorOS platformu, ABD Ordusu’nun Project Linchpin projesi kapsamında drone sürü koordinasyonu ve güvenli iletişim sağlıyor. Bu yenilikçi çözümler, BigBear.ai’yi savunma teknolojilerindeki yapay zekâ yatırımları ve değişen jeopolitik dinamikler açısından ön sıralara taşıyor.

Stratejik iş birlikleri ve uygun piyasa koşulları, BigBear.ai’nin yükselişini daha da destekliyor. Şirket, BAE’de Easy Lease ve Vigilix Technology Investment ile kurduğu ortaklıkla, mobilite ve lojistik gibi temel sektörlerde yapay zekâ uygulamalarını hızlandırmayı hedefliyor; bu da uluslararası büyümesinde önemli bir adım olarak öne çıkıyor. Ayrıca, J-35 filo yönetimi ve jeopolitik risk analizleri gibi alanlarda ABD Savunma Bakanlığı ile yapılan çeşitli sözleşmeler, şirketin hükümet projelerindeki kritik rolünü vurguluyor. Gelir durgunluğu, artan zararlar ve hisse senedi dalgalanmaları gibi zorluklara rağmen, BigBear.ai’nin stratejik pazardaki konumu, büyüyen sipariş portföyü ve kritik görev yapay zekâ çözümlerindeki yenilikleri, şirketi yüksek riskli ancak yüksek getirili savunma teknolojisi yatırımları arasında cazip bir fırsat haline getiriyor.

AMD, Yapay Zeka ile Geleceği Şekillendirmeye Hazır mı?Advanced Micro Devices (AMD), piyasada hızla yükseliyor ve Wall Street’te şüpheci yaklaşımıyla bilinen Melius Research’ü bile coşkulu bir destekçiye dönüştürdü. Analist Ben Reitzes, AMD hissesinin notunu “tut”tan “al”a yükselterek hedef fiyatı 110 dolardan 175 dolara çıkardı. Bu değişim, şirketin yapay zeka (AI) çipleri ve bilgi işlem sistemlerindeki önemli ilerlemelerine dayanıyor. Bu iyimser bakış açısı, hiper ölçekli bulut sağlayıcıları ve devlet kurumlarından gelen artan taleple birlikte, yapay zeka çıkarım iş yüklerinden doğan büyük gelir fırsatları gibi çeşitli faktörlerden besleniyor. CFRA’nın “güçlü al” notu vermesi de bu algı değişimini vurguluyor. AMD’nin yeni ürün lansmanları ve Oracle, OpenAI gibi büyük müşterilerle genişleyen müşteri tabanı, özellikle hızlandırıcı teknolojisi ve olgunlaşan ROCm yazılım yığını açısından dikkat çekiyor.

AMD’nin yapay zeka hızlandırıcı pazarındaki gelişmeleri özellikle dikkat çekici. Şirketin MI300 serisi — özellikle 192GB HBM3 belleğe sahip MI300X — ve yeni tanıtılan MI350 serisi, Nvidia H100 gibi rakiplere karşı fiyat ve performans avantajları sunmak üzere tasarlandı. 12 Haziran’daki “Advancing AI 2025” etkinliğinde AMD, MI350’nin yapay zeka eğitimi için enerji verimliliğini 38 kat artırabileceğini ortaya koydu ve aynı zamanda “Helios” tam raf AI sistemlerini tanıttı. Gelecekteki MI400 GPU’ları ve Zen 6 tabanlı EPYC “Venice” CPU’larıyla donatılan bu sistemler, AMD’yi hiper ölçekli operatörlerin büyük işlerine doğrudan rakip konuma getiriyor. Yapay zeka çıkarım iş yüklerinin AI bütçelerinin %58’ini tüketmesi beklendiğinden, AMD’nin verimli ve ölçeklenebilir AI platformlarına odaklanması, hızla büyüyen AI veri merkezi pazarından daha fazla pay kapma fırsatını artırıyor.

Yapay zeka dışında, AMD, geleneksel bilgi işlemde de çıtayı yükseltiyor. Yaklaşan Zen 6 Ryzen CPU’ları, 6.4-6.5 GHz’e ulaşabileceği söylenen olağanüstü saat hızlarını hedefliyor. TSMC’nin gelişmiş 2nm litografi süreci üzerine inşa edilen Zen 6 mimarisi, başarılı Zen 4’ü geliştiren aynı ekip tarafından tasarlanıyor ve saat başına önemli performans artışları vaat ediyor. Bu bilgiler hedef niteliğinde olsa da, AMD’nin kanıtlanmış tasarım yetenekleri ve TSMC’nin ileri teknolojileri, bu hedefleri ulaşılabilir kılıyor. Bu agresif strateji, hem PC tutkunları hem de kurumsal kullanıcılar için etkileyici performans sunmayı amaçlıyor ve 2026’da piyasaya sürülmesi beklenen, modüler tasarıma ve 52 çekirdeğe kadar desteğe sahip Intel Nova Lake CPU’larına karşı AMD’nin rekabet gücünü pekiştiriyor.

Jeopolitik Gelişmeler Teknolojiyi Destekleyebilir mi?Nasdaq endeksi, İsrail ile İran arasındaki gerilimlerin beklenmedik şekilde yatışmasıyla son dönemde dikkat çekici bir yükseliş gösterdi. ABD güçlerinin hafta sonunda İran’daki nükleer tesisleri hedef aldığına dair haberler, yatırımcıları dalgalı bir pazartesi gününe hazırlamıştı. Ancak İran’ın temkinli tepkisi - Katar’daki bir ABD üssüne can kaybı ya da ciddi hasar olmadan gerçekleştirilen füze saldırısı - daha geniş çaplı bir çatışmadan kaçınma niyetini ortaya koydu. Bu dönüm noktası, Başkan Trump’ın Truth Social’da duyurduğu “Tam Kapsamlı Ateşkes” çağrısıyla doruğa ulaştı ve Nasdaq dahil ABD hisse senedi vadeli işlemlerinde ani bir yükselişe yol açtı. Jeopolitik gerilimden ateşkese geçiş, risk algısını kökten değiştirdi ve küresel piyasalardaki endişeleri azalttı.

Bu jeopolitik istikrar, teknoloji ve büyüme odaklı hisselerin ağırlıkta olduğu Nasdaq için özellikle avantajlı oldu. Küresel tedarik zincirlerine ve istikrarlı uluslararası piyasalara bağımlı olan bu şirketler, belirsizliğin azaldığı ortamlarda büyüme gösterir. Emtia fiyatlarına bağlı sektörlerin aksine, teknoloji firmaları değerlerini yenilik, veri ve yazılım varlıklarından elde eder; bu unsurlar, jeopolitik gerilimlerin azaldığı dönemlerde doğrudan etkilenme olasılığı daha düşüktür. Gerilimin yatıştığına dair algı, yalnızca büyüme odaklı firmalara yönelik yatırımcı güvenini artırmakla kalmadı, aynı zamanda Fed’in para politikası üzerindeki baskıyı da potansiyel olarak hafifletti. Bu, yüksek büyüme gösteren teknoloji firmalarının borçlanma maliyetlerini ve değerlemelerini doğrudan etkileyen bir faktördür.

Kısa vadeli jeopolitik rahatlamanın ötesinde, piyasaların yönünü belirleyen başka önemli unsurlar da bulunuyor. Fed Başkanı Jerome Powell’ın Temsilciler Meclisi Finansal Hizmetler Komitesi’nde yapacağı para politikası açıklamaları yakından takip ediliyor. Özellikle 2025’te faiz indirimi beklentileri ışığında, yatırımcılar Powell’ın sözlerinden faiz oranlarına dair ipuçları arıyor. Ayrıca, Carnival Corporation (CCL), FedEx (FDX) ve BlackBerry (BB) gibi büyük şirketlerin açıklayacağı kazanç raporları merakla bekleniyor. Bu raporlar, tüketici harcamaları, küresel lojistik ve yazılım güvenliği gibi sektörlere dair kritik bilgiler sunarak genel piyasa algısını ve Nasdaq’ın yönünü şekillendirecek.

Yapay Zekâ Devrimini Sessizce Kim Güçlendiriyor?Nvidia ve OpenAI gibi yapay zekâ devleri genellikle spot ışıklarını üzerine çekerken, daha az tanınan ancak bir o kadar kritik bir aktör olan CoreWeave, yapay zekâ alanında temel bir güç olarak hızla yükseliyor. Bu özel yapay zekâ bulut bilişim sağlayıcısı, yalnızca bu yükselişe katkıda bulunmakla yetinmiyor; aynı zamanda onu mümkün kılan altyapıyı inşa ediyor. CoreWeave’in yenilikçi modeli, şirketlerin kendi özel bulut platformu üzerinden yüksek performanslı Grafik İşlem Birimleri’ni (GPU) “kiralamasına” olanak tanıyarak, ileri düzey yapay zekâ geliştirme için gerekli olan büyük işlem gücüne erişimi demokratikleştiriyor. Bu stratejik yaklaşım, CoreWeave’i güçlü bir büyüme konumuna taşıdı; 2025’in ilk çeyreğinde yıllık gelirde %420’lik artış ve 25 milyar doları aşan bekleyen performans yükümlülüğü ile dikkat çekiyor.

CoreWeave’in kritik rolü, Google Cloud ile OpenAI arasındaki yakın tarihli ortaklıkta daha da belirginleşti. Bu ortaklık ilk bakışta teknoloji devleri için bir zafer gibi görünse de, Google’ın OpenAI’ye sağladığı temel işlem gücünün ardındaki asıl sağlayıcı CoreWeave’dir. Bu dolaylı ancak belirleyici katkı, CoreWeave’i yapay zekâ devriminin en önemli iş birliklerinin kalbine yerleştiriyor ve iş modelinin, önde gelen yapay zekâ geliştiricilerinin yoğun taleplerini karşılayabildiğini kanıtlıyor. CoreWeave yalnızca ham işlem gücü sunmakla sınırlı kalmıyor; aynı zamanda yazılım alanında da yenilikler yapıyor. Mayıs 2025’te yapay zekâ geliştirici platformu Weights & Biases’ı satın almasının ardından, CoreWeave, yapay zekâ geliştirme, dağıtım ve yineleme süreçlerini kolaylaştırmak için tasarlanmış yeni bulut yazılım ürünlerini piyasaya sürdü. Bu adımlar, şirketin kapsamlı bir yapay zekâ ekosistemi sağlayıcısı olarak konumunu daha da güçlendiriyor.

Hisse değerindeki hızlı yükselişe ve bazı analistlerin değerleme konusundaki endişelerine rağmen, CoreWeave’in temel göstergeleri sağlamlığını koruyor. Nvidia ile yakın iş birliği — Nvidia’nın şirketteki hissesi ve CoreWeave’in Nvidia’nın son teknoloji Blackwell mimarisini erken benimsemesi — en çok talep edilen GPU’lara erişim sağlıyor. Şu anda yoğun bir yatırım döneminde olan şirket, bu harcamaları talebi karşılamak için kapasite artışı amacıyla kullanıyor. Yapay zekâ ilerledikçe, özel ve yüksek performanslı bilgi işlem altyapısına olan ihtiyaç da artacak. “Yapay Zekânın Hiperskalası” olarak stratejik bir konumda bulunan CoreWeave, bu devrimi yalnızca izlemekle yetinmiyor; onu aktif olarak şekillendiriyor.

Cisco’nun Sessiz Yapay Zekâ Başarısını Ne Besliyor?Uzun süredir ağ altyapısının devi olan Cisco Systems, yapay zekâya yönelik pragmatik ve son derece etkili yaklaşımı sayesinde önemli bir yeniden yükseliş yaşıyor. Pek çok şirket iddialı yapay zekâ girişimlerinin peşinden giderken, Cisco temel ama kritik öneme sahip müşteri deneyimi problemlerini çözmeye odaklanıyor. Bu strateji, destek taleplerinde önemli azalmalar ve müşteri başarı ekipleri için ciddi zaman tasarrufu gibi somut faydalar sağlıyor; böylece daha karmaşık sorunlara odaklanmak ve satış süreçlerini geliştirmek için kaynaklar serbest bırakılıyor. Yapay zekânın bu pratik uygulaması; dayanıklılığa, birleşik arayüzlerin sunduğu sadelik ve kişiselleştirilmiş müşteri yolculuklarına odaklanma ile birleşerek Cisco’nun pazardaki konumunu güçlendiriyor.

Şirketin stratejik evrimi aynı zamanda Ajan Tabanlı Yapay Zekâ’ya (Agentic AI) daha hedef odaklı bir yaklaşımı da kapsıyor; bu yaklaşımda yapay zekâ, insan zekâsını tamamlayan güçlü bir yardımcı olarak görülüyor. Yapay zekâyı yalnızca bir “araç” değil, bir “takım arkadaşı” olarak konumlandırmak, sorunların müşteriler farkına varmadan önce tespit edilip çözülmesini sağlıyor. Cisco’nun büyümesi, iç verimliliklerin ötesinde, Isovalent’in eBPF teknolojisi gibi stratejik satın almalarla da destekleniyor. Bu satın alma, Cisco’nun bulut tabanlı ağ, güvenlik ve yük dengeleme çözümlerini hızla geliştirerek şirketin teknolojik inovasyonun ön saflarında kalma kararlılığını ortaya koyuyor.

Cisco’nun güçlü finansal performansı ve özellikle Nvidia ve Microsoft gibi yapay zekâ liderleriyle yaptığı stratejik çalışmalıkler, şirketin pazardaki ivmesini güçlendiriyor.. Şirket, özellikle Güvenlik ve Gözlemlebilirlik alanlarında ürün gelirlerinde etkileyici bir büyüme kaydederek, daha öngörülebilir, yazılım odaklı bir gelir modeline geçişte başarı sağladığını gösteriyor. Bu sağlam başarı performans,, yapay zekâ odaklı müşteri deney hedefleriyle ve stratejik iş birlikleriyle birleştiğimde,, Cisco’yu değişen teknoloji ortamında güçlü bir oyuncu haline getiriyor.. Şirketin odaklı yaklaşımı, yapay zekânın dönüştürücü gücünden etkili bir şekilde yararlanmak isteyen tüm kuruluşlar için değerli dersler sunuyor.

Dijital LiDAR, Otonom Sistemlerin Gelecekteki Gözü mü?Yenilikçi teknoloji şirketleri arasında önemli bir aktör olan Ouster, Inc. (NYSE: OUST), Amerika Birleşik Devletleri Savunma Bakanlığı’nın (DoD) kritik onayı sonrasında hisse fiyatlarında kayda değer bir yükseliş gördü. Ouster’ın OS1 dijital LiDAR sensörünün insansız hava sistemleri (UAS) için onay alması, şirketin teknolojisinin güvenilirliğini kanıtladı ve gelişmiş 3D görüş çözümlerinin hem savunma hem de ticari sektörlerdeki artan önemini ortaya koydu. Ouster, dijital LiDAR teknolojisiyle, daha geleneksel analog sistemlere kıyasla daha uygun maliyet, yüksek güvenilirlik ve üstün çözünürlük sunarak otonom sistemlerin temel taşlarından biri olarak öne çıkıyor.

Savunma Bakanlığı’nın OS1 sensörünü Mavi UAS Çerçevesi kapsamında onaylaması, Ouster için stratejik bir başarı anlamına geliyor. Bu titiz değerlendirme süreci, tedarik zinciri güvenliği ve operasyonel uygunluğu sağlayarak OS1’i bu türden onay alan ilk yüksek çözünürlüklü 3D LiDAR sensörü yaptı. Bu onay, farklı DoD birimleri için tedarik süreçlerini büyük ölçüde kolaylaştırıyor ve Ouster’ın mevcut savunma projelerinin ötesinde daha geniş bir kullanım potansiyeli sunuyor. OS1’in hafifliği, enerji verimliliği ve zorlu koşullardaki üstün performansı, onu kritik uygulamalar için vazgeçilmez kılıyor.

İleriye bakıldığında, Ouster, otomotiv ve endüstriyel uygulamaları dönüştürmesi beklenen yeni nesil Dijital Flash (DF) Serisi’ni aktif olarak geliştiriyor. Hareketsiz parça içeren bu katı hâl LiDAR çözümü, daha yüksek güvenilirlik, uzun ömür ve maliyet açısından verimli seri üretim imkânı sunuyor. Bu özellikler, otonom sürüş ve gelişmiş sürücü destek sistemleri (ADAS) için kritik ihtiyaçları karşılıyor. DoD’den alınan son onayla birleşen bu yenilikçi yaklaşım, Ouster’ı hızla büyüyen otonom teknoloji pazarında kilit bir yenilikçi olarak konumlandırıyor ve şirketin 70 milyar dolarlık 3D görüş pazarından önemli bir pay alma hedefini destekliyor.

Neden QuickLogic? Yükselen Yarı İletken Gücünü AnlamakQuickLogic Corporation, gömülü FPGA (eFPGA) teknolojisinin önde gelen geliştiricilerinden biri olarak, teknolojik yenilikler ve değişen jeopolitik önceliklerle şekillenen dinamik bir yarı iletken sektöründe öne çıkıyor. Şirketin Intel Foundry Chiplet Alliance’a katılması, savunma ve yüksek hacimli ticari pazarlarda artan etkisini teyit eden önemli bir adım. Bu stratejik iş birliği ve QuickLogic’in yenilikçi teknolojik çözümleri, küresel çapta güvenli ve uyarlanabilir silikon talebi artarken şirketi güçlü bir büyümeye konumlandırıyor.

Jeopolitik gereklilikler ve yarı iletken teknolojisindeki dönüşümler, QuickLogic’in yükselişini yönlendiren temel unsurlar. Ülkeler, özellikle havacılık, savunma ve kamu uygulamaları için güvenli, sağlam ve yerli üretim yarı iletken tedarik zincirlerine giderek daha fazla önem veriyor. Intel Foundry’nin Chiplet Alliance kapsamındaki girişimleri, ABD’de güvenli ve standartlara dayalı bir ekosistem oluşturarak bu stratejik ihtiyaçları destekliyor. QuickLogic’in bu girişime uyumu, şirketin güvenilir bir yerli tedarikçi olarak konumunu güçlendiriyor ve güvenlik ile güvenilirliğin kritik olduğu pazarlarda erişimini artırıyor.

Teknolojik açıdan, endüstrinin çiplet tabanlı mimarilere geçişi QuickLogic’in güçlü yönleriyle örtüşüyor. Geleneksel monolitik ölçeklendirme zorluklarla karşılaşırken, modüler çiplet yaklaşımı giderek daha fazla ilgi görüyor. Bu yaklaşım, ayrı üretilmiş işlevsel blokların entegrasyonunu mümkün kılıyor. QuickLogic’in eFPGA teknolojisi, bu çoklu çip paketlerine mükemmel uyum sağlayan yapılandırılabilir bir mantık sunuyor. Şirketin Australis™ IP Generator’ü, Intel’in 18A gibi ileri üretim süreçleri için eFPGA Hard IP’leri hızlıca geliştirerek güç, performans ve alan optimizasyonu sağlıyor. Savunma sektörünün ötesinde, QuickLogic’in eFPGA teknolojisi, Faraday Technology’nin FlashKit™-22RRAM SoC platformu gibi sistemlere entegre edilerek IoT ve uç AI uygulamaları için eşsiz bir esneklik sunuyor. Bu, silikon sonrası donanım özelleştirmesini mümkün kılarak ürün yaşam döngüsünü uzatıyor.

Intel Foundry Chiplet Alliance üyeliği, QuickLogic’e önemli avantajlar sağlıyor: Intel Foundry’nin ileri süreç ve paketleme teknolojilerine erken erişim, çoklu proje yonga üretimiyle prototipleme maliyetlerinin düşürülmesi ve UCIe standardı aracılığıyla birlikte çalışabilirlik standartlarının şekillendirilmesine katılım. Bu stratejik konum, QuickLogic’in gelişmiş yarı iletken üretiminde rekabet avantajını pekiştiriyor. Şirketin sürekli yenilikleri ve güçlü ortaklıkları, uyarlanabilir ve güvenli silikon çözümlerine ihtiyaç duyan bir dünyada parlak bir gelecek vaat ediyor.

Bitlerin Ötesinde: D-Wave Çığır Açan Güç mü?D-Wave, hızla gelişen kuantum bilişim alanında öncü bir güç olarak konumunu sağlamlaştırıyor. Şirket, kısa süre önce Advantage2 sistemiyle önemli bir dönüm noktasına ulaştı ve "klasik üstü hesaplama"yı başarıyla sergiledi. Bu atılım, manyetik malzemelerle ilgili karmaşık bir simülasyon sorununu dakikalar içinde çözdü — bu, dünyanın en güçlü klasik süper bilgisayarlarının neredeyse bir milyon yılda ve yıllık küresel elektrik tüketimine eşdeğer enerjiyle başarabileceği bir görevdi. Bu olağanüstü başarı, D-Wave’in özel kuantum tavlama yöntemine dayanıyor ve şirketi, ağırlıklı olarak geçit tabanlı kuantum mimarilerine odaklanan Google gibi rakiplerinden ayırıyor.

D-Wave’in benzersiz teknolojik yaklaşımı, şirket için büyük bir ticari avantaja dönüşüyor. D-Wave, karmaşık optimizasyon problemlerini çözmede üstün olan, ticari olarak erişilebilir tek kuantum bilgisayar sağlayıcısıdır. Rakipler evrensel geçit modeli sistemlerin uzun vadeli geliştirilmesine odaklanırken, D-Wave’in tavlama teknolojisi anında uygulanabilir çözümler sunuyor. Bu stratejik fark, D-Wave’e hızla büyümesi beklenen bu sektörde pazar payı kazanma ve genişletme fırsatı sağlıyor.

Ticari gücünün ötesinde, D-Wave ulusal güvenlikte de kritik bir rol oynuyor. Şirket, özellikle CIA’in girişim sermayesi kolu In-Q-Tel’in desteğiyle, ABD’nin önde gelen ulusal güvenlik kurumlarıyla yakın bağlar kuruyor. Davidson Technologies’e savunma amaçlı Advantage2 sisteminin kurulması gibi son gelişmeler, D-Wave’in karmaşık ulusal güvenlik sorunlarını ele alma konusundaki stratejik önemini vurguluyor. Çığır açan teknolojisine ve stratejik ortaklıklarına rağmen, D-Wave’in hisse senetleri önemli dalgalanmalar yaşıyor. Bu durum, hem genç ve karmaşık bir sektörün spekülatif doğasını hem de çıkar çatışması yaşayan yatırım firmalarının olası piyasa manipülasyonlarını yansıtıyor; bu da yenilikçi teknolojik gelişmeleri çevreleyen karmaşık dinamikleri ortaya koyuyor.

EV’de Yol Ayrımı: BYD’nin Fiyat Savaşı Geleceği mi Belirleyecek?Elektrikli araç (EV) sektörü, yoğun bir rekabet ve belirsizlik döneminden geçiyor. Çinli EV devi BYD Company Limited’in hisse değerlerindeki son düşüş, bu çalkantılı dönemin en çarpıcı göstergesi. BYD, 2025’in ilk aylarında yaklaşık 150.000 adetlik birikmiş stoğu eritmek amacıyla, elektrikli ve plug-in hibrit modellerinde %10 ila %34 arasında değişen kapsamlı fiyat indirimlerine gitti. Bu stratejik hamle, Çin’in rekabetçi EV pazarında bir fiyat savaşını tetikleyebileceği endişesini artırdı. Analistler, bu indirimlerin kısa vadede satışları %30-40 oranında artırabileceğini öngörse de, yavaşlayan EV talebi, Çin’deki ekonomik durgunluk ve ABD-Çin arasındaki ticaret gerilimleri, sektör genelinde kâr marjlarının daralabileceği yönünde daha derin kaygılar yaratıyor.

BYD’nin büyük ölçekli üretimi, dikey entegrasyonu ve agresif fiyatlandırma stratejisi, Tesla’nın otonom sürüş teknolojisindeki öncülüğüne keskin bir tezat oluşturuyor. Tesla, 3,5 milyar milden fazla sürüş verisi toplayan Tam Otonom Sürüş (FSD) yazılımı, “Dojo” süper bilgisayarı ve özel yapay zeka çip geliştirmeleriyle otonomiye odaklanıyor. BYD de gelişmiş sürücü destek sistemleri (ADAS) alanında DeepSeek’in R1 yapay zeka modelini benimseyerek yenilik yapıyor, ancak Tesla’nın yüksek riskli ancak potansiyel olarak yüksek getirili Robotaxi projesi, denetimsiz tam otonom sürüşe odaklanmasıyla şirketin değerlemesini kökten değiştirebilecek bir vizyon sunuyor.

Rekabeti daha karmaşık hale getiren bir diğer unsur, ABD ile Çin arasındaki artan jeopolitik gerilimler. BYD, ABD binek otomobil pazarından bilinçli bir şekilde uzak durarak Avrupa ve Güneydoğu Asya gibi uluslararası pazarlara yönelse de, Çin-ABD arasındaki ticaret yaptırımları ve gerginliklerin etkilerinden kaçmak mümkün değil. ABD borsalarına kote Çinli şirketler, Yabancı Şirketleri Sorumlu Tutma Yasası (HFCAA) kapsamında sıkı düzenleyici denetimlere, olası borsa kotundan çıkarılma risklerine ve geniş kapsamlı ticaret kısıtlamalarının yarattığı baskılara maruz kalıyor. Finansal kuruluşlar bu konuda ciddi uyarılarda bulunuyor; örneğin, Goldman Sachs’ın “en kötü senaryo” tahmini, ABD borsalarında işlem gören Çinli şirketlerin toplam piyasa değerinin tamamen ortadan kalkabileceğini öne sürerek, jeopolitik istikrarın artık finansal performans kadar yatırım sonuçlarını belirlediğini vurguluyor.

Archer Aviation: Gökyüzünde Gerçek mi, Kurgu mu?Elektrikli dikey kalkış ve iniş (eVTOL) sektörünün öncülerinden Archer Aviation, son dönemde hisselerinde büyük bir yükseliş yaşadı; ancak bunu keskin bir düşüş takip etti. Bu dalgalanma, kısa pozisyon alan Culper Research tarafından yayımlanan bir raporun ardından geldi. Raporda, Archer’ın Midnight eVTOL uçağının geliştirme ve test süreçlerinde yatırımcıları sistematik olarak yanılttığı ve “büyük çaplı dolandırıcılık” yaptığı iddia edildi. Culper’ın suçlamaları arasında montaj takvimlerinin yanlış sunulması, uçağın pilot kontrollü uçuşlara hazır olmaması ve fon toplamak için kullanılan “geçiş uçuşunun” geçerliliği gibi konular yer aldı. Ayrıca, Archer’ın pazarlama harcamaları eleştirildi ve FAA sertifikasyon sürecinde ilerleme kaydedilmediği öne sürülerek şirketin iddialı ticarileşme takvimi sorgulandı.

Archer Aviation, bu iddiaları sert bir şekilde reddederek “asılsız” olarak nitelendirdi ve Culper Research’ün güvenilirliğini sorguladı. Şirket, Culper’ın kurucusunun “açığa satış ve çarpıtma” geçmişine dikkat çekti. Archer, 2025 ilk çeyrek sonuçlarının güçlü olduğunu vurguladı: Net zararda önemli bir azalma ve nakit rezervlerinde 1 milyar doları aşan bir artış sağlandı. Şirket, Palantir ile yapay zeka geliştirme, Anduril ile savunma alanında stratejik ortaklıklar, ABD Hava Kuvvetleri ile 142 milyon dolarlık bir sözleşme ve 6 milyar doları aşan ön müşteri siparişleriyle operasyonel gücünü ortaya koydu. FAA operasyonel sertifikasyon sürecinde üç ana lisans alındı ve Tip Sertifikasyonu için “krediye sayılacak” uçuş testlerine hazırlık yapıldığı belirtildi; bu, ticari yolcu taşımacılığına geçişte kritik bir aşama.

Culper Research’ün geçmiş performansı karmaşık bir tablo çiziyor: Soundhound AI gibi hedefler, ilk etapta hisse düşüşü yaşasa da, daha sonra güçlü finansal toparlanmalar gösterdi; ancak bazı hukuki sorunlar devam etti. Bu, Culper raporlarının kısa vadeli piyasa etkileri yaratabileceğini, ancak her zaman uzun vadeli başarısızlığı öngörmediğini ve ciddi iddiaları tam olarak doğrulamadığını gösteriyor. eVTOL sektörü, genel olarak ciddi düzenleyici engeller, yüksek sermaye gereksinimleri ve altyapı eksiklikleriyle karşı karşıya.

Yatırımcılar için Archer Aviation, yüksek riskli ve uzun vadeli bir yatırım olarak öne çıkıyor. Çelişkili anlatılar, temkinli bir yaklaşımı gerektiriyor. FAA Tip Sertifikasyonu’ndaki ilerleme, nakit harcama hızı, başarılı ticarileşme ve suçlamalara verilen kapsamlı yanıt gibi doğrulanabilir kriterlere odaklanmak önemli. “Dolandırıcılık” iddiaları, Archer’ın somut ilerlemeleri ve güçlü mali pozisyonu dikkate alındığında “abartılı” görünebilir, ancak sürekli inceleme kritik önem taşıyor. Şirketin uzun vadeli başarısı, bu karmaşıklıkları yönetme ve iddialı ticarileşme planını titizlikle uygulama yeteneğine bağlı.

Microsoft’un Sürekli Yükselişini Ne Besliyor?Microsoft Corporation, yapay zekâ alanındaki stratejik hamleleri ve yüksek piyasa değeriyle pazar liderliğini sürekli olarak pekiştiriyor. Şirketin özellikle Azure bulut platformu üzerinden benimsediği etkin yapay zekâ yaklaşımı, onu inovasyonun merkezi haline getiriyor. Azure, şu anda xAI’nin Grok’u ve OpenAI gibi sektör liderlerinin sunduğu önde gelen yapay zekâ modellerine ev sahipliği yapıyor. CEO Satya Nadella’nın vizyonuyla şekillenen bu kapsayıcı strateji, Azure’u gelişen yapay zekâ teknolojileri için birincil platform yapmayı hedefliyor; güçlü Hizmet Seviyesi Anlaşmaları (SLA) ve barındırılan modellere yönelik doğrudan faturalandırma olanakları sunuyor.

Microsoft’un yapay zekâyı ürün ekosistemine entegre etmesi, kurumsal verimliliği ve geliştirici yeteneklerini önemli ölçüde artırıyor. GitHub’un yapay zekâ destekli yeni kodlama aracı, rutin görevleri otomatikleştirerek yazılım geliştirmeyi hızlandırıyor ve geliştiricilerin daha karmaşık sorunlara odaklanmasını sağlıyor. Ayrıca Microsoft Dataverse, istem sütunları ve Model Bağlam Protokolü (MCP) sunucusu gibi özelliklerle yapılandırılmış verileri dinamik, sorgulanabilir bilgiye dönüştüren güçlü ve güvenli bir yapay zekâ platformuna evriliyor. Dynamics 365 verilerinin Microsoft 365 Copilot ile sorunsuz entegrasyonu ise iş zekâsını birleştirerek kullanıcılara bağlam değiştirmeden kapsamlı içgörüler sunuyor.

Yazılımın ötesinde, Microsoft’un Azure bulutu, yüksek düzeyde regüle edilen sektörlerde dönüştürücü projeler için kritik altyapı sunuyor. Örneğin, Birleşik Krallık Met Office’i, süper bilgisayar operasyonlarını Azure’a taşıyarak hava tahminlerinin doğruluğunu artırdı ve iklim araştırmalarında ilerleme sağladı. Benzer şekilde, Finlandiyalı girişim Gosta Labs, hasta kayıtlarını otomatikleştiren yapay zekâ çözümleri geliştirmek için Azure’un güvenli ve uyumlu ortamını kullanıyor, böylece sağlık sektöründeki idari yükü önemli ölçüde azaltıyor. Bu stratejik ortaklıklar ve teknolojik gelişmeler, Microsoft’un farklı endüstrilerde inovasyonu yönlendiren temel rolünü vurguluyor ve onu küresel teknoloji alanında baskın bir güç olarak konumlandırıyor.