Yuvarlak Dip Formasyonu ile Ana Dirence Doğru DönüşPiyasa Yapısı

Fiyat, güçlü bir düşüşün ardından yuvarlak dip (rounded bottom) dönüş formasyonu oluşturmuştur. Bu durum satış baskısının zayıfladığını ve kontrolün kademeli olarak alıcılara geçtiğini gösterir.

İşaretlenen dip noktası güçlü talep emilimini yansıtır; ardından gelen daha yüksek dipler → trend değişiminin erken sinyali.

Önemli Seviyeler

Destek bölgesi: ~4.890 – 4.950

Net şekilde savunulan bu alan, yükseliş hareketinin temelini oluşturur.

Giriş bölgesi: desteğin hemen üzeri

Destek bölgesine dönüş ve güçlü tepki, onay sonrası long (alış) fırsatı sunar.

Ara direnç: ~5.100

Bu seviye aşılmış olup artık kısa vadeli destek olarak çalışmaktadır.

Ana direnç / hedef: ~5.210 – 5.250

Bir sonraki likidite alanı ve mantıklı hedef, önceki arz bölgeleriyle uyumlu.

Momentum & Price Action

Çizilen senaryo yükselişin devamını işaret ediyor:

5.100 üzerinde kırılım ve tutunma

Kısa süreli konsolidasyon / retest

Üst direnç bölgesine doğru hareket

Şu an için belirgin bir dağıtım sinyali yok; destek korunduğu sürece momentum alıcılar lehine.

Piyasa Eğilimi (Bias)

📈 Yükseliş, fiyat ~4.950 üzerinde kaldığı sürece

Geçersizlik, fiyatın güçlü şekilde destek altına inmesi durumunda oluşur.

Trade Özeti

Yön: Yükselişin devamı

Giriş: Destek retesti / yükseliş teyidi

Hedef: 5.210 – 5.250

Risk: Destek bölgesinin kırılması

Vadeli işlemler piyasası

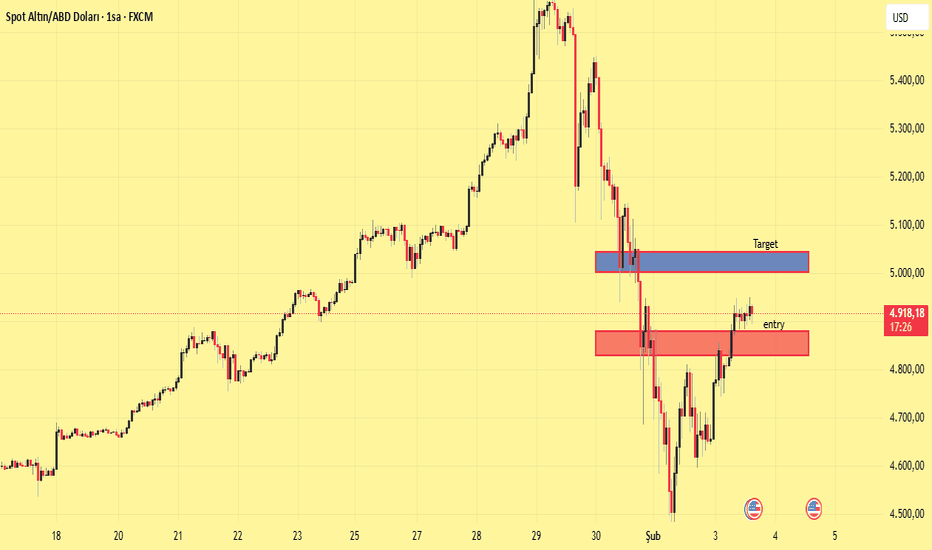

XAUUSD (Altın) – H1 Grafik Fikri ve AnaliziAltın, daha önce güçlü bir yükseliş impulsu oluşturduktan sonra kısa vadeli yapıyı kıran sert bir düşüş yaşadı. Bu agresif satışın ardından fiyat yüksek volatilite gösterdi ve şu anda düzeltme (retracement) fazı içinde, önemli bir arz / direnç bölgesine doğru hareket ediyor.

Önemli Bölgeler

Giriş Bölgesi (Satış Alanı): ~4.880 – 4.930

Bu bölge, önceki yatay konsolidasyon alanına denk geliyor ve satıcıların daha önce devreye girdiği ayı yönlü order block olarak çalışıyor.

Hedef Bölgesi: ~5.000 – 5.060

Grafikte işaretlenmiş olan bir sonraki güçlü likidite / dengesizlik (imbalance) alanı.

Trade Yönü (Bias)

Ana Bias: Kısa vadede direnç bölgesine doğru yükseliş düzeltmesi, ardından olası ayı tepkisi.

Fiyat şu anda giriş bölgesini test ediyor; bu da dirençten satış senaryosunu, ayı teyidi gelmesi şartıyla, öne çıkarıyor.

Teknik Uyumluluklar (Confluence)

Güçlü ayı impulsundan sonra gelen düzeltme

Önceki desteğin dirence dönüşmesi

Arz bölgesi / dengesizlik varlığı

İmpulsif bir yükselişten ziyade düzeltici fiyat yapısı

Trade Planı

Giriş: İşaretli direnç bölgesi içinde satış

Geçersizlik (Invalidation): H1 kapanışının net şekilde bölgenin üzerinde olması

Hedef: Belirlenen hedef bölgesi (risk yönetimine göre kısmi veya tam)

Özet

Bu senaryo, sert bir düşüş sonrası güçlü bir direnç alanına yapılan düzeltme pullback’ine dayanıyor. Fiyat bu bölgenin altında kaldığı sürece, reddedilme ve devam hareketi olasılığı daha yüksektir. Teyit beklemek ve riski disiplinli yönetmek kritik önem taşır.

SILVER 1(H) Teknik AnalizGümüş (XAGUSD) 1 saatlik grafikte belirgin bir sıkışma süreci içinde hareket ediyor. Yukarıdan gelen alçalan trend çizgisi ile aşağıdan gelen yükselen trend çizgisi fiyatı dar bir alana hapsetmiş durumda. Bu yapı, piyasada yön arayışının sürdüğünü ve kırılım geldiğinde hareketin sert olma potansiyeli taşıdığını gösteriyor.

Fiyat şu anda 90,24 bölgesinde dengelenmiş durumda. Daha önce yaşanan güçlü satış sonrası gelen toparlanma hareketi, şimdilik ana düşüş trendine karşı bir tepki niteliğinde. Bu nedenle mevcut yükselişi kalıcı bir trend dönüşü olarak değil, kritik seviyelerin test edildiği bir geçiş süreci olarak değerlendiriyorum.

Aşağı tarafta 90,24 seviyesi kısa vadeli pivot konumunda. Bu bölgenin altında saatlik kapanışların gelmesi halinde satış baskısının yeniden artmasını ve fiyatın önce 81,40 desteğine doğru geri çekilmesini beklerim. 81,40 seviyesi hem yatay destek hem de üçgenin alt bölgesi olması açısından önemli. Bu alanın kaybedilmesi durumunda 71,28 seviyesine kadar alan açılır.

Yukarı yönlü senaryoda ise fiyatın hem 90,24 üzerinde kalıcılık sağlaması hem de alçalan trend çizgisini yukarı kırması gerekiyor. Böyle bir kırılımda ilk etapta 95,84 seviyesi takip edilir. Bu bölgenin aşılması, hareketin güçlendiğini gösterir ve 101,89 seviyesini gündeme getirir. 101,89 üzerindeki fiyatlama ise artık sadece tepki yükselişi değil, daha orta vadeli bir toparlanma ihtimalini doğurur. Üçgenin üst bandı olan 110,39 seviyesi bu senaryoda ana hedef konumundadır.

Özetle gümüşte şu an net bir yön yok, ancak karar anına oldukça yaklaşılmış durumda. Sıkışma alanından gelecek hacimli bir kırılım yönü netleştirecek. Bu nedenle aceleci işlemler yerine, kırılım yönünün ve kapanışların teyit edilmesini daha sağlıklı buluyorum.

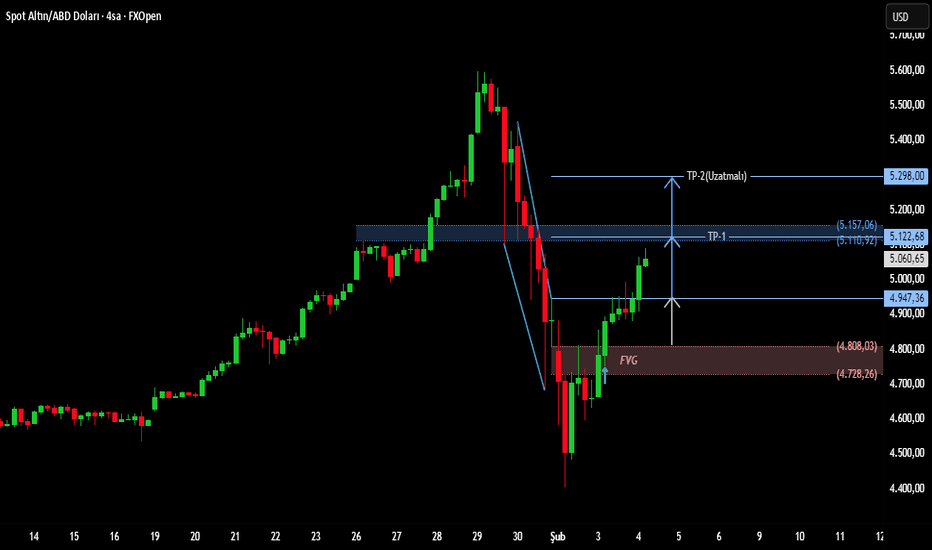

XAUUSD – H2 Teknik GörünümXAUUSD – H2 Teknik Görünüm: Boğa Yapısı Yeniden İnşa Ediliyor, Kıymetli Metaller Yükseliyor | Lana ✨

Kıymetli metaller, gümüşün keskin bir şekilde yükselmesiyle yeniden odak noktası haline geldi ve bu, daha geniş metal kompleksi için momentum sağladı. Bu bağlamda, altın sağlıklı bir düzeltmenin ardından yapı yeniden inşa etme belirtileri gösteriyor ve potansiyel devamın zeminini oluşturuyor.

📈 Piyasa Yapısı & Teknik Bağlam

Güçlü bir itici düşüşün ardından, altın 4,420–4,450 güçlü destek bölgesini başarıyla savundu; burada alıcılar kararlı bir şekilde devreye girdi. O zamandan beri, fiyat yükselen bir trend çizgisi boyunca daha yüksek dipler oluşturarak dağıtımdan toparlanmaya geçiş sinyali veriyor.

Mevcut fiyat hareketi, bu hareketin düzeltici-boğa yönünde olduğunu, sadece kısa süreli bir sıçrama olmadığını öne sürüyor.

🔍 İzlenecek Anahtar Seviyeler

Güçlü Destek: 4,420 – 4,450

Bu bölge yapısal temel olmayı sürdürüyor. Fiyat bunun üzerinde kaldığı sürece, boğa senaryoları geçerliliğini koruyor.

Orta Direnç / Tepki Bölgesi: ~5,050 – 5,080

Fiyat şu anda burada konsolide oluyor ve geri dönüşün ardından arzı emiyor.

Sonraki Direnç: ~5,135

Bu seviyenin üzerinde temiz bir kırılma ve kabul, devam gücünü teyit edecektir.

Üst Hedefler: ~5,300 – 5,350

Fibonacci genişletmeleri ve önceki arz bölgeleri ile uyumlu.

Daha Yüksek Hedef: ~5,580

Sadece boğa momentumunun metaller pazarında hızlandığı durumda devreye girecektir.

🎯 Boğa Senaryoları

Eğer altın üst trend çizgisine saygı duymaya devam ederse ve 5,000 psikolojik seviyenin üzerinde kalırsa:

5,000–5,050 aralığında kısa bir geri çekilme, devam için yapı sunabilir.

5,135’in üzerinde kabul sağlanması, 5,300+ yolunu açar.

Gümüşün çıkışı tarafından desteklenen güçlü momentum, hareketleri 5,580'e doğru uzatabilir.

Destek seviyelerine doğru olan herhangi bir geri çekilme şu anda yapıcı düzeltmeler olarak görülüyor, zayıflık olarak değil.

🌍 Piyasa İçi Gösterge

Gümüşün keskin yükselişi, kıymetli metaller arasında yeniden artan talebi öne çıkararak, genellikle daha geniş sektör gücünün lider sinyali olarak işlev görüyor. Bu arka plan, altının son düzeltmesinin bir ayar olduğunu, tersine değil, destekliyor.

🧠 Lana’nın Görüşü

Altın, boğa yapısını adım adım yeniden inşa ediyor. Odak, fiyatı kovalamakta değil, fiyatın anahtar seviyelerde nasıl tepki verdiğinde. Yapı ve momentum uyumunu koruduğu sürece, daha geniş trend yapıcı kalıyor.

✨ Sabırlı kalın, bölgelere saygı gösterin ve piyasanın bir sonraki genişlemeyi doğrulamasına izin verin.

#PGSUS OLASI TREND DÖNÜŞÜMÜPGSUS şu an akümülasyon bölgesinde, kurumsal büyük para mal toplayabilmek için likidite topluyor. 222 seviyesi üzerinde günlük grafikte mum kapanışları trend dönüşümünü başlatır.

Destek direnç dönüşümü olan bölge bu senaryoda güçlü destek olacaktır. Hareket başladığında kısa vade optimum giriş seviyelerini paylaşıyor olacağım takipte kalın!

YTD.

XAUUSD (H3) – Liam PlanıXAUUSD (H3) – Liam Plan

Güvenli liman talebi geri döndü, ancak yapı hala düzeltici | Başlıkları değil, bölgeleri ticaret yapın

Hızlı özet

Altın, ABD-İran gerginliklerinin güvenli liman talebini canlandırmasıyla ikinci gün de yükseliyor. Aynı zamanda, Fed faiz indirimleri beklentileri USD'yi savunmada tutuyor ve bu genellikle altın gibi getiri sağlamayan varlıkları destekliyor. Ancak ADP ve ISM Hizmetler PMI öncesinde, kısa vadeli volatilitenin hızla artabileceği — ve işte tam da burada altın yön seçmeden önce likiditeyi çalıştırma eğilimindedir.

Benim yaklaşımım: makro rüzgarı dikkate alın, ancak yapıya göre işlem yapın.

Makro bağlam

Altın genellikle şu durumlarda fayda sağlar:

jeopolitik risk arttığında (riskten kaçış akışları),

faiz indirim beklentileri yükseldiğinde (daha düşük reel getiri),

USD zayıfladığında veya sıçrama sürdüremediğinde.

Bununla birlikte, veri öncesi oturumlar genellikle sahte hareketler üretebilir. Piyasa muhtemelen taahhüt etmeden önce her iki tarafı da “test” edecektir.

Teknik görünüm (H3 – grafiğe dayalı)

Fiyat son düşükten keskin bir şekilde rebounce yaptı, ancak genel dalgalanma yapısı hala büyük bir aşağı yönlü ivmenin ardından düzeltme / yeniden dengeleme aşamasındadır.

Grafikteki önemli bölgeler:

Ana arz / prim hedefi: 5570 – 5580

Fiyat yukarı uzandığında, burası net “satış tepkisi” bölgesidir.

Mevcut karar alanı: yaklaşık 5050 – 5100

Fiyat, devam etmenin kabul edilmesi gereken önemli bir orta nokta seviyesine geri dönüyor.

Derin talep / likidite tabanı: 4408, ardından 4329

Piyasa daha yüksek destekleri korumazsa, bunlar satıcı tarafı likiditesi için bir sonraki mıknatıslardır.

Bu klasik bir durum: rebounce → yeniden test → karar verme ortamıdır.

Ticaret senaryoları (Liam tarzı: seviyeyi ticaret yapın)

Senaryo A: Devam eden rebounce

Eğer fiyat mevcut tabanın üzerinde kalır ve seviyeleri geri almaya devam ederse:

Yukarı yönlü dönüş 5200 → 5400 → 5570-5580'ye uzanabilir

Her direnç bandında, özellikle prim yaklaşırken tepkiler bekleyin.

Mantık: güvenli liman akışları + daha yumuşak USD devamı destekleyebilir, ancak yalnızca fiyat orta aralığın üzerinde kabul edilirse.

Senaryo B: Red ve daha aşağı dönüş

Eğer fiyat 5050-5100 üzerinde kalamazsa ve red görüntülerse:

Önceki talebe geri çekilme bekleyin

Daha derin bir devam, 4408'e, ardından 4329'a açılır

Mantık: Düzeltici ralliler genellikle bir sonraki aşağı yönlü hareketten önce yeniden dağıtım yapar, özellikle büyük verilerin etrafında.

Uygulama notları

ADP + ISM öncesinde, mumları takip etmekten kaçının.

Fiyatın bölgeyi etiketlemesini ve net bir tepki göstermesini bekleyin.

Eğer spreadler genişlerse, daha küçük işlem yapın.

Benim odak noktam:

Eğer fiyat orta aralığın üzerinde kabul ederse, rebounce saygı göstereceğim. Eğer red ederse, hareketi düzeltici bir rall olarak göreceğim ve aşağı dönüşü bekleyeceğim. Her iki durumda da seviyeleri ticaret yapıyorum - başlıkları değil.

— Liam

XAU/USD – Talep Bölgesinden Güçlü Boğa Tepkisi, Hedef: Range Üst🔍 Teknik Analiz (H1)

🟢 Piyasa Yapısı

Güçlü bir düşüş hareketinin ardından altın, aşırı POI talep bölgesinde sağlam destek buldu.

Fiyat pivot noktayı koruyarak net bir daha yüksek dip oluşturdu — bu, boğa toparlanmasının erken bir sinyalidir ✔️

Alıcılar talep bölgesinden agresif şekilde devreye girdi ve kurumsal ilgiyi doğruladı.

📦 POI & Önemli Bölgeler

Aşırı POI Noktası (Talep Bölgesi): Güçlü tepki → trend dönüşü için temel 🟩

Yüksek POI Noktası (Arz / Mitigasyon Bölgesi): Mevcut tepki alanı; fiyat bu bölgenin üzerinde konsolide oluyor.

Bu bölgenin üzerinde kalıcılık, yükselişin devam etme olasılığını artırır.

📈 Momentum & Fiyat Hareketi

Küçük düşüş yapısının kırılması, trendin boğaya dönmeye başladığını gösteriyor.

Fiyat, devam öncesinde boğa konsolidasyonu (bayrak / basamaklı yapı) oluşturuyor.

Fiyat Yüksek POI bölgesinin üzerinde kaldığı sürece, boğa beklentisi korunur 💪

🎯 Hedefler

🎯 Ana Hedef:

5.050 – 5.100 (Range Üst Bandı / Likidite Bölgesi)

🎯 Genişletilmiş Hedef (momentum devam ederse):

5.180 – 5.220

🛑 Geçersizlik Seviyesi:

4.750 altındaki kalıcı kapanış, boğa senaryosunu zayıflatır.

✅ Sonuç

Altın, önemli bir talep bölgesinden sağlıklı bir boğa toparlanması gösteriyor. Yüksek POI bölgesinin üzerinde tutunma, fiyatın range üst bandına doğru hareket etme olasılığını artırır. Devam öncesi küçük geri çekilmeler görülebilir — dipten al (buy the dip) yapısı 📊🚀

Altının Boğa-Ayı Savaşı Şiddetleniyor: Yükseliş Devam Edebilir mAltının Boğa-Ayı Savaşı Şiddetleniyor: Yükseliş Devam Edebilir mi? 📈 Salı günü (3 Şubat) Asya seansında spot altın, önceki güne göre yükselişini sürdürerek 4401,58$/ons seviyesinden yaklaşık 4825$'a yükseldi ve günlük yaklaşık %3,6'lık bir artış kaydetti. Ancak piyasa duyarlılığı karmaşık kalmaya devam ediyor – altın fiyatları kısa vadeli teknik bir yükseliş yaşarken, aynı zamanda bir dizi temel olumsuz faktörden de baskı görüyor ve bu da yukarı yönlü yolu belirsizlikle dolu hale getiriyor. 😅

🔍 Temel Faktörler: Karışık Boğa ve Ayı Faktörleri, Altın Baskı Altında

Haber açısından bakıldığında, altın şu anda rüzgara karşı hareket ediyor. ABD Başkanı Trump'ın yeni Federal Rezerv Başkanı adaylığıyla ilgili belirsizliğin çözülmesiyle, para politikası hakkındaki piyasa spekülasyonları azaldı ve altın güvenli liman desteğinin bir kısmını kaybetti. Aynı zamanda, ABD ISM İmalat PMI'ı genişleme bölgesine geri döndü ve olumlu ekonomik veriler doları güçlendirdi, bu da dolar cinsinden altının performansını daha da baskıladı.

Jeopolitik gerilimler de azaldı: ABD-İran nükleer müzakerelerinin yeniden başlaması bekleniyor ve ABD-Hindistan ticaret anlaşmasına varıldı; bunların hepsi altının güvenli liman özelliğini bir ölçüde zayıflattı. Daha da önemlisi, Chicago Ticaret Borsası Grubu'nun teminat gereksinimlerini artırma kararı, bazı uzun pozisyonların tasfiye edilmesini doğrudan tetikledi ve altın fiyatlarını yaklaşık bir ayın en düşük seviyesine çekti.

Genel olarak, altın fiyatlarındaki toparlanmaya rağmen, iyileşen borsa duyarlılığı ve istikrarlı dolar göz önüne alındığında, altın boğalarının "iyi niyetli" kalmaları ve aşırı iyimserlikten kaçınmaları gerekiyor.

📊 Teknik Analiz: İlk Toparlanma, Kilit Direnç Seviyesinin Aşılması Bekleniyor

Teknik grafik açısından bakıldığında, dünkü altın fiyat hareketi oldukça dramatikti - sabahın erken saatlerinde 4400 seviyesine hızlı bir düşüş ve ardından güçlü bir toparlanma. Bu durum aşağıda destek olduğunu gösterse de, genel yapı düşüş eğilimini koruyor. Şu anda, 1 saatlik ve 4 saatlik hareketli ortalama sistemleri tamamen tersine dönmedi ve fiyat hala aşağı yönlü bir kanal içinde işlem görüyor. 4840-4860 bölgesi, herhangi bir toparlanma için ilk "test" noktası olacak.

Günlük grafikte, altın fiyatları %50 Fibonacci geri çekilme seviyesine (yaklaşık 4400 $) dokunduktan sonra istikrar kazandı ve toparlandı ve şu anda %38,2 geri çekilme seviyesinin (4687 $) üzerinde tutunuyor; bu da orta vadeli düzeltmenin önemli bir destek bölgesine girdiğini gösterebilir. Göstergeler açısından, RSI orta çizgiye yakın bir yerden toparlandı ve momentumda hafif bir toparlanma olduğunu gösteriyor; ancak MACD sıfır çizgisinin altında kalmaya devam ediyor ve genişleyen histogram, düşüş momentumunun tamamen dağılmadığını göstererek, gelecekteki yönü daha da tahmin edilemez hale getiren çelişkili bir teknik sinyal oluşturuyor.

Kısa vadede, saatlik grafik küçük bir V şeklinde toparlanma yapısı oluşturdu. Fiyat 4880-4900 dolar direnç bölgesinin üzerinde kalabilirse, 5035 dolar (yüzde 23,6 geri çekilme) bölgesini daha da test edebilir. Tersine, toparlanma zayıf olursa ve 4687 dolar destek seviyesinin altına düşerse, altın fiyatlarının aşağı yönlü trendine devam etmesi muhtemeldir.

💡 İşlem Görünümü: Dikkatli Olma Ortamında Fırsat Arama

Genel olarak, altın şu anda "teknik düzeltme" ve "temel baskı" arasında bir çekişme içinde. Kısa vadeli toparlanma ivmesi devam ederken, önemli yukarı yönlü baskı mevcut ve trend dönüşü henüz teyit edilmedi. Yatırımcılar için, önemli seviyeler netleşene kadar sabırlı olmak ve körü körüne yüksek ve düşük seviyeleri kovalamaktan kaçınmak önerilir.

Kısa vadeli işlemlerde aşağıdaki aralıklara odaklanılmalıdır:

Yukarı Yönlü Direnç: 4950-5000 $

Aşağı Yönlü Destek: 4830-4780 $

Strateji esas olarak küçük pozisyonlarla düşüşlerde alım yapmaya odaklanmalıdır. Eğer yükseliş önemli direnç seviyelerinde durursa, grafik desenlerine göre küçük kısa pozisyonlar düşünülebilir. Piyasa duyarlılığı bir anda değişebileceğinden, riski her zaman dikkatlice yönetin.

Bu analizi faydalı buldunuz mu? Düşüncelerinizi paylaşmak için beğenin ✨ ve yorum yapın 💬! Piyasa dinamiklerini ve borsa işlemlerine dair içgörüleri takip etmek için beni takip edin!

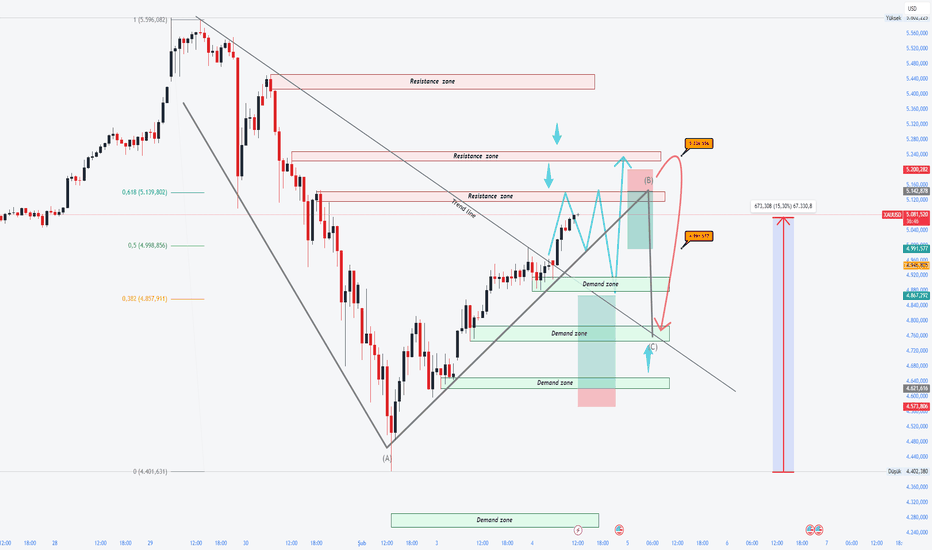

ONS ALTIN - 04.02.2026Merhaba,

Hafta sonu analizimin altında evvelsi gün paylaştığım bu grafikte yükseliş yönlü sinyal oluştuktan sonra TP1 seviyesine ulaşmak üzere olan fiyat için duraklama veya dönüş olabilecek seviyeler aşağıdaki grafikte görülen fibonacci seviyeleri olabilir.

Son zirve 5'li yükseliş dalgasının bitiş zirvesiyse, yaşanan düşüşten sonra bu yükseliş düzeltme hareketinin B dalgası olma ihtimali mevcuttur ve önümüzdeki süreçte zirve aşılmadan "C" düşüş dalgası yaşanma ihtimali söz konusudur.

Fiyat ilerledikçe değerlendirmelere devam edeceğim.

Daha detaylı ve her gün yaptığım analizlerime ulaşmak isterseniz, sizlerden gelen talep üzerine yeni oluşturduğum ücretsiz telegram grubuma üye olabilirsiniz...

Hepinize iyi kazançlar dilerim...

TELEGRAM: t.me

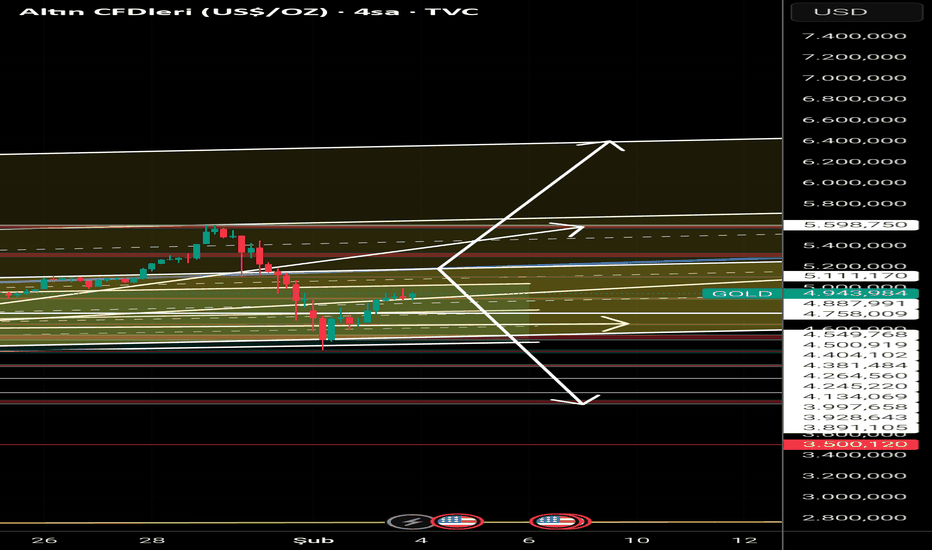

Волна B +15% 4 400 это дно или ловушка перед Волной C?После сильного роста в азиатскую сессию вчера золото перешло в фазу консолидации в европейскую и американскую сессии, с неудавшимся пробоем во второй половине американской сессии. В сегодняшнюю азиатскую сессию цена пробила диапазон 4 882–4 960, подтвердив его как новую базу со стороны покупателей.

С области 4 404 золото восстановилось примерно на 15%, чему способствовали покупки на коррекции и рост геополитической напряжённости между США и Ираном. Этот фактор остаётся ключевым катализатором наряду с экономическими данными на текущей неделе.

С точки зрения волн Эллиотта уровень 4 400 рассматривается как дно волны A. В настоящее время рынок находится в корректирующем росте волны B с потенциальными целями в зоне 5 140 – 5 200 – 5 220. После завершения волны B возможно формирование волны C. В этот момент стоит наблюдать признаки распределения и ослабления импульса для поиска новых зон поддержки и возможностей для swing-покупок после завершения коррекции.

Поддержка: 4 990–4 950 | 4 880–4 890 | 4 780–4 750 | 4 650–4 624

Сопротивление: 5 140 | 5 200 | 5 220

Примечание: Волатильность по-прежнему остаётся высокой. Рекомендуется торговать осторожно, с жёстким контролем риска и капитала.

XAUUSD (Altın) – 15D GörünümAltın, güçlü bir düşüş fazının ardından toparlanmaya devam ediyor. CHoCH, kısa vadede yapının yukarı yönlü değiştiğini gösteriyor. Fiyat hâlâ iskonto bölgesi içinde işlem görüyor.

Buna rağmen fiyat, önceki yapı, likidite ve doldurulmamış FVG’nin birleştiği 4995 direncinde zorlanıyor. Bu bölge bir karar alanı niteliğinde.

Geri çekilme olası, fiyatın 4840 – 4790 POI bölgesini test etmesi beklenebilir. Bu alan talep, FVG desteği ve önceki yapıyla uyumludur. Buradan gelecek güçlü bir tepki devam senaryosunu destekler.

Önemli Seviyeler:

Direnç: 4995

Destek / POI: 4840 – 4790

Bias: Kısa vadede yükseliş, ancak düzeltme bekleniyor.

⚠️ Yatırım tavsiyesi değildir.

Satış dalgası sonrası denge: Altın kritik dönüş bölgesindeOANDA:XAUUSD Fiyat güçlü bir satış baskısı yaşamış olsa da, kilit talep bölgesinden gelen net reddediş, satış baskısının zayıflamaya başladığını ve piyasanın sert bir düşüşe devam etmek yerine denge kazandığını gösteriyor.

Alıcılar bu destek bölgesini koruyabilirse, bir sonraki yükseliş hedefi Fibonacci 0.5–0.618 bölgesinde yer alıyor. Bu alan, 4,95xx – 5,10xx direnç bölgesiyle örtüşüyor ve ilk anlamlı toparlanma testi olarak öne çıkıyor.

Ons kafamda dönen senaryoOns 5100 kadar çıkış görünüyor oranın durumuna göre fiyat yön bulur. 5100 geçemezse 3800 kadar düşüş senaryosu aktif olur. Fakat ma fakat 3800 aktif olması içinde 4500 altında h4 kapanışı olması lazım. Ben 5100 den satışa gececeğim. 5100-5150 üzerinde fiyat tutulursa sell iptal olur.