Red Cat, Amerika'nın Beklediği Drone Kralı mı?Red Cat Holdings (RCAT), savunma teknolojisinde dönüştürücü bir anın merkezinde yer alıyor. Aralık 2025 FCC'nin Çinli drone üreticileri DJI ve Autel'e yönelik yasağı, Red Cat'in ana rekabetini fiilen ortadan kaldırarak yerli üreticiler için korunaklı bir pazar yarattı. 2025 mali yılının üçüncü çeyreğinde gelirler yıllık %646 artarken ve 212 milyon doların üzerinde nakitle güçlendirilmiş bilanço ile Red Cat, Amerika'nın egemen savunma tedarik zincirlerine geçişinin ana yararlanıcısı olarak konumlandı. Şirketin "Blue UAS" sertifikası ve NATO tedarik kataloğuna dahil edilmesi, küresel yeniden silahlanma kritik döneminde hem yerli hem de müttefik savunma pazarlarına anında erişim sağlıyor.

irketin teknolojik mimarisi, hava, kara ve deniz alanlarını kapsayan entegre sistemlerle rakiplerinden ayrılıyor. "Arachnid" ailesi, Black Widow quadcopter, Edge 130 hibrit VTOL ve FANG vuruş drone'u dahil olmak üzere, Palantir ile GPS'siz navigasyon ve Doodle Labs ile anti-jamming iletişim ortaklıklarıyla güçlendirilmiş kapalı döngü ekosistem yaratıyor. Red Cat'in Visual SLAM teknolojisi, tartışmalı elektromanyetik ortamlarda otonom operasyon sağlayarak, Replicator girişimi kapsamında Pentagon'un "harcanabilir kitle" otonom sistemler gereksinimlerini doğrudan karşılıyor. Apium Swarm Robotics ile son ortaklık, bire bir-çok drone kontrolünü ilerleterek bireysel operatörlerin muharebe etkinliğini katlıyor.

FlightWave ve Teal Drones'in stratejik satın alımları, Red Cat'in yeteneklerini hızla genişletirken tedarik zinciri egemenliğini sıkı korudu. Şirketin Ordu'nun Short Range Reconnaissance Tranche 2 programında finalist seçilmesi, piyade konuşlandırması için taktik sistemlerini doğruluyor. NATO müttefikleri savunma harcamalarını artırırken ve Ukrayna çatışması küçük insansız sistemlere olan aç talep gösterirken, Red Cat çok yıllık seküler rüzgarla karşı karşıya. Düzenleyici koruma, teknolojik farklılaşma, finansal güç ve jeopolitik zorunluluğun birleşmesi, Red Cat'i sadece bir savunma yüklenicisi değil, önümüzdeki on yıl için Amerika'nın robotik savaş altyapısının köşe taşı olarak konumlandırıyor.

Manufacturing

Japon Çelik Devi Yeşil Savaşı Kazanabilir mi?Nippon Steel Corporation, yerel bir Japon üreticiden küresel bir malzeme devine dönüşerek radikal bir değişim sürecinde kritik bir dönüm noktasında duruyor. Şirket, "2030 Orta ve Uzun Vadeli Yönetim Planı" kapsamında küresel ham çelik kapasitesini 100 milyon tona çıkarmayı ve yıllık 1 trilyon yen temel işletme karı elde etmeyi hedefliyor. Ancak bu hırs zorlu engellerle çarpışıyor: 14,1 milyar dolarlık U.S. Steel satın alımı, Japonya'nın müttefik statüsüne rağmen ABD'de iki partili siyasi muhalefetle karşılaşıyor. Çin'den stratejik geri çekilme ve Baosteel ile 20 yıllık ortak girişimin feshedilmesi ise Batı güvenlik çerçevelerine doğru kararlı bir "risk azaltma" (de-risking) hamlesine işaret ediyor.

Şirketin geleceği, Hindistan'daki AM/NS India ortak girişimi aracılığıyla gerçekleştireceği agresif büyümeye bağlı. Bu girişim, kapasiteyi 2030 yılına kadar üç katına, 25-26 milyon tona çıkarmayı planlıyor. Eş zamanlı olarak NSC, elektrikli araç (EV) motorları için kritik olan elektrik çeliğindeki fikri mülkiyet hakimiyetini silah olarak kullanıyor; tescilli teknolojisini korumak için büyük müşterisi Toyota'ya bile dava açıyor. "HILITECORE" ve "NSafe-AUTOLite" gibi markalarla örneklendirilen bu teknolojik hendek, NSC'yi küresel otomotiv hafifletme ve elektrifikasyon devriminde vazgeçilmez bir tedarikçi olarak konumlandırıyor.

Yine de varoluşsal tehditler büyük. "NSCarbolex" karbonsuzlaştırma stratejisi, sadece elektrik ark ocakları için 868 milyar yenlik devasa sermaye harcaması gerektirirken, 2050 yılına kadar kanıtlanmamış hidrojen doğrudan indirgeme teknolojisine geçişi zorunlu kılıyor. Avrupa'nın Sınırda Karbon Düzenleme Mekanizması (CBAM), NSC'nin ihracatını ağır vergilerle tehdit ediyor. İştirak NSSOL'a yapılan Mart 2025 siber saldırısı ise, operasyonel teknoloji ile BT sistemleri birleşirken dijital güvenlik açıklarını ortaya koydu. NSC stratejik bir üçlemle (trilemma) karşı karşıya: Korumalı pazarlarda büyüme, tedarik zinciri ayrışmasıyla güvenliği sağlama ve kısa vadeli ödeme gücünü tehdit eden sürdürülebilirlik yatırımları yapma.

Avrupa’nın endüstriyel tacındaki mücevher sessizce sökülüyor mu?Volkswagen Grubu bir zamanlar Alman mühendislik hâkimiyetinin ve savaş sonrası Avrupa toparlanmasının sembolü döngüsel bir düşüş değil, yapısal bir söküm yaşıyor. Şirket tam bir fırtınayla karşı karşıya: Nexperia yarı iletken kriziyle açığa çıkan jeopolitik kırılganlık (Çin kritik tedarik zincirlerindeki hâkimiyetini artırdı), felaket düzeyinde işçilik maliyeti dezavantajı (Almanya’da araç başına 3.307 dolar - Çin’de 597 dolar) ve 12 milyar avro harcayıp neredeyse hiçbir şey üretemeyen CARIAD yazılım biriminin tam bir başarısızlığı. Sonuç emsalsiz: 2030’a kadar Almanya’da 35 bin işten çıkarma, 87 yıl sonra ilk fabrika kapatmalar, Golf üretiminin Meksika’ya kaydırılması.

En çarpıcı olan teknolojik teslimiyet. VW, Amerikan girişimi Rivian’a 5,8 milyar dolar, Çinli elektrikli araç üreticisi XPeng’e 700 milyon dolar yatırıyor stratejik ortaklık olarak değil, kendi geliştiremediği yazılım ve platform yeteneklerini çaresizce satın alma girişimi olarak. Eskiden Çin ortak girişimlerine teknoloji sağlayan şirket, şimdi 2014’te kurulan bir Çinli startup’tan komple araç platformu satın alıyor. Bu arada kâr motoru çöktü: Porsche’un 2024 3. çeyrek faaliyet kârı %99 düşerek sadece 40 milyon avroya indi; VW’nin Çin pazar payı %17’den %13’ün altına geriledi, kritik EV segmentinde sadece %4 payı kaldı.

Bu sadece kurumsal yeniden yapılandırma değil, temel bir güç transferidir. VW’nin “Çin’de, Çin için” stratejisi 3 bin mühendisi Hefei’ye taşıyor ve Çin yargı yetkisi altında ayrı bir teknolojik ekosistem kuruyor; böylece şirketin fikri mülkiyeti ve gelecekteki geliştirme faaliyetleri sistemik bir rakibin kontrolüne bırakılıyor. Patent analizi değişimi doğruluyor: BYD batarya ve EV teknolojisinde 51 bin patentle hendek kazmışken, VW’nin portföyünün büyük kısmı eski içten yanmalı motorları koruyor — elektrikli gelecekte mahsur kalan varlıklar. Tanık olduğumuz şey Almanya’nın rekabete uyum sağlaması değil, Avrupa’nın en önemli imalat sektörünün kontrolünü kaybetmesi; mühendislik ve yenilik giderek Çin ellerinde, Çin topraklarında ve Çin kurallarına göre yapılıyor.

Almanya'nın ekonomik başarısı bir illüzyon mu?Almanya'nın kıyaslama DAX 40 endeksi son bir yılda %30 yükselerek sağlam ekonomik sağlık izlenimi yarattı. Ancak bu performans, endişe verici bir gerçeği gizliyor: endeks, gelirlerinin büyük ölçüde Almanya'nın zorlanan iç pazarının dışında kaynaklanan küresel çeşitlendirilmiş çok uluslu şirketleri temsil ediyor. DAX'ın direncinin ardında temel bir çürüme yatıyor. 2025'in 2. çeyreğinde GSYİH %0,3 düştü, endüstriyel çıktı Mayıs 2020'den beri en düşük seviyesine ulaştı ve imalat geçen yıla göre %4,8 azaldı. Enerji yoğun sektör %7,5'lik daha keskin bir daralma yaşadı ve yüksek girdi maliyetlerinin geçici bir zorluk değil, yapısal uzun vadeli bir tehdit haline geldiğini ortaya koydu.

Otomotiv sektörü, Almanya'nın daha derin krizini örnekliyor. Bir zamanlar baskın olan üreticiler elektrikli araç geçişini kaybediyor; Çin'deki Avrupa pazar payı 2020'deki %24'ten 2024'te sadece %15'e çakıldı. 2023'te küresel Ar-Ge harcamalarında 58,4 milyar avro ile lider olmasına rağmen, Alman otomobil üreticileri Seviye 2+ otonomide sıkışıp kalmışken rakipler tam otonom sürüş çözümlerini takip ediyor. Bu teknolojik gecikme, katı düzenlemeler, karmaşık onay süreçleri ve Çin nadir toprak malzemelerine kritik bağımlılıktan kaynaklanıyor; tedarik kesintileri 45-75 milyar avro kayıplara yol açabilir ve 1,2 milyon istihdamı riske atabilir.

Almanya'nın yapısal katılıkları bu zorlukları artırıyor. 16 eyaletteki federal parçalanma dijitalleşme çabalarını felç ediyor; iddialı egemenlik girişimlerine rağmen dijital altyapıda AB ortalamasının altında kalıyor. Ülke Avrupa'nın mali demiri olarak 2024'te AB bütçesine net 18 milyar avro katkıda bulundu, ancak bu yük iç yatırım kapasitesini kısıtlıyor. Bu arada demografik baskılar devam ediyor; göç işgücünü dengeledi ancak yüksek nitelikli göçmenler orantısız şekilde ayrılmayı düşünüyor ve demografik çözümü beyin göçüne dönüştürme tehdidi yaratıyor. Bürokratiyi basitleştirmek, Ar-Ge'yi yıkıcı teknolojilere yönlendirmek ve üst yetenekleri tutmak için radikal reformlar olmadan, DAX ile Almanya'nın temel ekonomisi arasındaki kopukluk sadece genişleyecek.

Bellek Çipleri Jeopolitik Silah Olabilir mi?Micron Technology, emtia bellek üreticisinden kritik altyapı sağlayıcısına stratejik bir dönüşüm gerçekleştirdi ve kendini yapay zeka hesaplama talepleri ile ABD ulusal güvenlik çıkarlarının kesişim noktasına konumlandırdı. Şirketin 2025 mali yılı performansı bu dönüşümün başarısını gösteriyor; veri merkezi geliri yıllık %137 artarak toplam satışların %56'sını oluşturdu. Brüt marjlar %45,7'ye genişledi, çünkü şirket hem gelişmiş High-Bandwidth Memory (HBM) portföyünde hem de geleneksel DRAM ürünlerinde fiyatlandırma gücünü yakaladı. Bu çift marj genişlemesi alışılmadık bir piyasa dinamiğinden kaynaklanıyor: özel AI çiplerine yönelik kapasite yeniden tahsisi, eski bellekte yapay tedarik kısıtlamaları yaratarak bazı segmentlerde %30'u aşan fiyat artışlarına yol açtı. Buna karşın, HBM3E kapasitesi 2026'ya kadar tamamen satıldı.

Micron'un teknolojik liderliği, güç verimliliği ve üretim yeniliklerine odaklanıyor; bunlar doğrudan müşteri ekonomisine dönüşüyor. Şirketin HBM3E çözümleri, 1,2 TB/s'yi aşan bant genişliği sağlarken rakip 8 katmanlı yapılandırmalara göre %30 daha az güç tüketiyor — devasa veri merkezi alanlarında elektrik maliyetlerini yöneten hiperskala operatörler için kritik bir avantaj. Bu verimlilik üstünlüğü, üretimdeki bilimsel ilerlemelerle güçlendiriliyor; özellikle Aşırı Morötesi litografi kullanan 1γ DRAM'ın kitlesel üretim devreye alınması. Bu düğüm geçişi, önceki nesillere göre wafer başına %30'dan fazla bit üretirken güç tüketimini %20 azaltıyor ve rakiplerin ağır Ar-Ge yatırımlarıyla eşleştirmesi gereken yapısal maliyet avantajları yaratıyor.

Şirketin Amerika'nın tek HBM üreticisi olarak benzersiz konumu, onu bileşen tedarikçisinden stratejik ulusal varlığa dönüştürdü. Micron'un 200 milyar dolarlık ABD genişleme planı, CHIPS Yasası'ndan 6,1 milyar dolarlık fonla destekleniyor ve on yıl içinde DRAM kapasitesinin %40'ını yerli üretmeyi hedefliyor. Bu jeo-stratejik konumlandırma, güvenli ve yerli kaynaklı bileşenler gerektiren ABD hiperskala sağlayıcılarına ve hükümet projelerine öncelikli erişim sağlıyor; bu, anlık teknolojik özelliklerden bağımsız bir rekabet avantajı. 3D bellek yığma ve güvenli önyükleme mimarilerini kapsayan güçlü fikri mülkiyet portföyüyle birleşince, Micron tipik yarı iletken endüstrisi döngülerini aşan çok katmanlı savunma katmanları kurdu; bu da yapısal sürücülerle sürdürülebilir yüksek marjlı büyüme için yatırım tezini doğruluyor.

Küçük sermayeli hisse AI veri devrimini atlatabilir mi?Applied Optoelectronics (AAOI), yapay zeka altyapısı ile jeopolitik tedarik zinciri yeniden hizalamalarının kesişim noktasında yüksek riskli bir yatırım teklifini temsil ediyor. Bu küçük sermayeli optik ağ şirketi, özel lazer teknolojisini kullanarak AI patlamasını süren hiperskala veri merkezlerine hizmet veren gelişmiş optik transseiver'ların dikey entegre üreticisi olarak konumlandırdı kendini. 2024 mali yılında %77,94'lük yıllık gelir artışı ile 368,23 milyon dolara ulaşan AAOI, büyük bir hiperskala müşteriyi başarıyla yeniden dahil etti ve 400G veri merkezi transseiver'larını göndermeye başladı; bu, 2017 müşteri kaybından (daha önce hisse performansını ezmişti) potansiyel bir dönüşümü işaret ediyor.

Şirketin stratejik dönüşümü, düşük marjlı ürünlerden yüksek performanslı 800G ve 1.6T transseiver'lara geçişe odaklanırken, aynı zamanda üretim kapasitesini Çin'den Tayvan ve ABD'ye taşıyor. Eylül 2025'te imzalanan Yeni Taipei Şehri tesisi için 15 yıllık kira sözleşmesiyle resmileşen bu tedarik zinciri yeniden hizalaması, AAOI'yi yerel kaynak tercihleri ve CHIPS Yasası gibi potansiyel hükümet teşviklerinden yararlanacak konuma getiriyor. 2024'te 13,6 milyar dolar değerindeki optik transseiver pazarı, 2029'a kadar 25 milyar dolara ulaşması beklenirken, AI iş yükleri, 5G dağıtımı ve hiperskala veri merkezi genişlemesi gibi önemli rüzgarlar tarafından sürükleniyor.

Ancak, etkileyici gelir büyümesine rağmen AAOI'nin finansal temeli hala kırılgan. Şirket 2024'te 155,72 milyon dolar net zarar bildirdi ve 211 milyon doların üzerinde borç taşırken, hisse tekliflerinden kaynaklanan devam eden hisse seyreltmesiyle karşı karşıya; dolaşımdaki hisse sayısını 25 milyondan 62 milyona çıkardı. Müşteri konsantrasyon riski temel bir zaaf olarak devam ediyor, veri merkezleri geliri %79,39'u oluşturuyor. Dış inceleme Tayvan genişlemesinin uygulanabilirliğini sorguladı, bazı raporlar 800G üretim hikayesini "optik illüzyon" olarak nitelendirerek üretim tesislerinin hazır olup olmadığı konusunda endişeler yükseltti.

Yatırım tezi nihayetinde uygulama riski ve hızla evrilen teknoloji manzarasındaki rekabet konumuna bağlı. AAOI'nin dikey entegrasyonu ve özel lazer teknolojisi Broadcom ve Lumentum gibi devlere karşı ayrımcılık sağlarken, ortaya çıkan birlikte paketlenmiş optik (CPO) teknolojisi geleneksel tak-çıkar transseiver'ları bozmaya tehdit ediyor. Şirketin başarısı 800G üretimini başarıyla artırmaya, Tayvan tesisini işletmeye, tutarlı karlılık elde etmeye ve yeniden dahil edilen hiperskala müşteri ilişkilerini sürdürmeye bağlı. Yatırımcılar için AAOI, stratejik uygulamanın önemli getiriler sağlayabileceği klasik yüksek risk-yüksek ödül fırsatıdır; ancak finansal zaafiyetler ve operasyonel zorluklar önemli aşağı yönlü riskler sunar.

Silisyum Karbür, İflas Eden Bir Çip Devini Kurtarabilir mi?Wolfspeed'in, mahkemenin 11. Bölüm yeniden yapılandırma planını onaylamasının ardından hisse senedinde görülen %60'lık dramatik yükseliş, zor durumdaki yarı iletken şirketi için potansiyel bir dönüm noktasına işaret ediyor. İflas kararı, Wolfspeed'in 6,5 milyar dolarlık borç yükünün %70'ini ortadan kaldırıyor ve faiz yükümlülüklerini %60 azaltarak, operasyonlar ve yeni üretim tesisleri için milyarlarca dolarlık nakit akışı serbest bırakıyor. Kredi verenlerin %97'sinin planı desteklemesiyle, yatırımcılar finansal engelin ortadan kalktığına güveniyor gibi görünüyor, bu da şirketi iflastan daha temiz bir çıkış için konumlandırıyor.

Şirketin toparlanma beklentileri, elektrikli araçlar ve yenilenebilir enerji sistemleri için kritik bir bileşen olan silisyum karbür (SiC) teknolojisindeki lider konumuyla güçleniyor. Wolfspeed'in 200 mm'lik SiC levhalarını ölçekli olarak üretme konusundaki benzersiz yeteneği, dikey olarak entegre tedarik zinciri ve önemli patent portföyü ile birleşerek, hızla büyüyen bir pazarda rekabet avantajları sağlıyor. Küresel EV satışları 2024'te 17 milyon adedi aştı ve yıllık %20-30 büyüme tahminleri yapılıyor; her yeni elektrikli araç, daha iyi verimlilik ve daha hızlı şarj yetenekleri için daha fazla SiC çipi gerektiriyor.

Jeopolitik faktörler, ABD CHIPS Yasası'nın yerel SiC üretim kapasitesi için 750 milyon dolara kadar fon sağlamasıyla Wolfspeed'in stratejik konumunu daha da güçlendiriyor. ABD hükümeti silisyum karbür'ü ulusal güvenlik ve temiz enerji için kritik olarak sınıflandırdığından, artan ihracat kontrolleri ve siber güvenlik endişeleri arasında Wolfspeed'in tamamen yerel tedarik zinciri giderek daha değerli hale geliyor. Ancak şirket, yılda 360.000 SiC levhası üretebilen yeni bir Wuhan tesisi de dahil olmak üzere, iyi finanse edilen Çinli rakiplerden gelen yoğunlaşan rekabetle karşı karşıya.

Bu olumlu rüzgarlara rağmen, toparlanmayı rayından çıkarabilecek önemli riskler devam ediyor. Mevcut hissedarlar, yeniden yapılandırılan öz sermayenin sadece %3-5'ini koruyarak ciddi bir sulandırmayla karşı karşıya kalırken, yeni 200 mm üretim teknolojisini artırmaya yönelik uygulama zorlukları devam ediyor. Şirket, mevcut finansal performansına göre yüksek bir işletme değeriyle zarar etmeye devam ediyor ve rakiplerin küresel SiC kapasitesini artırması fiyatlar ve pazar payı üzerinde baskı oluşturma tehdidinde bulunuyor. Wolfspeed'in dönüşümü, teknolojik liderliğin ve stratejik hükümet desteğinin, rekabetçi bir piyasada finansal yeniden yapılandırma zorluklarının üstesinden gelip gelemeyeceği üzerine yapılan yüksek riskli bir bahsi temsil ediyor.

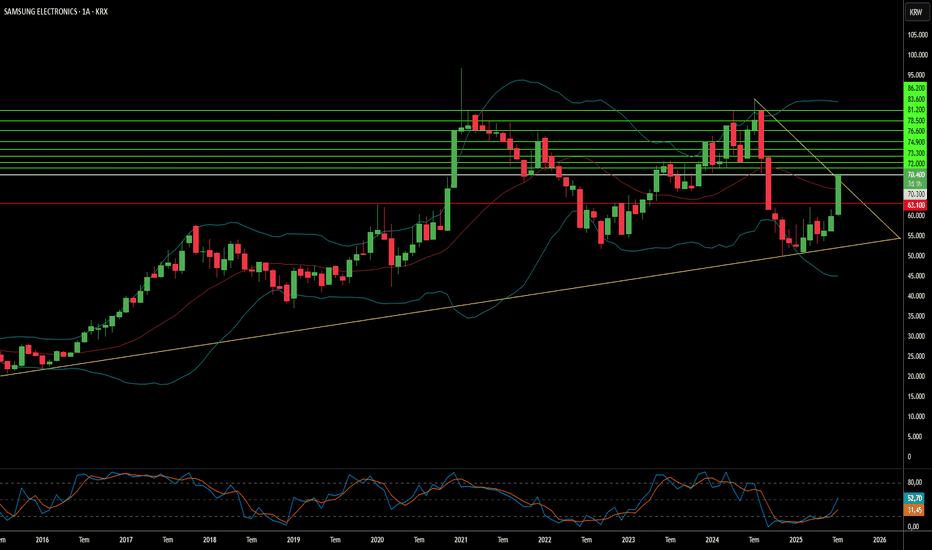

Samsung’un Çip Bahsi Karşılığını Buluyor mu?Samsung Electronics, yoğun teknoloji rekabeti ve değişen jeopolitik dinamiklerin şekillendirdiği karmaşık bir küresel ortamda ilerliyor. Elon Musk’ın doğruladığı ve Tesla’ya gelişmiş çip tedariki sağlayan 16,5 milyar dolarlık anlaşma, önemli bir dönüm noktası olabilir. 2033 yılına kadar devam edecek bu sözleşme, Samsung’un dökümhane (foundry) işine olan stratejik bağlılığını ortaya koyuyor. Bu kapsamda, Samsung’un Teksas’taki yeni üretim tesisi, Tesla’nın yeni nesil AI6 çiplerini üretmeye odaklanacak. Musk, bu iş birliğini stratejik açıdan son derece kritik olarak tanımladı. Ortaklık, özellikle ileri üretim teknolojileri ve yapay zekâ alanlarında Samsung’un yarı iletken sektöründeki konumunu güçlendirmeyi hedefliyor.

Anlaşmanın ekonomik ve teknolojik etkileri oldukça büyük. Samsung’un dökümhane birimi, yılın ilk yarısında 3,6 milyar doları aşan zararlar bildirdi. Bu büyük ölçekli sözleşme, kayıpları telafi edebilecek önemli bir gelir kaynağı sunabilir. Teknolojik açıdan ise Samsung, 2 nanometre (2nm) üretim süreçlerini hızlandırmayı planlıyor. 3nm sürecinde yaşanan verim sorunlarına rağmen, Tesla ile kurulan iş birliği ve Musk’ın verimlilik artışına yönelik stratejik desteği, 2nm süreçlerinde iyileştirmeler sağlayabilir ve Qualcomm gibi yeni müşterileri çekmede önemli bir rol oynayabilir. Bu, Samsung’un çip inovasyonunda öncü konumunu korumasını destekliyor.

Mali ve teknolojik kazanımların ötesinde, Tesla anlaşması önemli jeopolitik sonuçlar doğuruyor. Teksas’taki özel fabrika, ABD’nin yerel çip üretim kapasitesini artırarak tedarik zinciri güvenilirliğini güçlendirme hedefleriyle uyum sağlıyor. Bu, ABD-Güney Kore yarı iletken ittifakını daha da derinleştiriyor. Güney Kore için bu anlaşma, kritik teknoloji ihracatını artırıyor ve ABD ile devam eden ticaret görüşmelerinde, özellikle olası tarifelerle ilgili, elini güçlendirebilir. Samsung, dökümhane pazarında TSMC’nin gerisinde kalsa ve SK Hynix’in HBM alanındaki yoğun rekabetiyle karşı karşıya olsa da, Tesla ile kurulan bu stratejik ortaklık, Samsung’un toparlanma sürecini sağlamlaştırabilir ve küresel teknoloji sahnesindeki etkisini artırabilir.

ABD-Çin Ayrılığı: Hindistan’ın Altın Çağı mı?Amerika Birleşik Devletleri ile Çin arasında artan ticaret gerilimleri — ABD’nin Çin mallarına uyguladığı yüksek gümrük vergileriyle kendini gösteren — Hindistan için farkında olmadan elverişli bir zemin yaratıyor. Hindistan’dan ithal edilen ürünlere uygulanan gümrük vergilerinin Çin’e kıyasla çok daha düşük olması, Hindistan’ı maliyetleri ve jeopolitik riskleri düşürmek isteyen şirketler için ABD pazarına yönelik cazip bir alternatif üretim merkezi haline getiriyor. Bu tarife avantajı, Hindistan ekonomisi için eşsiz bir stratejik fırsat sunuyor.

Bu değişimin işaretleri şimdiden ortaya çıkıyor; Apple gibi büyük şirketlerin Hindistan’dan iPhone ithalatını artırmayı planladığı ve hatta tarife avantajlarından yararlanmak için sevkiyatları hızlandırdığı belirtiliyor. Bu eğilim yalnızca Apple ile sınırlı değil; Samsung gibi diğer küresel elektronik üreticileri ve hatta bazı Çinli firmalar dahi üretimlerini Hindistan’a kaydırmayı veya ihracat yollarını Hindistan üzerinden yeniden düzenlemeyi düşünüyor. Bu tür hamleler, Hindistan’ın “Make in India” (Hindistan’da Üret) girişimini önemli ölçüde destekleyebilir ve ülkenin küresel elektronik değer zincirindeki konumunu güçlendirebilir.

Üretim faaliyetlerindeki olası artış, yatırımlar ve ihracat, Hindistan’ın Nifty 50 endeksi için güçlü bir yükseliş faktörü olabilir. Ekonomik büyümenin hızlanması, üretim ve lojistik sektörlerinde faaliyet gösteren şirketler için daha yüksek kârlar, artan yabancı yatırımlar ve olumlu piyasa algısı muhtemel sonuçlar arasında yer alıyor. Ancak Hindistan’ın bu potansiyeli hayata geçirebilmesi için altyapı, politika istikrarı ve iş yapma kolaylığı gibi kronik sorunları çözmesi; aynı zamanda düşük tarifeli diğer ülkelerle rekabeti yönetmesi ve ABD ile devam eden ticaret müzakerelerinde avantajlı koşullar sağlaması gerekiyor.

Nike’ın Swoosh’una Vietnam Gölgesi mi Düşüyor?Nike’ın son hisse senedi düşüşü, ticaret gerilimlerinin yükseldiği bir dönemde küresel tedarik zincirlerinin ne denli kırılgan olduğunu gözler önüne seriyor. Makale, ABD’nin Asya’dan, özellikle Nike’ın ana üretim merkezi olan Vietnam’dan yapılan ithalata uygulamayı planladığı tarifeler ile şirketin hisse değerindeki ciddi düşüş arasında doğrudan bir bağlantı kuruyor. Bu ani piyasa tepkisi, Nike’ın ayakkabı, giyim ve ekipman üretiminin büyük bir kısmını gerçekleştiren Vietnam’daki geniş fabrika ağına olan bağımlılığının yol açtığı finansal riskleri ortaya koyuyor.

Güçlü gelir rakamlarına rağmen Nike, nispeten düşük kâr marjlarıyla faaliyet gösteriyor; bu da tarifelerden kaynaklanan artan maliyetleri absorbe edebilecek sınırlı bir alan bırakıyor. Spor giyim sektörünün rekabetçi doğası, Nike’ın bu ek maliyetleri tüketicilere anlamlı fiyat artışlarıyla yansıtmasını zorlaştırıyor; zira bu, talepte bir düşüş riskini beraberinde getiriyor. Analistler, tarife yükünün yalnızca küçük bir kısmının tüketicilere yansıtılabileceğini ifade ediyor ve bu durum Nike’ı ürün kalitesini düşürme veya tasarım döngülerini uzatma gibi daha az tercih edilen stratejileri değerlendirmeye itiyor.

Sonuç olarak makale, Nike’ın mevcut ticaret ortamında karşılaştığı önemli zorluklara dikkat çekiyor. Geçmişte maliyet avantajı sağlayan Vietnam’daki üretim ağı, artık ciddi bir zayıflık haline gelmiş durumda. Üretimi başka bir bölgeye, özellikle ABD’ye kaydırmak ise ayakkabı üretiminin özel gereksinimleri ve yurt içindeki altyapı yetersizliği nedeniyle son derece karmaşık ve maliyetli bir süreç. Spor giyim devinin gelecekteki finansal başarısı, bu değişen jeopolitik ve ekonomik baskılara ne ölçüde uyum sağlayabileceğine bağlı.

Apple'ın İmparatorluğu Kumdan Kaleler mi?2 trilyon doları aşan değeriyle teknoloji devi Apple Inc., imparatorluğunu inovasyon ve acımasız verimlilik üzerine inşa etti. Ancak bu hakimiyetin altında, endişe verici bir kırılganlık yatıyor: en son teknoloji çipler için Taiwan Semiconductor Manufacturing Company'ye (TSMC) aşırı bağımlılık. Jeopolitik açıdan hassas bir bölgedeki tek bir tedarikçiye bu denli bağlı olmak, Apple'ı derin risklere maruz bırakıyor. Apple'ın stratejisi, onu yıldızlara taşırken, aynı zamanda kaderini tek ve kırılgan bir sepete, yani Tayvan'a emanet etti. Peki ya o sepet kırılırsa ne olur?

Çin'in gölgesinde belirsiz bir geleceğe sahip olan Tayvan, bu riskleri daha da artırıyor. Eğer Çin, Tayvan'ı ilhak etmeye kalkışırsa, TSMC'nin operasyonları bir gecede durabilir ve bu da Apple'ın cihaz üretimini felç edebilir. Tedarikçi tabanını çeşitlendirmedeki başarısızlığı, Apple'ın trilyon dolarlık imparatorluğunu kırılgan bir zemine yerleştirdi. Öte yandan, TSMC'nin ABD'de fabrikalar açarak riskleri dağıtma çabaları, yeni karmaşıklıkları beraberinde getiriyor. Tayvan düşerse, ABD bu varlıklara el koyabilir ve belki de Intel gibi rakiplerine devredebilir. Bu durum, şu kritik soruları gündeme getiriyor: Bu fabrikaların geleceğini gerçekten kim kontrol ediyor? Ve TSMC'nin yatırımları, bir rakibin yükselişini finanse ederse ne olacak?

Apple'ın karşı karşıya olduğu bu çıkmaz, küresel teknoloji endüstrisinin yarı iletken üretiminin dar bir bölgede yoğunlaşmasının bir yansıması. Üretimi Hindistan veya Vietnam'a kaydırma girişimleri, Çin'in devasa ölçeği karşısında sönük kalırken, ABD Adalet Bakanlığı'nın Apple'ın pazar hakimiyetine yönelik soruşturması gibi düzenleyici baskılar durumu daha da karmaşık hale getiriyor. ABD'nin CHIPS Yasası, yerli üretimi yeniden canlandırmayı amaçlıyor, ancak Apple'ın TSMC'ye olan derin bağımlılığı bu süreci daha da karmaşıklaştırıyor. Artık açıkça görülüyor ki, verimlilikten ziyade dayanıklılık ön plana çıkmalı, aksi takdirde tüm ekosistem çökme tehlikesiyle karşı karşıya kalacak.

Apple bu kritik yol ayrımında. Daha dirençli bir gelecek inşa edebilecek mi, yoksa kendi tasarımının ağırlığı altında mı ezilecek? Bu sorunun cevabı, yalnızca Apple'ın değil, küresel teknoloji ve güç dengelerinin de yeniden şekillenmesine yol açabilir. Eğer çipler, hem gerçek hem de mecazi anlamda, yerlerine oturmazsa, bu hepimiz için ne anlama gelecek?