Delta Opsiyon Greek

Delta, bir portföyün (stratejinin) değerinin, dayanak varlık fiyatının 1 puan değişmesiyle teorik olarak ne kadar değişeceğini gösterir.

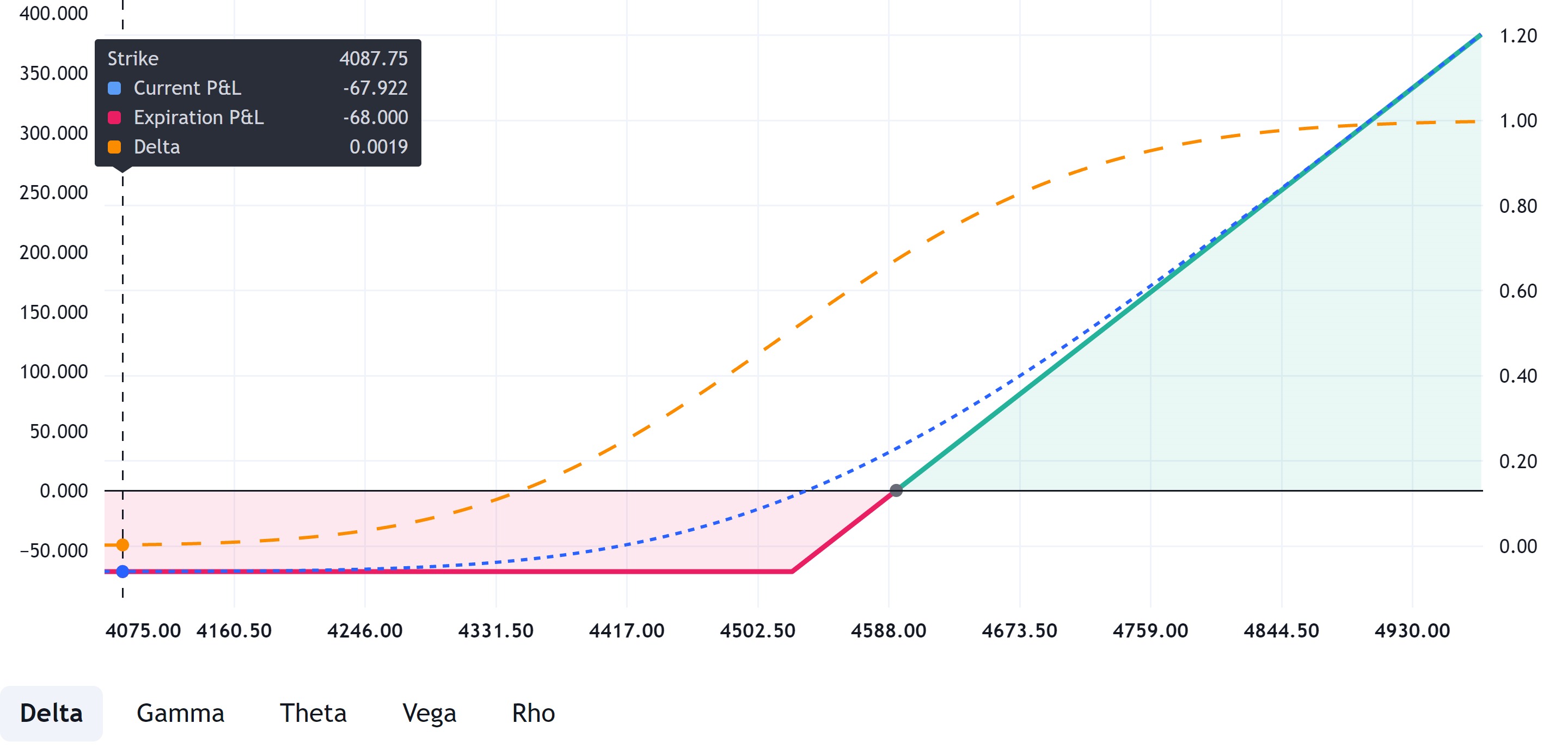

S&P 500 vadeli işlemlerinde 4630 kullanım fiyatlı bir alım opsiyonu düşünün. Diyelim ki alım fiyatı 54,25 puan. Bu opsiyon için deltanın 0,5 olduğunu varsayalım. Bu, S&P 500 vadeli işlemlerinin fiyatı 1 puan değişirse, opsiyon fiyatının 0,5 değişeceği ve 54,75 olacağı anlamına gelir. Opsiyonun parasallığı delta değerlerini etkiler. Kullanım fiyatının dayanak varlığın cari fiyatının önemli ölçüde altında olduğu para içi alım opsiyonları genellikle 1'e yakın delta değerlerine sahiptir ve bu da opsiyon fiyatı ile dayanak varlık fiyatı arasında daha güçlü bir korelasyon olduğunu gösterir. (aşağıya bakınız)

Öte yandan, kullanım fiyatının dayanak varlığın cari fiyatının üzerinde olduğu para dışı alım opsiyonları tipik olarak 0'a yakın delta değerlerine sahiptir (aşağıya bakınız).

Alım opsiyonlarının aksine, satım opsiyonları için parasallık ve delta arasındaki ilişki tersinedir. Para içi satım opsiyonları genellikle -1'e yakın delta değerlerine sahiptir. Para dışı satım opsiyonları genellikle 0'a yakın delta değerlerine sahiptir. Para içi satım opsiyonları ise -0,5'e yakın delta değerlerine sahiptir.

Dayanak varlığın fiyatı değiştiğinde, opsiyon deltası da değişir. Örneğin, yine S&P 500 vadeli işlemlerinde 4600 kullanım fiyatlı bir alım opsiyonunu ele alalım. Dayanak varlığın mevcut fiyatının 4610 olduğunu varsayalım. S&P 500 endeksindeki vadeli işlemlerin fiyatı 5000'e yükselirse, opsiyonumuzun deltası 1'e yaklaşacaktır, bu da opsiyonumuzun artık paranın içinde olduğu ve dayanak varlığın fiyatındaki dalgalanmaların opsiyonun fiyatına 1'e 1 yansıtıldığı anlamına gelecektir.

Ve tam tersi, eğer dayanak varlığın fiyatı keskin bir şekilde düşerse, örneğin 4000'e, o zaman opsiyonumuzun deltası azalacak ve 0'a yaklaşacaktır, yani dayanak varlığın fiyatındaki dalgalanmalar opsiyonun fiyatını etkilemeyecektir. (aşağıya bakınız)

Uzun satım opsiyonu pozisyonları için delta bir ayna gibi davranır. Değerleri -1 ile 0 arasında değişir. Merkezi grevden çok daha düşük grevlere sahip satım opsiyonları için delta 0'a eğilim gösterirken, merkezi grevden önemli ölçüde daha yüksek grevler için delta -1'e eğilim gösterir.

Delta, bir yatırımcının bazı önemli haberler beklediği ve bunun sonucunda volatilitenin arttığı veya düştüğü, ancak dayanak varlığın fiyatının nereye hareket edeceğini tahmin edemediği durumlarda delta nötr stratejiler oluşturmak için kullanılır. Böyle bir stratejiye örnek olarak Straddle verilebilir. Delta nötr stratejilerle işlem yapan kişi, opsiyon fiyatının zaman içinde düşmesinden veya zımni volatilite değişiminden kazanç elde etmek isterken, temel fiyat yön değişiminden etkilenmek istemez