X-indicator

BİTCOİN KADERİ BUNA BAĞLI.. YTD📌 USDT Dominance – Orta-Uzun Vadeli Yapısal Analiz

Not : Bu çalışma genel teknik görünümü aktarmak amacıyla hazırlanmıştır. Yatırım tavsiyesi değildir.

USDT Dominance grafiği, uzun süredir devam eden düşüş trendinden sonra ilk kez güçlü bir tepki yükselişi gösteriyor. Fiyat, dip bölgesinden toparlanarak %6,53 seviyesindeki kısa vadeli direnç alanına ulaşmış durumda. Son mum davranışı, dominans tarafında güçlenme sinyallerini artırıyor.

🔻 Destek Bölgesi – %5,07

Fiyatta geri çekilme oluşması hâlinde ilk güçlü savunma alanı %5,07 destek bölgesi olarak öne çıkıyor.

Bu alan son yükseliş impulsunun beslendiği çekirdek talep bölgesi olduğundan, dominansın sağlıklı bir trend devamı için bu seviyenin üzerinde kalması kritik önem taşıyor.

🔺 Direnç Bölgesi – %6,62

Mevcut fiyat hareketi, dominansın şu anda %6,62 majör direnç alanına test verdiğini gösteriyor.

Bu seviye geçmişte sert retlerin geldiği yapısal bir bariyer olduğu için burada gelebilecek çıkış/geri çekilme tepkisi piyasa geneli için belirleyici olacaktır.

Direncin kırılması halinde: USDT.D tarafındaki yükseliş iştahının artacağı anlamına gelir → kripto piyasasında baskı artabilir.

Red gelmesi halinde: Dominans gevşer → altcoin tarafında rahatlama etkisi oluşabilir.

🎯 Beklenen Hedef – %9,49

Eğer dominans %6,62 bölgesini hacimli şekilde kırarsa, fiyatını bir üst major banda taşınma potansiyeli oluşuyor.

Bu senaryoda orta vadeli hedef %9,49 – ana direnç bölgesi olarak öne çıkıyor.

Bu bölge, piyasanın sert risk kaçışı yaptığı dönemlerde test edilen çok önemli bir seviyedir. Dolayısıyla bu hedefe doğru hareket, kripto piyasasında baskının artmasıyla sonuçlanabilir.

✔ Olası piyasa etkileri:

Bitcoin’de geri çekilme / yatay seyir olabilir.

Altcoinlerde satış baskısı artabilir.

Piyasa riskten kaçma moduna geçer.

Korku endeksi yükselir.

Dominance %9,49’a doğru hareket ederse altcoinlerde derin düzeltme potansiyeli doğar.

Dominance %6,62 Direncini geçemezse

Bu senaryo tüm kripto için mega olumlu bir yapıdır.

✔ Olası piyasa etkileri:

Para USDT’den çıkıp piyasaya akar.

Bitcoin güçlü yükseliş trendine girer.

Altcoinlerde büyük boğa koşusu tetiklenir.

🟩 Trend Yapısı

Orta vadede USDT.D tarafı bir dönüş sinyali üretmiş durumda:

Düşüş trend çizgisi kırılmış.

Mum yapısı güçlü bir toparlanma gösteriyor.

Hacim yukarı dönüşü destekliyor.

Buna rağmen asıl kırılım teyidi %6,62 üzerinde aylık kapanış ile gelecektir. Bu kapanış gelene kadar yapı “düzeltme + toparlanma” karakteri taşıyor. Bu Bitcoin piyasası için kötü haber anlamına gelecektir!

🔍📌SONUÇ

*%6,62 altında kaldığı sürece altcoinler için pozitif yapı devam eder.

*%6,62 üstü kırılırsa piyasa temkinli bölgeye geçer. Altcoin satış baskısı artar.

*%9,49 hedefi ise piyasanın çöküş moduna geçtiği aşırı bir senaryodur.

Daha fazlası için takip etmeyi unutmayın.

-----------------------------------------------------------------------------------------

YASAL UYARI!

BU KANALDAKİ YORUMLAR SADECE KİŞİSEL TEKNİK ANALİZ İÇERİR.

YATIRIM TAVSİYESİ DEĞİLDİR!

İşbu sayfası aracılığı ile sunulan bilgilere dayanarak alınan/alınacak yatırım kararlarının ve yapılan/yapılacak alım satım vb. işlemlerinden ve bu işlemlerin olası neticelerinden EVREN AKSU herhangi bir surette sorumlu değildir."

ETH’DE DÜZELTME KAPIDA MI?📌 Ethereum (3A) Teknik Görünüm – Uzun Vadeli Yapısal Analiz

Not: Bu çalışma genel teknik görünümü aktarmak amacıyla hazırlanmıştır. Yatırım tavsiyesi değildir.

Ethereum uzun vadeli 3 aylık grafikte güçlü bir yükseliş trendinin ardından makro ölçekte kritik bir dönüş bölgesinden geri çekiliyor. Fiyat, 4.929 seviyesindeki majör dirençten reddedildikten sonra, piyasanın tepe bölgesinde momentum kaybettiğine dair ilk sinyaller belirginleşmiş durumda.

🔻 Destek Bölgesi

Aşağı yönlü baskının devam etmesi hâlinde fiyatın ilk güçlü karşılık bulabileceği alan 2.257 seviyesindeki majör destek bölgesi olarak öne çıkıyor. Ethereum’un uzun vadeli trend yapısını koruyabilmesi için bu bölge üzerinde kalıcı bir tutunma önemli olacaktır.

🎯 Olası Derin Düzeltme Senaryosu

Eğer 2.257 desteği altında bir 3A kapanışı gerçekleşirse, fiyatın bir sonraki yapısal talep alanı olan

1.134 – 1.420 bandına doğru geniş bir düzeltme yapma ihtimali masada duruyor.

Bu bölge, geçmiş makro döngülerde trend dönüşlerinin başladığı güçlü bir talep alanı niteliği taşıyor.

🟩 Trend Yapısı

Orta–uzun vadeli yükseliş trendi hâlâ korunuyor olsa da, son mum formasyonları piyasada belirgin bir dinlenme/düzeltme fazına girildiğini gösteriyor. Bu nedenle özellikle 3A periyot kapanışları trendin devamlılığı açısından kritik öneme sahip diye düşünüyorum.

-----------------------------------------------------------------------------------------

YASAL UYARI!

BU KANALDAKİ YORUMLAR SADECE KİŞİSEL TEKNİK ANALİZ İÇERİR.

YATIRIM TAVSİYESİ DEĞİLDİR!

İşbu sayfası aracılığı ile sunulan bilgilere dayanarak alınan/alınacak yatırım kararlarının ve yapılan/yapılacak alım satım vb. işlemlerinden ve bu işlemlerin olası neticelerinden EVREN AKSU herhangi bir surette sorumlu değildir."

BİTCOİN BALONU PATLADI MI?📌 Bitcoin (1A) Teknik Görünüm – Uzun Vadeli Yapısal Analiz

Not : Bu çalışma genel teknik görünümü aktarmak amacıyla hazırlanmıştır. Yatırım tavsiyesi değildir.

Bitcoin aylık grafikte güçlü bir yükseliş trendinin ardından kritik bir bölgeye geri çekiliyor. Fiyat, uzun süredir takip edilen 105.406 seviyesindeki majör dirençten reddedildikten sonra, momentum kaybının ilk işaretlerini vermeye başladı.

🔻 Destek Bölgesi

Aşağı yönlü düzeltmenin devam etmesi durumunda ilk güçlü karşı bölge 71.011 seviyesindeki majör destek alanı olarak öne çıkıyor. Uzun vadeli trendin sağlıklı kalması için bu bölge üzerinde tutunma önemli olacaktır.

🎯 Olası Derin Düzeltme Senaryosu

71 bin bölgesinin altında aylık kapanış gelmesi hâlinde fiyatın bir sonraki yapısal talep alanı olan

50.161 – 42.280 bandına doğru geniş bir düzeltme yapma ihtimali öne çıkıyor.

🟩 Trend Yapısı

Orta–uzun vadeli yükseliş trendi korunuyor olsa da, mevcut fiyat davranışı güçlü bir dinlenme/düzeltme sürecine işaret ediyor. Bu yüzden özellikle aylık kapanışlar kritik öneme sahip.

-----------------------------------------------------------------------------------------

YASAL UYARI!

BU KANALDAKİ YORUMLAR SADECE KİŞİSEL TEKNİK ANALİZ İÇERİR.

YATIRIM TAVSİYESİ DEĞİLDİR!

İşbu sayfası aracılığı ile sunulan bilgilere dayanarak alınan/alınacak yatırım kararlarının ve yapılan/yapılacak alım satım vb. işlemlerinden ve bu işlemlerin olası neticelerinden EVREN AKSU herhangi bir surette sorumlu değildir."

Süpertrend Alım Sinyali ile Kritik Seviyeler: THYAOTHYAO Teknik Analiz: Süpertrend Alım Sinyali ile Kritik Seviyeler

Türk Hava Yolları 304 TL'den süpertrend alım sinyali verdi. Ancak hacim profili 270 TL seviyesinde yoğunlaşıyor. Altın ve gümüşteki sert düşüşler Pazartesi seansı için belirsizlik var.

Teknik Göstergeler:

RSI: 65,36 (nötr-pozitif)

Stokastik: %80,64 (aşırı alım bölgesi)

CCI: 132,40 (aşırı alım)

Momentum: Pozitif ancak yorgunluk belirtileri

Kritik Seviyeler:

Destek 1: 285,5 TL (Ichimoku)

Destek 2: 271,58 TL (Fibonacci Pivot)

Direnç 1: 310 TL (psikolojik)

Direnç 2: 320 TL (hedef)

Hacim ve Volatilite:

İşlem hacmi %20,17 düştü fakat fiyat dirençli. Günlük volatilite %3,27 seviyesinde. Günlük değişim +%0,58 ile pozitif kapanış.

Strateji: Kısa vadede konsolidasyon beklenebilir. 285,5 TL desteği kritik. Kırılırsa 270 TL test edilir. Yukarıda 310 TL'nin aşılması yeni yükseliş dalgası başlatır.

EREGL Hisse Analiz YorumEREGL Hisse Analiz Yorum

Günlük teknik indikatörler Pozitif. Hisse 21 günlük fiyat ortalamasıyla aynı seviyede (24,22). Uzun süre yatay konumda kalan hisse de indikatörlerin de alt konumdan yukarı yönde pozitif olmasıyla olumlu fiyat hareketleri yapmasını bekliyoruz. Desteğin artması ve devam etmesi durumunda 200 günlük fiyat ortalamasını da (25,60) yukarı kırma şansı yakalayabilir.

Dirençler: 25,04 - 25,42 - 25,84 - 28,08

Destekler: 23,72 - 23,46 - 22,70

Paylaşımlarımızı roketlerseniz seviniriz. Sosyal hesaplarınızda da paylaşmayı unutmayın.

Yasal Uyarı:

Burada yer alan bilgi, yorum ve tavsiyeler yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti, aracı kurumlar, portföy yönetim şirketleri, mevduat kabul etmeyen bankalar ile müşteri arasında imzalanacak yatırım danışmanlığı sözleşmesi çerçevesinde sunulmaktadır. Bu sayfada yazılanlar sadece kişisel görüşlerdir. Bu görüşler, mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle bu sayfada yer alan bilgi ve yazılara dayanarak yatırım yapılmamalıdır.

Bitcoin'de Ayılar Güç Kazanıyor: 80K'nın Altı Neden Derin Çukur🐻 Bitcoin'de Ayılar Güç Kazanıyor: 80K'nın Altı Neden Derin Bir Çukur?

ATH'dan bu yana devam eden düzeltme 2. kez 80K'yı test etti!

80K seviyesi sadece psikolojik bir destek değil, aynı zamanda kritik teknik ve on-chain verilerin kesiştiği bir nokta. Peki bu seviye kırılırsa ne olur? Gelin birlikte bakalım.

📊 Teknik Göstergeler Ne Diyor?

Bitcoin şu anda birden fazla kritik desteğin üzerinde tutunamaya çalışıyor. 80K Fibonacci desteği (kısa vadeli) ikinci kez test ediliyor ve her testte destek gücü zayıflıyor. 89.5K seviyesinde 50 günlük SMA var ama fiyat şu an bunun altında hareket ediyor, bu kısa vadeli trendin zayıfladığını gösteriyor.

87.5K'da FRVP VAL (Volume-at-Level) konumlanmış durumda. Eğer bu bölgede kalınırsa POC haline gelebilir ve bu ayılara ciddi güç kazandırır. 95K'da 111 günlük DMA ve 100K'da 365 günlük SMA var, yani uzun vadeli trendler de tehlike altında. 103K Fibonacci pivot ise kısa vadede aşılması gereken kritik direnç.

⛓️ On-Chain Veriler Daha da Vahim

80K sadece teknik bir seviye değil, aynı zamanda Spot ETF maliyet bazı. Yani kurumsal yatırımcıların ortalama alım fiyatı burada. 97K'da Short-Term Holder Realized Price (STH RP) var, yani kısa vadeli yatırımcılar zarardan çıkmaya çalışıyor. True Market Mean de 80K civarında, bu da piyasanın gerçek ortalama fiyatının burada olduğunu gösteriyor.

Daha derine bakarsak 62K'da Binance Rezerv Maliyeti görünüyor. Eğer 80K kırılırsa, sıradaki ciddi destek burası olabilir. Bu seviye hem teknik hem on-chain olarak çok kritik bir bölge.

🎯 Senaryolar: Ne Beklenmeli?

🐻 Düşüş Senaryosu:

Eğer 80K altında haftalık kapanış gerçekleşirse ayılar hiç olmadığı kadar güç kazanabilir. Bu durumda Fibonacci seviyeleri sırasıyla 68K ve ardından 62K'ya kadar bir fiyat hareketi gözlemlenebilir. Hacim profili de bu seviyelerde yoğunlaşıyor, dolayısıyla likidite buralarda toplanabilir.

🐂 Yükseliş Senaryosu:

Eğer buradan bir momentum yakalarsa ilk önemli eşik 90K seviyesi olabilir. Ardından 95K'daki SMA111 takip edilmeli çünkü orta vadeli trendin dönüşü için bu seviyenin aşılması şart. 100K psikolojik direnci de aşılırsa trend tersine dönebilir.

⚠️ Kritik Uyarı

Bu hafta 80K seviyesi Bitcoin'in kaderini belirleyebilir. Spot ETF maliyet bazı, True Market Mean ve Fibonacci desteklerinin aynı noktada olması tesadüf değil. Ayılar şu an kontrol sağında ve momentum onlarda.

Takip edilecek kilit seviye: 80K haftalık kapanışı

💬 Sizce Ne Olacak?

1. Bitcoin 80K'nın altında kapanış yapar mı?

2. 68K ve 62K seviyeleri gerçekçi hedefler mi?

3. Yoksa buradan sürpriz bir toparlanma mı göreceğiz?

Yorumlarda düşüncelerinizi paylaşın! 🙏

7.800 Reddi – Sağlıklı Bir Düzeltme mi, Yoksa Trend Değişimi mi? Altın son birkaç aydır parabolik bir yükseliş yaşadı ancak rüzgar nihayet tersine dönüyor. Yerel zirveler görüldükten sonra, günlük zaman diliminde sert bir ayı yutan mum (bearish engulfing) görüyoruz; bu da aşırı yükselmiş olan rallinin bir soğuma evresine girdiğini gösteriyor.

🔍 Temel Teknik Veriler:

Fiyat Hareketi: Son gelen satış oldukça agresif. Şu anda piyasaya geç giren alıcıların "temizlendiği" (flush) bir hareket izliyoruz.

Hareketli Ortalamalar: 4.546 civarındaki 50 EMA (sarı çizgi) seviyesine dikkat edin. Bu, boğalar için ilk savunma hattıdır. Eğer burası kırılırsa, 4.259 seviyesindeki 100 EMA (kırmızı çizgi) daha derin bir geri çekilme için ana hedef haline gelir.

RSI ve Momentum: RSI, aşırı alım bölgesinden hızla düşüyor. "Alım bölgesine" doğru ilerlese de, şu anki ivme bir taban bulmadan önce aşağı yönlü hareketin biraz daha sürebileceğini fısıldıyor.

Ana Talep Bölgesi: 3.940 civarındaki pembe kutu, uzun vadeli alıcıların devreye girmek için beklediği "Altın Bölge" olmaya devam ediyor.

💡 Trading Stratejisi:

Şu an sabırlı olmak en büyük erdem. Düşen bir bıçağı tutmaya çalışmak tehlikeli olabilir. Yeni bir uzun (long) pozisyon düşünmeden önce EMA'lar civarında bir fiyat dengeleme formasyonu veya alt destek seviyelerinin başarılı bir şekilde test edilmesini bekliyorum.

⚠️ Kritik Risk Uyarısı:

ABD Tarım Dışı İstihdam (NFP) ve merkez bankası yetkililerinin konuşmalarıyla yüksek volatilite beklenen bir haftaya giriyoruz. Jeopolitik değişimler ve bu yüksek etkili ekonomik veriler, belirlediğimiz bölgelerin ötesinde likidite temizliklerini (liquidity sweeps) tetikleyebilir. Günlük grafikteki mevcut "ayı yutan mum" (bearish engulfing) yapısını göz önüne alarak, stop-loss seviyelerinize sadık kalın ve haber anında "aşırı kaldıraç" kullanımından kaçının. Piyasa koşulları, mumların oluşum hızından daha çabuk değişebilir.

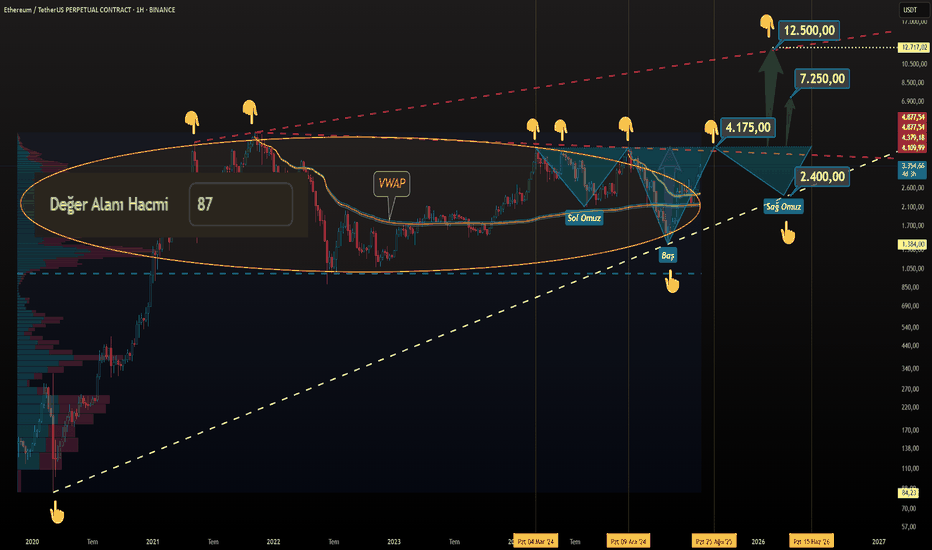

#ETHUSDT İçin 1-2 Yıllık PerspektifBildiğiniz üzere Bitcoinde 290 K gibi bir eklentimiz var 1-2 yıl içerisinde, bunu şu yayında belirtmiştik 68 K $ civarlarında iken...

Bitcoinde bunların yaşanmasını beklerken Ethereum da neler yaşanacağa bir bakmak istedim ve ortaya bu çalışma çıktı...

1000-4000 $ aralığında arzdan bu yana olan hacim ağırlığının %87 si gibi büyük bir oran var ve bu aralıktaki konsolidasyonun sonlanıp yukarı yönlü patlamanın zamanı yaklaşmış...

Yaklaşılan son aşamada sol omuz ve baş bölümü tamamlanayazmış ve bir TOBO görünümü oluşmuş, sağ omuzunda 7-8 ay içerisinde tamamlanmasıyla patlama yaşanması muhtemel...

Hali hazırdaki yükselişin 4000-4300 bandında son bulması ve geri çekilme yaşanması beklentim var bu senaryoda...

Bu benim senaryom ve tamamen hayal ürünü, kesinlikle yatırım tavsiyesi içermiyor... Bol şans...

BİTCOİN 1 SAATLİK TEKNİK ANALİZ :📉 Bitcoin (BTC/USD) – 1 Günlük Teknik Analiz

Bitcoin günlük grafikte belirgin bir düşüş trendi içinde hareketini sürdürüyor. Fiyat, uzun süredir takip edilen alçalan trend çizgisinin altında kalmaya devam ederken satış baskısının hâlen güçlü olduğu görülüyor.

🔻 Trend ve Fiyat Yapısı

BTC, daha önce test edilen 94.300 – 101.000 dolar bandını aşmakta başarısız oldu ve bu bölgeden gelen satışlarla yeniden aşağı yönlü hareket etti. Son düşüşle birlikte 84.200 dolar civarındaki ara desteğin altına sarkmalar dikkat çekiyor. Günlük kapanışların bu seviye altında kalması, düşüşün derinleşme riskini artırır.

Stokastik RSI (3,3,14,14): Aşırı satım bölgesinde (0–10 bandı). Bu durum tepki alımı ihtimalini artırsa da tek başına trend dönüşü için yeterli değil.

Momentum zayıf, yükseliş denemeleri satış fırsatı olarak çalışıyor.

Hacim tarafında güçlü bir alım teyidi henüz yok.

Genel Değerlendirme

Bitcoin’de ana trend negatif. Kısa vadede teknik tepki yükselişleri görülebilir ancak 90.000 $ üzeri günlük kapanışlar gelmeden trendin yukarı döndüğünden söz etmek zor. Aksi senaryoda 76.200 $ seviyesi orta vadede yeniden gündeme gelebilir.

⚠️ Not: Volatilite yüksek. İşlem yaparken mutlaka risk yönetimi ve stop-loss kullanılmalı.

EURUSD İçin Haftalık AnalizYeni zirveler yapan parite bu hafta Fed'in faizi sabit tutması ve Trump ın buna karşı çıkarak yeni Fed başkanı açıklayabileceği haberleri ile düşüşe başlayan parite yeni kırılımlar ve yapı değişmeleri sinyali verdi. Bu hafta belirttiğim FVG ve H4 OB ye uğrarsa Sell yönlü işlem kovalayarak yeni dipler yapacağını düşünüyorum. YTD.

NOTLAR:

-İşlemlerimiz işlem alanında gerçekleşecek sinyal ile yapılmaktadır. Yani ya mum formasyonu sinyali ya da fiyat hareketinin kırılımı şeklinde sinyal oluştuktan sonra alınmaktadır.

- Analizler sizlere sinyal sağlama amacı taşımamaktadır.

-Analizi beğenerek ,takip ederseniz sevinirim.

Saygılarımla...

SİLVER-ONS yıllardır sanki bu anı beklemiş gibiler. ilmek ilmek örülmüş. düşmüş cıkmıs fakat 1802 - 2026 grafiğe bakmaktayız.. ya zangin eder ya da ya da ekonomik buhranla beraber cakılır. 122 dolardan asağı gerileyen gümüş, cuma gunu piyasaları altınla birlikte kan gölüne cevirmiş yeni yatırımcılar zarara uğramıstır. bu grafiğe bakınca düşüşün manipulasyonla düzeltmeye girdiğini görüyoruz.. altın ve gümüş devletler için guvenli ve değerli varlıklardır.. abd nın bilmem kac trilyon borcu var.. amacları o borcu bi şekilde kapatmaktır.. kripto 2021 boqasından sonra hiçbir şekilde kazanc saglamamıs yatırımcısını zarara sokmustur.. 2021 nisanından sonrada emitalar oldukca değer kazanmıtır.. kar realizayonu - dijital long-short pozisyonları ile bu değerli varlıklara operasyon cekilmiştir.. uzun vadede sotun yok .. fakat, mala yenı girmişi olan kişiler tepede yakalandı ve kara kara düşünuyorlar.. pazartesi gunu hersey belli olacak...

FLAP GüncellemeEn son paylaştığımdan beri epey yol kat etti.

Bu seviyelerde konsolidasyon beklentim olmamakla beraber, olsa dahi yıl sonuna 7.50-7.70 seviyeleri gayet makul hedefler olarak görünüyor.

Vadesi daha uzun olanlar için kanal üst çizgisi nihayi hedef olarak alınabilir.

Yatırım tavsiyesi değildir.

NETAS orta uzun vadeli beklentiUzun vade grafiğinde oldukça güzel formasyonlar barındırıyor.

Aylık logaritmik grafikte ikili dip sonrası onay niteliğinde bir de kulp tamamlamaya doğru hareket başlamış.

Anlık olarak önündeki direnci geçmesi halinde 30 lira seviyeleri önündeki son direnç olacaktır ve kanal üst bandına doğru hareketini devam ettirecektir diye düşünüyorum.

Yatırım tavsiyesi değildir.

IZMDC kısa vadeli beklentiSelamlar,

Demir çelik sektörünün hareketlenmesi ile bu hissede de kırılım gerçekleşirse 1 - 1.5 yıl içerisinde kanal üst direncinin görülebileceğini düşünüyorum.

Kırılım yaklaşık olarak 3 lira seviyelerinde, 4 saatlik kapanışlar da izlenebilir. Kanal üst bandı ise 12-13 lira seviyelerinde.

Sadece teknik bir çizimdir, hisseyi ya da şirketi tanımıyorum.

Yatırım tavsiyesi değildir.