BRSAN – Günlük Grafik Değerlendirme📊 BRSAN – Günlük Grafik Değerlendirme

Uzun süredir sıkışık ve yıpratıcı bir süreçten sonra fiyat güçlü bir kırılımla 629 seviyesine geldi. Bu bölge artık sadece bir rakam değil, oyunun yönünü belirleyen ana eşik.

629 üzerinde kalıcılık sağlandığı sürece trend yukarı yönlü okumaya devam ederim. İlk etapta 705, devamında 800 – 850 bandı teknik olarak masada. Hareket hacimli ve kararlı, bu da yükselişi destekliyor.

RSI tarafı yüksek bölgede, bu nedenle kısa vadede kar realizasyonları veya küçük düzeltmeler şaşırtmaz. Ancak bu geri çekilmeler, 629 altına sarkmadıkça trend bozan değil, nefes alan hareketler olur.

Özetle:

Trend yukarı. Acele eden değil, seviyesine sabreden kazanır.

Risk yönetimi şart, plansız işlem yok.

Turkiye

Altında sert başlangıç: Savaş gölgesi piyasada🟡 Altında sert başlangıç: Savaş gölgesi piyasada

Altın %1,5’in üzerinde yükselerek 4.400 seviyesinin üzerine yerleşti. ABD–Venezuela geriliminin tırmanması güvenli liman talebini yeniden canlandırırken, Trump’ın Meksika ve Kolombiya’ya yönelik tehditleri bölgesel risk algısını artırdı.

🟡 Aynı anda dolar da güvenli liman olarak güç kazandı ancak bu kez altının yükselişini durduramadı. Piyasa, yaklaşan ABD istihdam verileri öncesinde hâlâ Fed’den faiz indirimi beklentisini fiyatlıyor.

🕯 Özet:

Jeopolitik riskler + para politikası beklentileri şimdilik ibreyi altın lehine tutuyor. Ancak ABD istihdam ve enflasyon verileri kısa vadede bu dengeyi bozabilir; kesin bir trend için henüz erken.

Avax ve Dijital Dönüşüm.CRYPTOCAP:AVAX Herkes para kazanma derdinde birazda kazanırken geleceğe projeksiyon yapalım. 💥

Avax yerli ürünümüz ve tüm ülkeler gibi bizde dijitalleşme yolunda ilerliyoruz. Kurucusu çok değerli ve inanılmaz eğitimli Emin bey.

Avax ve Emin bey ile ilgili pdf hazırlamıştım ayrıca 128 milyar dolar nerede ? Sorusuna da bir tahminde bulundum. İsteyene paylaşırım.

Dünya dijitale dönecek biz burada patlayan shortları longları hesaplıyoruz ama dertleri bu değil? Dertleri tüm herkesin dijital olup kontrol altına alınması. İstedikleri zaman zengin istedikleri zaman fakir istedikleri gibi yönlendirme yapsınlar. Kimler mi? Devamı sonra uzatmayayım.

Emin beyin tahminlere göre Suriye’den evlat edindiği bir kızı var kaynaklar maalesef onun için çok kısıtlı. İyi saklanıyor. Kızını da bu projede ve yapay zekada geliştiriyor.

Avalance yani çığ. Çığ gibi piyasada büyümeyi ve yükselmesi rakipsiz bir piyasası anlatır. Avax ismide aslında Ava olarak doğdu sonradan avax şeklini aldı.

Cornell üniversitesinde proje büyüdü ve 2020 de mainnete geçiş ile sektöre imzasını bastı. Şu an en güçlü coinlerden.

Şimdi biraz para kazanalım buradan avax değerleri;

Simetrik üçgeni aldık. Büyük kılırım yeri $26.76 seviyesi. Buradan sonra yüzde 45 önü açık ve hedefi $38.31

Şimdi ise aslımda projeksiyon trendde yani bugün sekebilir ama smart trend $21.38 hata paylı alana gelebilir. Daha derin düşüşte ise $19.54 seviyesini görebiliriz.

Kilit alım noktası riskli bura;

Kesin alım noktası az riskli; $26.75

Mastercard, visa, Amazon, Starbucks gibi büyük firmalarla iş yapıp ayrıca ödeme alan bir coindir.

Bugün gidip togg almak isteyin avax ile ödeme yapabilirsiniz ve trumore cüzdanlar sayesinde avaxınızı orada tutabilir ayrıca trumore de nft avına çıkabilirsiniz.

Tesla ile doge gündemdi ama bu teknolojinin ve ödemenin büyük iki firmanın anlaşması gündem değil. Bu proje Avaxa ilerleyen dönemlerde hareket katacaktır ve talebi arttıracaktır. Dijital dönüşümde avaxsın yeri hazır. Yarın avax ile kahve ödemeyi ülkemizde görürsek şaşırmayalım

Bol kazançlar dilerim ✨✨

Bilgi ve Fikir Amaçlıdır. Yatırım Tavsiyesi İçermez!

Paris Antlaşmasının Türkiye Üzerinde Etkisi ve Kripto ParalarHep beraber muğlak sohbetten dibi bulanık derinliğe geçiyoruz.

Paris İklim yasası. Aslında gerçekten iklim için güzel ama bir o kadar da ucu açık ifadeler ile kehanetleri destekleyen doğa için mi kölelik için mi tasarlanan belli olmayan bir yasa.

Özellikle yurt dışında kehaneti bol olan bu yasanın amacı özellikle emisyon vergisiyle kirletilen dünyanın daha korunaklı bir hale gelmesi ve kirletenden ekstra vergiler alınması.

Peki Türkiye'nin rolü ne? 2015 yılında bu yasayı başta Türkiye olmak üzere 175 ülke imzaladı ya da imzalamak zorunda bırakıldı. Türkiye'de bunu ilk imzalayanlardan biriydi. Sorun şu ki Türkiye 2018 yılına kadar meclisten geçirmedi hatta yeni geldi. Sebebi gelişmiş ülke statüsünde olmasından kaynaklıydı. Yapılan müzakerelerde Türkiye gelişmekte olan ülkeler statüsüne girdikten sonra imzalayacağını belirtmişti. Sebebi ise gelişmiş ülkeler gelişmekte olan ülkelere kredibilite sağlayacaktı. Türkiye ise benim sanayim gelişmiş ülkeler gibi değil sizin yarattığınız bu kirlettiğiniz bu düzende ben daha sanayim bile olmadan başka ülkelere kredibilite veremem deyip kendini 2018 yılında gelişmekte olan ülkeler statüsüne aldırdı. 2025 yılına kadar gündem olan ve yeni meclisten geçen iklim yasası ilk önce her ülkede olmak zorunda. İklim yasası mantıken mantıklı ve şart ama bazı kehanetleri üzerinde barındırması bir takım korkulara sebep oluyor.

Türkiye neden paris iklim yasasını onayladı ya da zorunda kaldı?

Ekonomik ticari açığı bulunan Türkiye ihraat oranları ithalat oranlarına göre çok düşük ve dış ticaret açığı vermektedir. Nerdeyse 100 milyar üzeri dış ticaret yapan Türkiye bu yasayı onaylamasaydı emisyon vergileri ile beraber ihraç ettiği mallar yüzde 60 ya yakın artacaktı ve ekonomik olarak zaten kötü durumda bu ihracat oranı yakılması çok sıkıntıya girecekti. Savunma sanayinde harika oluşumuz diplomatik olarak bir güç değildir. Ekonomik olarak iyi olmayan ülke savaşarak bir şeyleri çözemez. Bu yüzden bunun meclisten geçirilmesi bugün olmasa bile yarın mutlaka olacaktı. Bunu avrupa birliğinden bile üst düzey bir gücün yaptırdığını hepimiz biliyoruz yoksa avrupa kim..

Bu yasayı onaylamayan tek güçlü adam Trump. Onunda başında büyük Çin sorunu var. Sadece cesur bir şey yapamayacak.

Bu da kehanetleri hemen önümüze getiriyor. Birinci Türkiye'nin yasasında o kadar çok belirsiz ifadeler var ki; Bunun iki sonucuna ulaşıyoruz. Ya Türkiye göstermelik yasa ile Avrupayı oyalıyor. Ya da üstü kapalı ifadeler ile başımıza büyük sıkıntılar gelecek. Çünkü yasada şunlar şunlar uymazsanız ceza var diyor. Ceza ne? ..

Kehanetlere gelelim. Susuz mu kalacağız? Yapay et mi geliyor? Hayvancılık mı yasaklanacak? Kölelik sistemi mi geliyor? daha neler neler. Bir çok teori de bunu destekliyor onlara da zamanı gelince değiniriz.

Arkadaşlar uzun araştırmalarım sonucunda size bir teori daha atıyorum. Bunu araştıralım. Küresel ısınma mı? Yoksa soğuma mı? Küresel ısınma dalgaları yüksek sıcaklık ve orman yangınları bazı jeolojik olaylar ardı ardına her şey birikiyor ve kirlettiğimiz dünyayı koruyalım atmosfer deliniyor ozon bilmem ne diye diye gidiyoruz gerçek karşılaşacağımız hayata. Tabiki de yapay et gelecek tabiki de kölelik sistemi olacak hepsini tasarlıyorlar. Tek din tek millet bir nizam müthiş bir teknoloji ve dünyanın sonu. Kaç defa yaşadı dünya bunu kim bilir..

Birden yazılınca tepki veriyoruz ama bilinç altımıza bunlar yerleştirildi bile. Şu an olmamış bir şey hayal edin. Örnek veriyorum ışınlanma bulunsa şaşıran olur mu? Bu yüzden bu nizam için gereken yasalar elbet çıkacaktır. Şimdilik hedefleri genel olarak yeşil dünya yeşil emisyon vs vs evet harika şeyler. Ama ileride abartılırsa kehanetleri de mutlaka kademe kademe gelecektir. Haftada bir duş alma iznine kadar ilerleyebilen bir yasadan bahsediyoruz. Hayvancılık yasaklanabilir teoriler falan... Bunlar teori ama bir çok teoriyi birleştirince bunlar gerçek olabilir. Bu yüzden bütün ülkelerin direkt imza atıp yürürlüğe girmesi ve karşı çıkanlara yaptırım uygulanması evet korkutuyor. Birincisi susuzluk? Fiziğe aykırı su kaynaklarının azalması. Ama bunla korkutuluyoruz. Bu kadar insan nasıl doyacak? Yapay et gelsin. Gibi gibi.

Şimdi asıl korku dolu anlara gelelim. Kripto paralar...

Yeşil mining. Türkiye özellikle kripto paraları destekleyen güçlü ülkelerden bir tanesi ve 2053 yılına kadar güçlü yeşil mining sistemi kurmak istiyor ve ayrıca bunlardan da vergi alacak tabikide. Dünya yeşil pipetler poşetlere vergi getirmeden önce aslında kripto paralar ile bunun adımını attı. Para yok nakit yok kredi kartı yok direkt ID ile gözünüz ile parmak iziniz ile ya da şimdilik QR Kod ile kripto ile ödeme sistemleri.

Hatta paris antlaşmasından esinlenerek bile çıkan bir coin var. Crypto Climate Accord(CCA). 2040 a kadar net karbon kullanımını sıfıra indirmeye çalışır. Bu sistemler ile beraber yeni dünya düzeni oluşturulacak ve ona adapte olacağız. bu teknoloji artışı değil bire bir bizim yönetilme sistemimiz. O süreden sonra istersen asi ol bir gecede varlıkların sıfır. Şimdi Paris Antlaşmasına karşı koyanlar var çıkın sokağa örnek veriyorum. Yarın dünyada kripto kullanılırken isterseniz çıkın sokağa bir gece sıfırsınız ve ölmemek için susacaksınız. Asıl büyük proje başlangıcı bu. Bu antlaşmayı Ripple Ethereum(Consensys) Hut 8 gibi firmalarda desteklemekte. Ripple zaten 2004 yılında Pay sistemini kurup kripto ile büyük ödeme ağı kuruyor ve dünyanın yeni para birimi bile olabilir. Ripple PAY, RLUSD Ayrıca bakınız.

Durum buna giderken ne yapılırsa yapılsın kehanetler olsun ya da olmasın gidişata çare yok bu yüzden buna göre tabiki de yaşamayacağız. Sisteme erken ayak uydurmak için araştırıp çalışıp ileri teknolojide yerimizi alacağız. Herkes buradan kazanıyor kaybediyor bir para olarak görüyor ama burası bir teknoloji ve inanılmaz başarılı bir sistem. Yarın bundan daha fazla üzüleceğiniz zamanlarda olacak. Ya da Herkes paralarını kriptoya çevirmeye başladığı zaman siz öncü olduğunuz için seviniyor olacaksınız. Sistemler düzenler ülkeler devletler derin devletler hepsi gelir geçer hamle yapar. Biz o hamleleri sadece analiz edip yolumuza bakarız. Çare yok. Dualarımız güzel temiz dünya için. Kehanetler sadece kehanettir. Bunları bilip bunlara göre yaşamamak lazım.

Bol Kazançlar Dilerim.

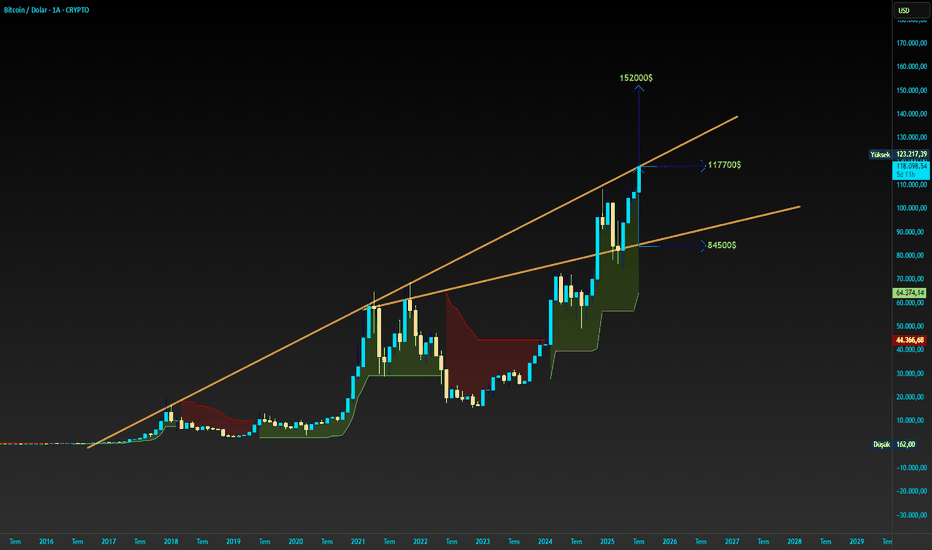

Btc Aylık grafikte ekranda gördüğünüz gibi aylık takıldığı yer çok kritik bu seviyeler aklınızda bulunsun..

Bilgi ve Fikir Amaçlıdır. Yatırım Tavsiyesi İçermez!

Gümüş Yatırımı: Parlayan FırsatGümüş, sanayi ve yatırım aracı olarak çeşitli kullanımlarıyla her zaman yatırımcıların ilgisini çeken bir metaldir. Yatırım portföylerinde çeşitliliği ve risk yönetimini sağlamada önemli bir rol oynar.

Teknik Görünüm

Gümüşün şu anki fiyatı: 930 TL

Hedef fiyat: 1000 TL

Stop loss: 905 TL

Bu seviyeler, son piyasa hareketlerine ve oluşan teknik formasyonlara dayanmaktadır.

Kar/Zarar Oranı

Kar/zarar oranımız, yatırımın potansiyel getirisine kıyasla riske edilen miktarı gösterir ve bu örnekte yaklaşık 2.8 olarak hesaplanmıştır. Her bir birim risk için potansiyel olarak 2.8 birim getiri bekleniyor.

Stratejik Yaklaşım

Kısa vadeli hedef: 1000 TL

Risk yönetimi: Stop loss 905 TL'de ayarlanmıştır.

Portföy ağırlığı: Toplam portföy değerinin maksimum %15'i.

Son Düşünceler

Gümüş yatırımları, dikkatli ve stratejik bir yaklaşımla yönetildiğinde, özellikle volatil piyasalarda dengeli bir portföy oluşturulmasına yardımcı olabilir. Karar verirken güncel piyasa trendleri, küresel ekonomik gelişmeler ve kişisel yatırım hedeflerinizi göz önünde bulundurun.

USDTRY UZUN VADEDE GELEBİLECEĞİ DESTEK VE DİRENÇLER...USDTRY

Orta vadede seçim vs. derken yükselişler görebiliriz lakin; uzun vadede unutmayalım önümüzde güçlenen bir TÜRKİYE var savunma sanayi, yerli araç, yeni yatırımlar, enerji üretiminde yükselişler gördükçe kuvvetlenen bir TL karşımıza gelecektir.

Bu bakımdan Dolar TL'de uzun vadede önce yükselişler ve sonrasında TÜRKİYE olarak hedeflerimize ulaştıkça düşüşleri göreceğiz...

seviyeleri beklemeye devam ediyoruz...

Hayırlı bol kazançlar dilerim.

Burada aktarılan bilgiler kendi öngörülerim olup, yatırım tavsiyesi değildir.

BayTradeAnaliz olarak bizi seçtiğiniz için teşekkür ederim.

BTC Güven Tazelemesi Yapacak Mı ???Bildiğimiz Üzere BTC Artık Güven Sorunlarıyla Mücadele Vermektedir. Global Para Piyasaları Bu Varlığın Reel Varlıklara Oranla Bu Denli Değerli Olmasını Kabul Edememiş ve Sonuç Ortadaki Baskı Kurulmuş ve Başarılıda Olunmuştur. Önümüzdeki 3 Yıl 10K ve 30k Bandında Yatay Seyirde Serüvenine devam etmek isteyecektir. Bu Seviyelerin dışındaki Tüm Hareketler Sistemin Artık Realitesini Tamamen Kaybettiğini ve Yok Olacağını Göstermekte Olacaktır. Tavsiyen Güven Sıfırlanmadan Bu Piyasadaki Olaylarınızı Artık Reel Varlıklara Dönüştürmeye Çalışın. Benim Ön Görüm Negatif Olacaktır BTC Dünyası Tamamen Yok Olana Kadar Bu Sistemden Nemalanmaya Devam Edeceğim. Sizlere de Bunu Öneriyorum En Kısa Sürede Bir Tercih Yapmalısınız Aksi Halde Çok Büyük Sıkıntıları Olan Bir Sürece Düşebilirsiniz. Bol Kazançlar Başarılar Dilerim. Yatırım Tavsiyesi Değil Reel Bir ve Öngörü Analizimdir. Hadi Kalın Sağlıcakla.

MAVI Uzun Vadeli Yön Analizi | 24 Şubat 2022Mavi hissesinin geçmişinden, MOST İndikatörü ile fiyat arasında oluşan bir kanalın yanı sıra Fibonacci seviyelerine tam uyum sağlayan bir kesit karşımızda. Tabii ki tamamen aynı şeklin olacağını iddia etmiyorum ama benzeşme çok büyük ihtimalle olucak.

Kısacası tarih tekerrür edicek gibi duruyor. Anlık olarak sinyalimiz satış yönünde.

GBPTRY Teknik AnalizSterlin-Lira teknik grafiği incelendiği zaman 13.5278 seviyesinde çift tepe yaparak satış baskısı ile karşılaştı. GBPTRY paritesi için satış baskısının devam etmesi durumunda 12.5747 seviyesine kadar düşüş beklenebilir. 12.5747 desteğinden alınacak muhtemel tepkinin yeniden yükseliş trendini başlatması durumunda 13.8565 direncine kadar yükselip yeni rekor seviyelere ulaşabilir.

USDTRY - US Dollar / Turkish Lira Short and Long-Term TrendLinesEN - Turkish economic policy has undergone serious changes in the past months. The long trend line covering the years and the short-term trend formed by the policies implemented in the recent period.

The administration, which is trying to make policies to reduce the geographical and diplomatic crises, has been a hope for the economic course for now. The Central Bank of the Republic of Turkey has raised its policy interest from 17% to 19% in the last meeting.

It is a sign of the message that decisive steps will continue to ensure monetary stability.

TR - Geçtiğimiz aylarda ekonomi politikasında ciddi değişikliğe giden Türk ekonomisi'nin yılları kapsayan uzun dönem ve yeni dönem USD- TRY grafiği verilmiştir. Coğrafi ve diplomatik krizlerde kan kaybeden Türk ekonomisinin döviz rezervleri azalmıştır. Döviz rezervleri gittikçe azalan Türkiye ekonomisin önünde "acı ilaçları içmekten başka çare " kalmamıştır. Bu amaçla Türkiye Cumhuriyeti Merkez bankası önce %17'e yükselttiği politika faizini son toplantıda %19'a yükselterek parasal istikrarın sağlanması için kararlı adımları atmaya devam edeceğinin sinyalini vermiştir. Sadece şahsi yorum ve çizgilerimi içermektedir herhangi bir yatırım tavsiyesi ve manipülasyon içermemektedir.

EURTRY paritesi, 9.3126 çizgisinde ve 9.20 kritik EURTRY paritesi, 9.3126 çizgisinde bulunmaktadır. Bugün en yüksek 9.356 ve en düşük 9.2878 fiyatları arasında bir bantta seyretti.

İlgili grafikten, hassasiyetle bakılırsa genel bakış boyutunda rating’in Sat sinyali analiz edilmektedir.

Performans olarak haftalık % −2.09, aylık % −2.13 ve 3 aylık % 4.48 oranlarında bulunmaktadır. Bu yılki performansı ise, % 39.08 kar/zarar oranında bulunuyor. Volatilite yüzdesi % 0.73 olarak yer alıyor.

Osilatörler: Tüm osilatörlerin rating’ine baktığımızda genel sonuç Sat olarak sinyal vermektedir. Müthiş osilatör −0.02543459 S oranındadır. MACD, seviye olarak −0.00452753 S bandında bulunuyor. Momentum osilatörü −0.13571 S devam etmektedir.

Stokastik %K (stoch) çizgisi 6.83 N olduğu açıkça görülebilir. Stokastik %D çizgisi, 11.44 seviyesinddir. Aroon up osilatörü, % 42.86 seviyesinde olup Aroon down, ise % 100 seviyesinde bulunuyor.

Boğa/ayı gücü −0.16179821 N iken, parabolic sar osilatörünün 9.68364559 S olduğunu takip etmekteyiz.

BHO50, 50 günlük basit hareketli ortalamalar, 9.4347892 S seviyesindedir. Yirmi günlük Bollinger bantları, 9.5901387 N direnç seviyesinde ve 9.2684183 N destek seviyesinde test edilebilir.

Daha sade bir anlatımla, Euro/TL Sat daha sık alınmaktadır. Dolara karşı güçlenen Euro TL’ye karşı da değer kazandı ve osilatörlerde düzeltmelere gitti. 9.20 ve aşağısında satışlar art arda gelirse TL istenilen kademelere inebilir.

BJKAS, 2.92 fiyat bandında ve Düşey Fib Kanalı: Çok önemliBJKAS, 2.92 fiyat bandında % −3.95 değerle kapanış gösterdi. Hacim bazında 10.886M adet al/sat işlemi gerçekleştiğini görmekteyiz.

İlgili grafik, genel rating ‘in Sat sinyalinde yer aldığı belirgin. Hisse senedinin piyasa değeri 700.8M’dir.

Söz konusu hisse senedini mali açıdan incelediğimizde, net kazancın (MY: Mali Yılda) -477.704M, net borcun (ESÇ: en son çeyrekte) 1.747B ve net marjın (SOİA: son on iki ayda) −91.05 olduğu anlaşılabilir.

Performans: haftalık % −13.10, aylık % −15.61, çeyrek dönem için % 0 yüzdelik diliminde yer alıyor. Bu sene performansı % 19.18 kar/zarar oranında bulunuyor.

52 hafta en yüksek 4.86 TL ve en düşük 1.32 TL olduğunu belirtelim.

Volatilite yüzdesi % 6.29 olarak bulunuyor. Dolaşımda (tedavülde) olan hisse senetleri 240M ile kayıtlıdır.

Osilatörler (göstergeler/indikatörler): Osilatörlerin rating ‘inin Nötr sinyalinde yer aldığı söylenebilir. Müthiş osilatör −0.27897059 S oranındadır. ATR çizgisi 0.16291066 ve CCI20 çizgisi −230.93 N seviyesindedir. Eğer 0 ‘ın altına inerse risk artabilir ve stoploss gündeme gelebilir.

MACD, seviye olarak −0.09986739 S ve sinyal olarak −0.05191192 bantlarında bulunmaktadır. Momentum −0.44 A.

Bununla birlikte, Göreceli Güç Endeksi ‘nin (RSI14) % 30.95 N olduğunu görmekteyiz.

Stokastik %K (stoch) çizgisinin % 6.70 N olduğu ve Stokastik %D çizgisinin % 9.2 olduğunu saptayabiliriz. %80 üzerinde kaldığı sürece trend çizgisine güç verebileceği belirtilebilir. Stochastic Oscillator ‘i takip etmek hisse senedinin al verdiği fiyat seviyelerini anlamakta önem arz etmektedir.

Aroon up osilatörü, % 7.14 seviyesinde çizgisine devam ederken Aroon down % 100 seviyesindedir. Aroon up, bu haftayı, aroon down üzerinde kapatırsa olumlu sinyaller peş peşe artabilir.

Hacim göstergeleri bize hisse senedinin ne kadar alım satım oranında olduğunu, amiyane tabirle ne kadar populer olduğunu gösterecektir. Chakin Para Akışı ‘nın (Chakin Money Flow) −0.18 olduğunu görmekteyiz. Para Akışı Endeksi ‘nin (Money Flow Index) % 40.05 olduğu anlaşılabilir. Hacim Ağırlıklı Ortalama Fiyat (VWAP) ‘ın 2.93 yer aldığı anlaşılabilir.

Boğa ayı gücü −0.55414127 N bulunuyor. Parabolic sar osilatörü 3.31499533 S çizgisinden takip edilebilir. Fiyatın, Parabolic Sar göstergesinden küçük olması, fiyatta düşüşe işaret edebilir.

BHO50, yani son 50 günlük basit hareketli ortalamalar 3.4058 S kademesindedir. Bollinger bantlarının 20 günlük seviye aralığına baktığımızda, üst seviye 3.59875162 N ve alt seviyesi 3.01924838 A olarak karşımıza çıkmaktadır.

Kısaca, bu osilatörlerin işaret ettiği hareketli ortalamalar rating ‘inin Güçlü Sat sinyali verdiğini görmekteyiz.

Daha kolay anlatmamız gerekirse: an itibariyle haftalık bazda genel anlamda Sat ve hacim olarak Güçlü Sat sinyali alınmaktadır. Üçgen formasyonu ve düşey Fib kanalına baktığımızda bu hafta 3.06 - 3.10 hedeflerinin gerçekleşebileceği, gerçekleşmezse 2.60’lara çekilme olabileceği belirtilebilir. Biden seçilirse, belirli bir süre daha politik volatilite devam edebilir.

DGKLB Hissesi Hakkında DüşüncelerimBurada okuyacaklarınızın hiçbiri yatırım tavsiyesi değildir!!!

Hisseye baktığımız zaman güzel bir yükseliş yapmış ve hissenin biraz düzeltme yapacağını düşünüyorum,fiyat sormayın söylemem ama bunun kararını siz grafiklerden bakıp verebilirsiniz.

Lütfen kendi analizinizi siz kendiniz yapınız başkalarından akıl almayınız...

THYAO, TÜRK HAVA YOLLARI A.O., 11.97 fiyatındaTHYAO, TÜRK HAVA YOLLARI A.O., 11.97 fiyatında (% 1.18) seansı kapattı. Hacim bazında 89.003M adet al/sat işlemi gerçekleştiğini görmekteyiz.

Taşımacılık sektöründe yer alan varlık, Havayolları endüstrisinde faaliyet göstermektedir.

İlgili grafikten, genel bakış boyutunda rating ‘in Sat sinyali verdiğini görmekteyiz. Hisse senedinin piyasa değeri 16.325B olarak bulunuyor. Fiyat kazanç oranı ise 4.23.

Varlığı mali olarak incelediğimizde net kazancın (MY: Mali Yılda) 4.535B, net borcun (ESÇ: en son çeyrekte) 81.306B ve net marjın (SOİA: son on iki ayda) 4.98 olduğunu görmekteyiz.

Performans olarak haftalık % 0.84, aylık % −6.19 ve 3 aylık % 24.69 yüzdelerini görmekteyiz. Bu sene performansı % −17.22 kar/zarar oranında bulunuyor.

52 hafta en yüksek 15.33 TRY(TL) ve 52 hafta en düşük 7.41 TRY olduğunu gözlemlemekteyiz.

Volatilite yüzdesi % 2.29 olarak bulunuyor. Dolaşımda olan hisse senetleri 1.38B kadardır.

Osilatörler (göstergeler/indikatörler): Tüm osilatölerin rating ‘ine baktığımızda genel sonuç Sat diyor. Müthiş osilatör −0.74320588 S bandındadır.

ATR çizgisi 0.31211895 ve CCI20 çizgisi −46.89 N seviyesindedir.

MACD, seviye olarak −0.08497246 S ve sinyal olarak 0.02013818 aralıklarında bulunmaktadır. Momentum −0.49 S.

Elliott Wave Osilatör -0.68 seviyesinde yer alıyor. Olumsuza işaret etmektedir.

Daha kolay anlatmamız gerekirse: haftalık bazda kuşbakışı baktığımızda Sat ve göstergelere baktığımızda Nötr sinyali alınmaktadır. Trend analizi olarak sıkışık bir bantta devam etmektedir. 11.50 güçlü al ve destek seviyesi iken, 12.50 satış fırsatı ve direnç seviyesi olarak belirmektedir. Grafik ve osilatörler henüz tam net olmamakla beraber Borsa 'nın yükselişi momentum sağlayabilir.

AKENR Hissesi Hakkında DüşüncelerimBurada okuyacaklarınızın hiçbiri yatırım tavsiyesi değildir!!! Hisseye baktığımız zaman yükseliş yapmış ve hissenin biraz düzeltme yapacağını düşünüyorum,fiyat sormayın söylemem ama bunun kararını siz grafiklerden bakıp verebilirsiniz. Lütfen kendi analizinizi siz kendiniz yapınız başkalarından akıl almayınız...