CAC40/FRA40CAC40 endeksinde 8.133 seviyesindeki trend kırılımıyla birlikte yeni bir fırsat kapısı aralandı diyebiliriz. Bu kırılım sonrası hareketin devamında 8.170 seviyesi güçlü bir direnç olarak karşımıza çıkıyor. Eğer bu bölgeyi aşmakta zorlanırsa, aşağı yönlü düzeltmede 8.070 seviyesi bizim için önemli hedef konumunda olacak.

Özetle; 8.133 üzerindeki kırılım fırsat yaratırken, 8.170 kritik direnç, 8.070 ise takip edeceğimiz hedef seviyemiz.

Trend Analizi

BTC (1H) – Aşağı yönlü baskı hakimFiyatın düşüş trendi çizgisinde reddedilmeye devam etmesi, satış baskısının hala ana trendi kontrol ettiğini gösteriyor.

Arz/FVG bölgesine yapılan geri çekilmeler yalnızca geri çekilme işlevi görüyor, geri dönüşü onaylamak için yeterli değil.

Şu anda BTC dağıtım bölgesinde tepki veriyor, fiyat yapısı hala düşük yüksek - düşük düşük.

Fiyat toparlandığında, kısa vadeli desteğin kırılmasını ve grafikte gösterildiği gibi düşüş eğiliminin 86.000 $ alanına doğru devam etmesini bekleyerek satış senaryosuna öncelik verin.

👉 Yalnızca mum kapanış fiyatı düşüş trendi çizgisini açıkça aştığında düşüş senaryosu geçersiz kılınacaktır.

CHZ / USDT – 30 Dakika | Teknik AnalizFiyat, uzun süredir baskı altında kaldığı alçalan trend çizgisini yukarı kırdı.

Bu kırılım, yapısal olarak ilk güçlenme sinyali olsa da henüz ana trend değişimi teyitli değil.

• Sarı çizgi: Çalışan downtrend

• Kırılım sonrası fiyat, likidite arayışına girdi

• Mevcut hareket bir relief rally / düzeltme içi yükseliş karakterinde

Yukarı Yönlü Olası Senaryo

• 0.0528 – 0.0555 → Ara likidite bölgesi

• 0.059 – 0.061 →

▪️ POC (Hacim yoğunluğu)

▪️ BE-OB (Break Even Order Block)

Bu alan premium fiyatlama ve güçlü satış tepkisi beklenen bölge

Piyasa, sabırsızı cezalandırır; planlı olanı ödüllendirir.

BULGS YATIRIMTıngır mıngır tarhana bulgur misali kanal içinde hareket etse , flama çalışmaya niyetlenseler mart ayına tekabül ediyor kırılım.

Olur olmaz bilmiyoruz tabii . ama Son 2 ayda 4.7 milyon akd de bulls yat. mal çekmiş gözüküyor. Bir taraftan alıyor gibi yapıp diğer taraftan veriyor mu bilemiyoruz tabi... Herkes işin çakallığına kaçıyor. Ama dümdüz mal topluyorsa gayet güzel bir mal çekimi olmuş tekrardan.

En son yükselişte yine bu şekilde çekmişlerdi. Göze soka soka iş yaparlar mı bilmiyorum.

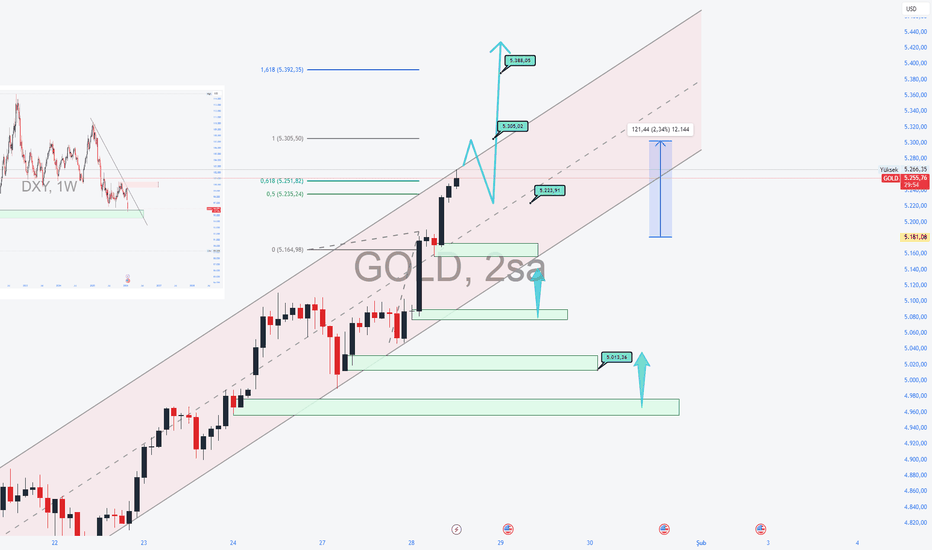

XAUUSD – M45 Teknik GörünümXAUUSD – M45 Teknik Görünüm: Güçlü Momentum, Şimdi Likidite Tepkilerini İzleyin | Lana ✨

Altın, 5,250 $ seviyesinin üzerine çıkarak güçlü bir momentumla boğa trendini uzatmayı sürdürüyor. Fiyat hareketi yapıcı kalmaya devam ediyor, ancak piyasa primli bölgeye daha derinleştikçe, likidite tepkileri ham momentumdan daha önemli hale geliyor.

📈 Piyasa Yapısı & Fiyat Hareketi

Altın, iyi tanımlanmış bir yükselen kanal içinde işlem görmeye devam ediyor ve güçlü bir boğa yapısını onaylıyor.

Grafikteki birden fazla BOS (Yapı Bozumu) noktası, kalıcı alıcı kontrolünü vurguluyor.

Son yükseliş hareketi agresifti ve momentum odaklı alım olduğunu gösteriyor, ancak aynı zamanda kısa vadeli tepkilerin olasılığını da artırıyor.

Mevcut seviyelerde, piyasa değerin üzerinde genişlemiş durumda, bu genellikle konsolidasyon veya kontrollü bir geri çekilme ile öncülük eder.

🔍 M45 Üzerindeki Ana Teknik Bölgeler

Üst Arz / Tepki Bölgesi: 5280 – 5310

Bu bölge, fiyatın yön seçmeden önce kar alımı veya likidite temizliği ile karşılaşabileceği bir prim alanını temsil ediyor.

Anlık Destek (Kanal Orta / Yeniden Test Bölgesi): 5200 – 5220

Fiyatın geri çekilebileceği ve yapıyı korumaya çalışabileceği önemli bir alan.

Güçlü Satış Yönü Likidite Bölgesi: yaklaşık 5050

Grafikte net bir şekilde belirtilmiş, bu daha derin bir seviye olup, geri çekilme genişlerse güçlü alıcı tepkilerinin ortaya çıkabileceği bir likidite seviyesidir.

Fiyat kanal içinde kaldığı sürece, daha geniş boğa eğilimi sağlam kalır.

🎯 Ticaret Senaryoları

Senaryo 1 – Dikkatli Genişleme:

Eğer fiyat 5280–5310 bölgesine doğru yukarı yönelirse, artan volatilite ve potansiyel kısa vadeli reddetme bekleyin. Bu alan, risk yönetimi ve gözlem için daha iyi uygundur, agresif takip için değil.

Senaryo 2 – Sağlıklı Geri Çekilme (Tercih Edilen):

5200–5220 seviyelerine doğru bir geri çekilme, fiyatın likiditeyi dengelemesine izin verecek ve yapıyı koruyacaktır. Bu bölgenin tutulması, kanal içinde devamlılığı destekler.

Senaryo 3 – Daha Derin Likidite Temizliği:

Eğer volatilite genişlerse, ~5050 satış yönü likidite bölgesine doğru bir hareket olabilir, daha güçlü bir devam hareketi gelişmeden önce.

🌍 Piyasa Bağlamı (Kısa)

Altının 5,250 $ üzerindeki keskin hareketi, sürekli makro ve jeopolitik belirsizlikler arasında güvenli varlıklara olan devam eden talebi yansıtıyor. Güçlü günlük kazançlar boğa hislerini pekiştiriyor, ancak bu tür dik hareketler genellikle kısa vadeli kar alımını da çekiyor, yapıyı ve likidite seviyelerini kritik hale getiriyor.

🧠 Lana’nın Görüşü

Eğilim boğa, ancak her boğa hareketi bir alım değildir.

Genişlemiş seviyelerde, Lana, fiyatın likidite bölgelerine nasıl tepki verdiğine odaklanıyor, momentumu takip etmeye değil.

✨ Yapıya saygı gösterin, ekstrem noktalar etrafında sabırlı kalın ve piyasanın seviyelerinize gelmesine izin verin.

Nasdaq100 ATH Yapacak mı ? 🔻GRAFİK ANALİZİ🔻

🇺🇸═──═ ✪ NASDAQ100 ✪ ═──═🇺🇸

Fiyatın 26.300,37 direnç seviyesine kadar yükselerek bu bölgeyi test ederek ATH yapması, ardından 26.181,79 direnç noktasına doğru geri çekilmesi olası görünüyor. ⚖️

Ancak fiyatın 26.300,37 direnç seviyesi üzerinde kalıcılık sağlaması durumunda tekrardan 26.500,00 direncini denemeye gidebilir.

📉 Öte yandan fiyat 26.181,79 destek seviyesinin altında bir kapanış gerçekleştirirse, satış baskısının artmasıyla birlikte sırasıyla 25.818,54 – 25.567,59 - 25.382,68 destek seviyelerine doğru geri çekilme yaşanabilir. 🔻

🕹️ Genel görünümde fiyat hareketi pozitif seyrini koruyor. Bu nedenle 26.181,79 direnç bölgesindeki fiyat tepkisi, kısa vadeli yön tayini açısından kritik önem taşıyor.

#NASDAQ #TradingView #TeknikAnaliz #endeks #PiyasaAnalizi #hisse

ALTIN (GOLD) – 4STamam Murat 👍

Görsele bakarak net, yayınlanabilir bir “fikir yayını” metni bırakıyorum. TradingView’e birebir uyacak formatta, senaryolu ve senin YAY mantığına sadık:

📌 ALTIN (GOLD) – 4S

YAY Yapısı İçinde İvmeli Ana Trend Devam Senaryosu

Fiyat, uzun süredir içinde hareket ettiği ana yükseliş yayı içerisinde kalmaya devam ediyor. Son yükseliş dalgası, ara düzeltmelere rağmen üst banda doğru ivmesini koruyor. Mevcut yapı, düz bir kanal değil; katmanlı ve hızlanan bir YAY hareketi sunuyor.

🔍 Yapısal Okuma

Sarı üst yay: Uzun vadeli ana ivme bandı

Mavi yay: Orta vadeli hızlanma yayı

Beyaz ince yaylar: Kısa vadeli momentum ve ara duraklar

Gri alan: Fiyatın genişleme ihtimali olan doğal hareket sahası

Fiyat şu an mavi hızlanma yayı içinde ilerliyor. Bu yapı bozulmadığı sürece geri çekilmeler düzeltme niteliğinde kalır.

🎯 Senaryo 1 – Ana Senaryo (Öncelikli)

Fiyat mavi yay içinde kaldığı sürece

6.050 – 6.200 bölgesi üzerinde tutunma devam ederse

Hedef:

7.200 – 7.650 (ilk genişleme alanı)

Devamında üst sarı yay temas ihtimali

Bu senaryo, YAY sistemine göre “ivmeli devam” senaryosudur.

⚠️ Senaryo 2 – Kontrollü Düzeltme

Mavi yay altı kısa süreli ihlal edilirse

Fiyat gri alan içinde kalmak şartıyla

5.250 – 5.100 bandı doğal toparlanma bölgesi olur

Bu senaryo trend bozmaz, sadece nefes alma anlamı taşır.

⛔ Senaryo 3 – Yapı Bozulumu (Düşük Olasılık)

Gri alanın da altına sarkma olursa

YAY yapısı yeniden çizilmek zorunda kalır

Bu aşamada trend yorumu askıya alınır

🧠 YAY Notu

Bu grafik, düz çizgilerle değil eğrisel zaman–fiyat ilişkisiyle okunmuştur.

YAY’lar destek/direnç değil, fiyatın doğal akış izidir.

İstersen:

🔹 45 dk’lık emtia etkileriyle desteklenmiş versiyonunu

🔹 Ya da YAY 1–2–3 ayrımıyla ders anlatır gibi bir yayın metnini

🔹 Veya seslendirmeye uygun kısa-video senaryosunu

hemen bir üst seviyeye taşıyalım.

“Bir tık daha keskin yap” de yeter 😌📈

XAUUSD – Brian | M45 Teknik GörünümAltın, 5,000 seviyesinin üzerinde güçlü bir destek bulmaya devam ediyor ve fiyat hareketi, M45 zaman dilimindeki daha geniş boğa yapısını korumaya devam ediyor. Son iç gün dalgalanmalarına rağmen, piyasa, dağıtım yerine daha yüksek fiyatlarda kabul görme belirtileri gösteriyor.

Temel perspektiften bakıldığında, dünyanın en büyük altın destekli ETF'si SPDR Gold Trust’ın varlıkları, 1,086.53 ton ile değişmeden kalmıştır. Şu anda ETF akışları nötr görünse de, çıkışların olmaması, kurumsal pozisyonlamanın stabil kaldığını gösteriyor, bu da altının rekor seviyelerde işlem görmesine rağmen daha geniş trend için yapıcı bir zemin sağlıyor.

Piyasa Yapısı ve Teknik Bağlam (M45)

M45 grafiğinde, XAUUSD, yükselen trend çizgisinin üzerinde işlem görmeye devam ediyor ve daha yüksek zirveler ve daha yüksek dipler oluşturuyor. Son geri çekilmenin, impülsif değil düzeltici bir nitelikte olduğu görünmekte ve devam eden bir çerçevenin parçası gibi duruyor.

Grafikte vurgulanan ana teknik unsurlar:

Fiyatın değer alanının üzerinde kalması, devam eden alıcı katılımını gösteriyor.

Trend çizgisi desteği ve önceki yapı ile uyumlu olan 5,040 civarındaki alım fırsatları.

Son diplerin altında bulunan satış tarafındaki likiditenin kalması, aşağı yönlü hareketlerin gerçek zayıflık yerine likidite taramaları tarafından yönlendirilebileceğini gösteriyor.

Son zirvelerin aşılması, ATH devamı için yolu açar.

Ana Seviyeler ve Likidite Alanları

Ana destek: 5,040 (değer + trend çizgisi birleşimi)

Ara direnç: 5,150 (kısa vadeli tepki / tüccar bölgesi)

Büyük direnç: 5,209 (kuvvetli direnç ve potansiyel tepki alanı)

Fiyat, yükselen trend çizgisinin üzerinde kaldığı sürece, geri çekilmeler trend gelişiminin bir parçası olarak görülmeli, tersine dönüş sinyalleri olarak değerlendirilmemelidir.

İleri Beklentiler ve Eğilim

Piyasa, yapı ve likiditenin geleneksel göstergelerden daha büyük bir rol oynadığı momentum odaklı bir ortamda işlem görmeye devam ediyor. 5,000’in üzerindeki kabul, yukarı yönlü senaryonun devam etmesini sağlıyor, kısa vadeli konsolidasyonlar ise devam için yakıt görevi görecek gibi gözüküyor.

Ana eğilim: Yapı sürdüğü sürece boğa devamı

Odak: Geri çekilmelerde sabır, direnç bölgeleri yakınında disiplin

Tercih edilen onay zaman dilimi: M45–H1

Güçlü trendler düz hatlar üzerinde hareket etmez. Bu aşamada yapı ve likidite ile uyumlu kalmak kritik öneme sahiptir.

Piyasa yapısı, likidite alanları ve ana teknik seviyeler hakkında ayrıntılı bir görüş için ekli grafiğe bakın.

Erken piyasa yapısı güncellemeleri almak ve tartışmaya katılmak için TradingView kanalını takip edin.

Altın ATH’de FOMC Öncesi Ne Olacak?FOMC Öncesi Altın ATH’de — Sert Bir Silkelenme mi, Yoksa Doğrudan Kırılım mı?

🧭 Makro Görünüm

Donald Trump sert tutumunu sürdürüyor, Orta Doğu’daki askeri varlığı artırıyor → jeopolitik riskler yüksek kalmaya devam ediyor.

Bu akşam piyasanın ana odağı: Federal Reserve

Siyasi baskılar ve Fed’in bağımsızlığına dair soru işaretleri.

DXY zayıflamaya devam ediyor, 2020–2022 dönemine ait önemli tarihsel destekleri test ediyor → altın için destekleyici.

👉 Sonuç: Jeopolitik riskler ve zayıf USD yükseliş yönünü belirliyor, kısa vadeli oynaklığı ise Fed belirliyor.

📊 Gün İçi Takip Edilecek Bant

Üst bant: 5,280 – 5,305

Alt bant: 5,190 – 5,160

→ Fed kararı öncesinde yatay seyir ve likidite toplama olasılığı yüksek.

🟢 Destek

5,220–5,225 | 5,150–5,165 | 5,080–5,085 | 5,050–5,060

🔴 Direnç

5,280–5,294 | 5,300 | 5,315 | 5,380–5,385

⚠️ Strateji Notları

Bant içinde sahte hareketler / stop avları görülebilir.

Onay olmadan yüksekten kovalamaktan veya tepe yakalamaya çalışmaktan kaçının.

Kilit seviyelerde fiyat tepkisine odaklanın ve disiplinli kalın.

Özet: Altın temel olarak güçlü kalmaya devam ediyor; ancak bugün asıl önemli olan 5,160–5,305 bandındaki fiyat tepkisi.

Sabırlı olun — onayı bekleyin — tepkiye göre işlem yapın.

XAUUSD – Yükselen Kanalda Destekten Tepki (M15)Kritik destek bölgesi

Ana destek: 5.219 – 5.225

Fiyat bu bölgenin üzerinde kaldığı sürece, alış yönlü beklenti korunur.

🎯 İşlem senaryosu (BUY)

Giriş: 5.219 civarı

Take Profit: 5.260 – 5.288

Stop Loss: 5.205 altı (destek + kanal kırılımı)

📌 Risk/Ödül oranı olumlu.

⚠️ Alternatif senaryo

5.205 altında net kapanış, yükseliş senaryosunu geçersiz kılar.

Olası geri çekilme hedefleri:

5.180

veya önceki yapının alt bölgesi.

XAUUSD (Altın) – 45 Dakikalık Grafik: Değer Alanının Üzerinde GüTrend:

Altın net bir yükseliş trendi içinde hareket ediyor. Daha yüksek zirveler ve daha yüksek dipler oluşmuş durumda. 28 Ocak’ta görülen güçlü yükseliş ivmesi, alıcıların piyasayı kontrol ettiğini gösteriyor.

Piyasa Yapısı:

Önceki yatay/konsolidasyon bölgeleri (Value Area) yukarı yönlü kırıldı ve sonrasında destek olarak kabul edildi.

Son hareket impulsif, bu da kurumsal alım ilgisine işaret ediyor.

Hacim Profili (Volume Profile):

Yüksek hacimli bölgeler (HVN) olan 5.080–5.120 aralığı daha önce dirençti, şimdi destek olarak çalışıyor.

Fiyat Point of Control (POC) seviyesinin üzerinde, bu da yükseliş yönlü kontrolü doğruluyor.

Mevcut fiyatın üzerinde düşük hacim → price discovery (fiyat keşfi) süreci.

Önemli Seviyeler:

Direnç: 5.270 – 5.300 (son zirveler / psikolojik bölge)

Yakın Destek: 5.120 – 5.100 (önceki value area üst bandı)

Ana Destek: 5.020 – 4.980 (range dibi / talep bölgesi)

Piyasa Bias’ı:

Fiyat 5.100 üzerinde kaldığı sürece yükseliş yönlü.

Önceki value area bölgelerine yapılacak geri çekilmeler alım fırsatı sunabilir.

Trading Fikri:

Fiyatı kovalamak yerine buy the dip stratejileri tercih edilmeli.

5.100 altına hacimli bir kırılım, daha derin bir düzeltme için ilk uyarı sinyali olacaktır.

XAUUSD (H1) – Liam Plan (27 Ocak) EğilimHızlı özet

Altın hala temiz bir yükselen kanal içinde yukarı yönde trend yapıyor, ancak fiyat şimdi zayıf bir yüksek/likitite cebi olan bir seviyeye yaklaşmakta ve burada stop hareketlerinin olasılığı yüksek.

Makro zemin, volatilite için ek bir etken oluşturuyor: raporlar, ABD'nin Ukrayna'yı barış görüşmeleri çerçevesinde toprak tavizleri vermesi için baskı yaptığını öne sürüyor — bu tür belirsizlik genellikle güvenli liman talebini destekler, ancak aynı zamanda hızlı yükselişler ve sahte kırılmalar da yaratabilir.

➡️ Bugünün kuralı: yukarı trendi takip et, ama yalnızca likidite test noktalarında alım yap. Zirveleri kovalamayın.

1) Makro bağlam (neden yükselişlerin olası olduğu)

Eğer piyasalar Ukrayna çatışmasında zorunlu bir uzlaşmayı fiyatlamaya başlarsa:

risk duyarlılığı hızla değişebilir,

başlıklar anlık yükselişlere neden olabilir, ardından keskin geri dönüşler yaşanabilir.

✅ Güvenli yaklaşım: fiyatın önce sizin bölgelerinize ulaşmasına izin verin, sonra tepkiyi trade edin — başlıkları değil.

2) Teknik görünüm (H1 – grafiğinize dayanarak)

Fiyat, yukarı yönlü bir kanalı dikkate alarak, ana seviyelerin etrafında likidite oluşturuyor.

Ana seviyeler (grafikten):

✅ Destek/alım likidite bölgesi: 4,995 – 5,000

✅ Dönüş/tepki bölgesi: 5,047

✅ Üst direnç/arz: 5,142

✅ Zayıf Yüksek/likidite hedefi: 5,192.6

✅ Uzatma hedefi (1.618): 5,240.8

Kanal içinde iken tarafımız yükseliş yönünde kalıyor, ancak 5,192–5,240 civarında likidite süpürme → geri çekilme davranışı beklemeliyiz.

3) Ticaret senaryoları (Liam tarzı: seviyeyi trade edin)

A) AL senaryoları (öncelik – trend devamı)

A1. Dönüş bölgesine pullback alımı yapın (en temiz R:R)

✅ Alım: 5,045 – 5,050 (yaklaşık 5,047)

Koşul: tut + yükseliş tepki (HL / ret / MSS M15'te)

SL (rehber): 5,030'un altında (veya tepki dipinin altında)

TP1: 5,085 – 5,100

TP2: 5,142

TP3: 5,192.6

Mantık: Bu en iyi "trend takibi" girişi — desteği al, yukarıdaki likiditeye sat.

A2. Derin likidite süpürmesi alımı yapın (sadece volatilite geldiğinde)

✅ Alım: 4,995 – 5,000

Koşul: süpürme + güçlü yeniden ele geçirme (hızlı reddetme/üst yönde kaydırma)

SL: 4,980'in altında

TP: 5,047 → 5,142

Mantık: Bu grafiğinizdeki en güçlü likidite test bölgesi — fiyat süzüldüğünde sıçrama için ideal.

B) SAT senaryoları (ikincil – yalnızca tepki scalpları)

B1. Zayıf yüksek süpürmesini satın (taktiksel scalp)

✅ Eğer fiyat 5,192.6'ya çıkıp reddederse:

Sat: 5,190 – 5,200

SL: süpürme yüksekliğinin üzerinde

TP: 5,142 → 5,085

Mantık: Zayıf yükseklikler genelde önce süpürülür. Kanalın içine hızlı bir geri dönüş için harika.

B2. SAT uzatma (en yüksek risk, ama en iyi konum)

✅ Satış bölgesi: 5,235 – 5,245 (yaklaşık 5,240.8)

Sadece M15–H1'de net bir zayıflık ile

TP: 5,192 → 5,142

Mantık: 1.618 uzatması yaygın bir tükenme cebi — erken satmayın, tepkiyi satın.

4) Ana notlar

5,085–5,142 arasında orta aralıkta işlem yapmayın, aksi takdirde sıkı kurallar ile scalping yapın.

Başlıklara yakın 5,192 ve 5,240 civarında sahte kırılmalar bekleyin.

Bugünkü en iyi işlem = destek alın, likiditeye kâr alın.

Soru:

5,047 geri çekilmesini mi alıyorsunuz, yoksa 5,192 süpürmesini bekleyip tepkiyi satmayı mı düşünüyorsunuz?

— Liam

XAU Analizi – Yükseliş Devam EdiyorAltın, önceki konsolidasyon bölgesinden çıktıktan sonra net bir yükseliş trendini sürdürüyor.

Fiyat, EMA'nın üzerinde hareket ederek yukarı yönlü ivmenin güçlü kaldığını teyit ediyor.

En son geri çekilme, alıcıların fiyat düzeltmelerine katılmaya hala hazır olduğunu gösteren bir talep bölgesi görevi görüyor.

Temel senaryoda, XAUUSD mevcut talep bölgesini korursa, yükseliş trendinin daha yüksek zirvelere doğru uzanarak devam etmesi muhtemeldir.

Herhangi bir düzeltme (eğer gerçekleşirse), ana yükseliş trendi yapısı içinde teknik bir geri çekilme olarak kabul edilir.

👉 Bugün XAUUSD hakkındaki görüşünüz nedir? Katılıyor musunuz, katılmıyor musunuz?

Altın – Yükseliş Devam Kurulumu (Gelecek Hafta)Güçlü yükseliş eğilimi bozulmadan kalıyor.

Fiyat Ichimoku bulutunun üzerinde duruyor → trend eğilimi yükselişe devam ediyor.

Vurgulanan bölge sağlıklı bir geri çekilme/talep alanı (0,618 Fib) görevi görüyor.

Fiyat bu bölgenin üzerinde kaldığı sürece yukarı yönlü hareket tercih ediliyor.

Boğa senaryosu:

Geri çekilme → güçlü reddedilme → 1,618'e doğru devam.

Momentum yapısı, alıcıların kontrolü elinde tuttuğunu gösteriyor.

Önyargı: Yükseliş

Temel Destek: Geri çekilme bölgesi

Geçersiz kılma: Talebin ve bulutun altında net bir kırılma

XAU/USD – Yükseliş Momentumu KorunuyorTrend ve Yapı

Fiyat, yükselen bir kanal içinde hareket ediyor ve daha yüksek tepe - daha yüksek dip yapısını koruyor. Ichimoku grafiği, aşağıda güçlü bir destek olduğunu gösteriyor ve bu da yükseliş trendinin baskın olduğunu gösteriyor.

Önemli Fiyat Bölgeleri

Mevcut destek/talep bölgesi çok önemli. Fiyat, bu bölgeyi yeniden test ettiğinde alım baskısıyla olumlu tepki verdi ve talebin güçlü kaldığını gösterdi.

Tercih Edilen Senaryo

Fiyat destek bölgesinin üzerinde kalırsa, yükseliş trendinin kanal içinde 5200'ü hedefleyerek devam etmesi bekleniyor. Destek kırılırsa, yeni bir işleme girmeden önce teyit bekleyin.