CAC40/FRA40CAC40 endeksinde 8.133 seviyesindeki trend kırılımıyla birlikte yeni bir fırsat kapısı aralandı diyebiliriz. Bu kırılım sonrası hareketin devamında 8.170 seviyesi güçlü bir direnç olarak karşımıza çıkıyor. Eğer bu bölgeyi aşmakta zorlanırsa, aşağı yönlü düzeltmede 8.070 seviyesi bizim için önemli hedef konumunda olacak.

Özetle; 8.133 üzerindeki kırılım fırsat yaratırken, 8.170 kritik direnç, 8.070 ise takip edeceğimiz hedef seviyemiz.

Trend Analizi

DXY (ABD Dolar Endeksi) – 1Sdxy derim

Tamam 👍

**DXY için net, yayınlanabilir “fikir yayını”**nı, grafikteki katmanlara birebir oturtarak yazıyorum. Altın yayınıyla birlikte okunabilir olsun diye ton ve yapı aynı.

📌 DXY (ABD Dolar Endeksi) – 1S

YAY Yapısı İçinde Aşağı Yönlü Hızlanma ve Geçiş Bölgesi

DXY, uzun süredir içinde kaldığı üst mavi geniş bant ile alt kırmızı yay kümesi arasında sıkıştıktan sonra, alt katmana doğru ivmeli bir geçiş başlatmış görünüyor. Son düşüş, düz bir trend kırılımı değil; eğrisel hızlanma yayı şeklinde ilerliyor.

🔍 Yapısal Okuma

Üst mavi alan: Uzun vadeli toparlanma / güçlenme bölgesi (şu an uzak)

Beyaz yaylar: Orta vadeli denge ve geçiş eğrileri

Kırmızı geniş bant: Baskın zayıflama alanı

Sarı dar yay: Kısa vadeli hızlanmış düşüş yolu

Alt kırmızı yay uzantıları: Aşırı zayıflama ihtimali olan doğal akış

Fiyat şu an sarı hızlanma yayı üzerinde aşağı yönlü akışını sürdürüyor.

🎯 Senaryo 1 – Ana Senaryo (Öncelikli)

DXY, 96.00 – 96.30 altında kaldığı sürece

Sarı yay bozulmadan çalışır

Hedef alanlar:

95.20 – 94.80 (ilk doğal durak)

Devamında 93.50 – 92.80 alt kırmızı yay temas bölgesi

Bu senaryo, YAY sistemine göre “kontrollü zayıflama + hızlanma” senaryosudur.

⚠️ Senaryo 2 – Tepki / Soluklanma

96.80 – 97.20 bandına doğru tepki yükselişi görülebilir

Ancak bu bölge:

Beyaz ve kırmızı yayların üst üste geldiği direnç geçiş alanı

Bu nedenle yükselişler trend dönüşü değil, teknik tepki niteliğindedir.

⛔ Senaryo 3 – Yapı Değişimi (Düşük Olasılık)

DXY yeniden 98.50 üzeri kapanışlar üretirse

Sarı ve kırmızı yay yapısı geçersizleşir

Analiz üst mavi banda göre yeniden çizilir

🧠 YAY Notu

Bu grafikte düşüş, sert bir kırılma değil,

zamanla eğilimi artan doğal bir zayıflama eğrisi şeklindedir.

DXY’deki bu yapı:

Altın & emtia tarafı için destekleyici

Riskli varlıklar açısından zaman kazandırıcı bir zemine işaret eder.

İstersen bir sonraki adımda:

🔗 DXY – ALTIN – GÜMÜŞ ortak YAY senkronu

🎥 45 dk’lık emtia / dolar etkisi anlatımı

🧭 Ya da YAY 1–2–3 seviyeleriyle eğitim formatı

hangisini öne alacağımızı söyle, oradan devam edelim 🚀

BTC (1H) – Aşağı yönlü baskı hakimFiyatın düşüş trendi çizgisinde reddedilmeye devam etmesi, satış baskısının hala ana trendi kontrol ettiğini gösteriyor.

Arz/FVG bölgesine yapılan geri çekilmeler yalnızca geri çekilme işlevi görüyor, geri dönüşü onaylamak için yeterli değil.

Şu anda BTC dağıtım bölgesinde tepki veriyor, fiyat yapısı hala düşük yüksek - düşük düşük.

Fiyat toparlandığında, kısa vadeli desteğin kırılmasını ve grafikte gösterildiği gibi düşüş eğiliminin 86.000 $ alanına doğru devam etmesini bekleyerek satış senaryosuna öncelik verin.

👉 Yalnızca mum kapanış fiyatı düşüş trendi çizgisini açıkça aştığında düşüş senaryosu geçersiz kılınacaktır.

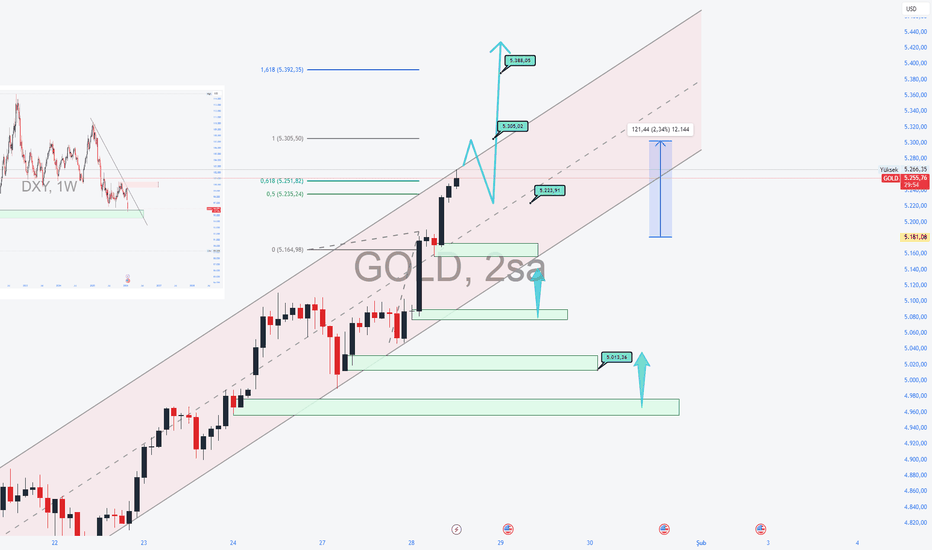

Altın Geri Çekildi – Trend Hala Devam EdiyorHızlı Bağlam

Son coğrafi belirsizlik, güvenli liman akışlarını desteklemeye devam ediyor. Altın zaten güçlü bir alım (Long) impulso sağladı ve mevcut hareket sağlıklı bir düzeltme gibi görünüyor, dönüş değil.

Teknik Kesit (H1–H4)

Güçlü alım (Long) impulso tamamlandı

Mevcut fiyat hareketi = kontrol edilen düzeltme

Hiçbir düşüş (Bearish) CHoCH yok, yapısal çöküş yok

Piyasa genişlemeden sonra momentumu sıfırlıyor

Bu tipik impulso → düzeltme → devam etme davranışıdır.

İzlenmesi Gereken Anahtar Seviyeler

Alım Bölgesi: 5,180 – 5,160

Geçersiz Kılma: 5,120'nin altındaki H1 kapanışı

Yukarı yönlü devam hedefleri:

5,300

5,360

5,440+'ya uzanma

Eğer – O zaman Mantığı

Eğer fiyat 5,160'ın üzerinde tutunursa → yukarı doğru devam bekleyin

Eğer fiyat 5,180–5,160'a iner ve tepki verirse → dipten alım fırsatı

Sadece H1 5,120'nin altında kapanırsa → alım (Bullish) eğilimi zayıflar

Sonuç

Altın dönüş yapmıyor — yeniden yükleniyor.

Geri çekilmeler, trend gücünün bir parçasıdır.

Tepki için bekleyin, yüksekliklerde onay için değil.

ODAS İçin Zaman Geldi Agustos ayı içerisinde 5TL fiyat bandında paylaştığımız ODAS an itibari ile 5,38TL Fiyat bandından işlem göremeye devam etmektedir. Teknik olarak incelediğimizde düzeltmenin bittiğini geçmiş grafikte belirtmiştik. Toparlanma sürecinin tamamlandığını hacimsel artışın pozitif olarak devam ettiğini trend yönünün haftalık olarak yukarı olduğunu söyleye biliriz. USD haftalık periyotta ki grafiğimizde halen çok uygun olduğunu orta ve uzun vade için yatırım yapıla bilinir seviyelerde olduğu kanaatindeyim.

Keyifli harcamalar dilerim.

XAU (1H) – Artan ritim korunurFiyat hala yükselen kanalda hareket ediyor, HH – HL yapısı net.

Son düzeltmeler yalnızca teknik geri çekilmelerden ibaret; fiyatlar talep bölgesinde ve FVG'de iyi tepki verdi ve satın alma gücünün hala piyasayı kontrol ettiğini gösteriyor.

Şu anda, işaretli destek bölgesinde dipte alım senaryosuna öncelik veriliyor.

Talep bölgesi korunmaya devam ederse, fiyatın grafikte gösterildiği gibi 5.390 doları hedefleyerek yükseliş eğilimini sürdürmesini bekleyebilirsiniz.

👉 Ancak fiyat talep bölgesini tamamen aştığında yükseliş senaryosu geçersiz hale gelecektir.

RATS Değerlendirmeler ve Beklentiler25 Kasım tarihinde 0,00004000 cent fiyat bandından paylaştığımız RATS coin an itibari ile 0,00006000cent fiyat bandında hareket etmekte olduğunu görüyoruz. Teknik açıdan baktığımızda geçen 2 ay zaman zarfında RATS yatırımcılarına %50 yüzdesel fark getiri kaydettiğini görüyoruz. RAST için genel görünümün hala pozitif olduğunu daha sert yükselişler sergileyebileceğini hacimdeki artışa orantılı olarak yeni fiyat hedeflerinin geleceği kanaatindeyim. Yatırım yapan arkadaşlara keyifli harcamalar dilerim.

BULGS YATIRIMTıngır mıngır tarhana bulgur misali kanal içinde hareket etse , flama çalışmaya niyetlenseler mart ayına tekabül ediyor kırılım.

Olur olmaz bilmiyoruz tabii . ama Son 2 ayda 4.7 milyon akd de bulls yat. mal çekmiş gözüküyor. Bir taraftan alıyor gibi yapıp diğer taraftan veriyor mu bilemiyoruz tabi... Herkes işin çakallığına kaçıyor. Ama dümdüz mal topluyorsa gayet güzel bir mal çekimi olmuş tekrardan.

En son yükselişte yine bu şekilde çekmişlerdi. Göze soka soka iş yaparlar mı bilmiyorum.

XAUUSD – M45 Teknik GörünümXAUUSD – M45 Teknik Görünüm: Güçlü Momentum, Şimdi Likidite Tepkilerini İzleyin | Lana ✨

Altın, 5,250 $ seviyesinin üzerine çıkarak güçlü bir momentumla boğa trendini uzatmayı sürdürüyor. Fiyat hareketi yapıcı kalmaya devam ediyor, ancak piyasa primli bölgeye daha derinleştikçe, likidite tepkileri ham momentumdan daha önemli hale geliyor.

📈 Piyasa Yapısı & Fiyat Hareketi

Altın, iyi tanımlanmış bir yükselen kanal içinde işlem görmeye devam ediyor ve güçlü bir boğa yapısını onaylıyor.

Grafikteki birden fazla BOS (Yapı Bozumu) noktası, kalıcı alıcı kontrolünü vurguluyor.

Son yükseliş hareketi agresifti ve momentum odaklı alım olduğunu gösteriyor, ancak aynı zamanda kısa vadeli tepkilerin olasılığını da artırıyor.

Mevcut seviyelerde, piyasa değerin üzerinde genişlemiş durumda, bu genellikle konsolidasyon veya kontrollü bir geri çekilme ile öncülük eder.

🔍 M45 Üzerindeki Ana Teknik Bölgeler

Üst Arz / Tepki Bölgesi: 5280 – 5310

Bu bölge, fiyatın yön seçmeden önce kar alımı veya likidite temizliği ile karşılaşabileceği bir prim alanını temsil ediyor.

Anlık Destek (Kanal Orta / Yeniden Test Bölgesi): 5200 – 5220

Fiyatın geri çekilebileceği ve yapıyı korumaya çalışabileceği önemli bir alan.

Güçlü Satış Yönü Likidite Bölgesi: yaklaşık 5050

Grafikte net bir şekilde belirtilmiş, bu daha derin bir seviye olup, geri çekilme genişlerse güçlü alıcı tepkilerinin ortaya çıkabileceği bir likidite seviyesidir.

Fiyat kanal içinde kaldığı sürece, daha geniş boğa eğilimi sağlam kalır.

🎯 Ticaret Senaryoları

Senaryo 1 – Dikkatli Genişleme:

Eğer fiyat 5280–5310 bölgesine doğru yukarı yönelirse, artan volatilite ve potansiyel kısa vadeli reddetme bekleyin. Bu alan, risk yönetimi ve gözlem için daha iyi uygundur, agresif takip için değil.

Senaryo 2 – Sağlıklı Geri Çekilme (Tercih Edilen):

5200–5220 seviyelerine doğru bir geri çekilme, fiyatın likiditeyi dengelemesine izin verecek ve yapıyı koruyacaktır. Bu bölgenin tutulması, kanal içinde devamlılığı destekler.

Senaryo 3 – Daha Derin Likidite Temizliği:

Eğer volatilite genişlerse, ~5050 satış yönü likidite bölgesine doğru bir hareket olabilir, daha güçlü bir devam hareketi gelişmeden önce.

🌍 Piyasa Bağlamı (Kısa)

Altının 5,250 $ üzerindeki keskin hareketi, sürekli makro ve jeopolitik belirsizlikler arasında güvenli varlıklara olan devam eden talebi yansıtıyor. Güçlü günlük kazançlar boğa hislerini pekiştiriyor, ancak bu tür dik hareketler genellikle kısa vadeli kar alımını da çekiyor, yapıyı ve likidite seviyelerini kritik hale getiriyor.

🧠 Lana’nın Görüşü

Eğilim boğa, ancak her boğa hareketi bir alım değildir.

Genişlemiş seviyelerde, Lana, fiyatın likidite bölgelerine nasıl tepki verdiğine odaklanıyor, momentumu takip etmeye değil.

✨ Yapıya saygı gösterin, ekstrem noktalar etrafında sabırlı kalın ve piyasanın seviyelerinize gelmesine izin verin.

AFYON Yatırımcılarını Güzel Günler BekliyorBugün portföye ekleyeceğimiz bir başka hisse AFYON çimento an itibari ile fiyatı 14,40TL (0,34cent) hisseye teknik açıdan baktığımızda 2022 agustos ayında 0,20cent fiyat bandından başlayan hareketin soluksuz bir şekilde şubat 2023 yılına 0,72cent fiyatlarını test etmiş geçen zaman zarfında kar satışları ve düzeltmeler ile 0,30cent kadar geri çekilmeler gerçekleşmiştir. Ancak aralık 2025 yılında toparlanma ve nakit girişi ile birlikte düzeltmenin tamamlandığını söyleye biliriz.

Sonuç itibari ile önümüzdeki haftalarda AFYON için yükselen trendin devamının geleceği yeni fiyat hareketlerinin hacimle birlikte endekse paralel olarak gerçekleşeceği öngörüsündeyim.

Bol Kazançlar dilerim.

XAUUSD (H2) – Liam Plan (28 Ocak)XAUUSD (H2) – Liam Planı (28 Ocak)

Yeni ATH, güçlü güvenli liman akışı | Trendi takip et, yalnızca FVG düzeltmelerinde alım yap

Kısa özet

Altın, küresel sermayenin son ABD politika kararları ile bağlantılı sürekli ekonomik ve jeopolitik belirsizlik ortasında güvenli liman varlıklarına yönelmesiyle yeni tüm zamanların en yüksek seviyelerini kaydetmeye devam ediyor. Ek destek, Fed bağımsızlığına ilişkin endişeler ve daha düşük ABD faizleri beklentilerinden geliyor ve reel getirileri sınırlı tutuyor.

Yükseliş arka planına rağmen, fiyat artık denge seviyesinin üzerinde uzanmış durumda. Güç takibi yapmak yerine, dengesizlik ve likidite bölgelerine doğru düzeltmeleri beklemek daha avantajlı.

➡️ Eğilim hala yükseliş, uygulama sabırlı kalmalı.

Mikro bağlam (neden altın talep görüyor ama dalgalı)

Devam eden jeopolitik belirsizlik, altın için yapısal talebi koruyor.

Faiz indirimleri beklentileri ve Fed otonomisine yönelik şüpheler, USD’nin uzun vadeli cazibesini zayıflatıyor.

USD teknik bir sıçrama yapmaya çalışıyor, ancak bu altının temel talebini etkilemedi.

➡️ Sonuç: makro, daha yüksek fiyatları destekliyor, ancak kısa vadeli hareketler muhtemelen dengesizlikleri yeniden dengelemek için dönecek.

Teknik görünüm (H2 – grafiğe dayalı)

Fiyat, birçok yükseliş BOS'un ardından temiz bir şekilde artış gösteriyor, yükselen bir yapıdan yararlanıyor ve premium'a doğru genişliyor.

Grafikten ana seviyeler:

✅ Temel genişleme / satış hedefi: 5280 – 5320 (2.618 fib genişlemesi)

✅ FVG / devam alım bölgesi: 5155 – 5170

✅ Yapı desteği: 5000 – 5050

✅ Trend geçersizliği (daha derin): 4950'nin altında

Mevcut fiyat hareketi, muhtemel bir yolun itme → düzeltme → devam şeklinde olabileceğini önermektedir, düz bir çizgi genişlemesi yerine.

Ticaret senaryoları (Liam tarzı: seviyeyi ticaret yap)

1️⃣ AL senaryoları (öncelik – trendin devamı)

A. FVG düzeltmesi ile AL (en temiz kurulum)

✅ Alım bölgesi: 5155 – 5170

Koşul: fiyat FVG'ye değiyor ve yükseliş tepkisi veriyor (geri alma / HL / M15–H1'de yer değiştirme)

SL (rehber): 5125'in altında veya tepki dipinin altında

TP1: son yüksek

TP2: 5280

TP3: momentum genişlerse 5320+

Mantık: Bu FVG, önceki alım likiditesi ve yapısıyla uyumlu — yüksek olasılıklı bir devam bölgesi.

B. Daha derin yapı desteği ile AL (yalnızca volatilite patlarsa)

✅ Alım bölgesi: 5000 – 5050

Koşul: likidite temizliği + güçlü red

TP: 5170 → 5280

Mantık: Bu trend içinde değer. Bu seviyenin kırılması durumunda premium üzerinde uzun pozisyonlara ilgi yok.

2️⃣ SAT senaryoları (ikincil – yalnızca tepki)

Genişlemede SAT (kısa vadeli / taktiksel yalnızca)

✅ Satış bölgesi: 5280 – 5320

Koşul: net red / düşük TF'de yükseklikleri tutmamada başarısızlık

TP: 5200 → 5170

Mantık: Genişleme bölgeleri kâr almak ve kısa vadeli ortalama döngüsü içindir, trend tersine çevirmek için değildir.

Ana notlar

Yeni ATH'ler FOMO'yu davet eder — o likidite olmaktan kaçının.

En iyi işlemler düzeltmelerden sonra gelir, ani mumlar sırasında değil.

Fed başlıkları çevresinde boyutu azaltın.

Planın nedir: 5155–5170 FVG düzeltmesini almayı mı yoksa tepkiyi azaltmak için 5280–5320'ye kadar beklemeyi mi tercih ediyorsun?

— Liam

Nasdaq100 ATH Yapacak mı ? 🔻GRAFİK ANALİZİ🔻

🇺🇸═──═ ✪ NASDAQ100 ✪ ═──═🇺🇸

Fiyatın 26.300,37 direnç seviyesine kadar yükselerek bu bölgeyi test ederek ATH yapması, ardından 26.181,79 direnç noktasına doğru geri çekilmesi olası görünüyor. ⚖️

Ancak fiyatın 26.300,37 direnç seviyesi üzerinde kalıcılık sağlaması durumunda tekrardan 26.500,00 direncini denemeye gidebilir.

📉 Öte yandan fiyat 26.181,79 destek seviyesinin altında bir kapanış gerçekleştirirse, satış baskısının artmasıyla birlikte sırasıyla 25.818,54 – 25.567,59 - 25.382,68 destek seviyelerine doğru geri çekilme yaşanabilir. 🔻

🕹️ Genel görünümde fiyat hareketi pozitif seyrini koruyor. Bu nedenle 26.181,79 direnç bölgesindeki fiyat tepkisi, kısa vadeli yön tayini açısından kritik önem taşıyor.

#NASDAQ #TradingView #TeknikAnaliz #endeks #PiyasaAnalizi #hisse

SURGY Trend Oluşumu ve BekelntilerPrtfoye ekleyeceğimiz bir başka hisse SURGY an itibari ile fiyatı 48,80TL hissenin 2023 aralıkta 49TL fiyat bandından işlemlere başladığını 2026 yılı ocak ayında ise 43TL fiyat bandında düzeltmenin tamamlandığını görüyoruz. Teknik görünüm yükseliş kanal bandı içerisinde hareketlerin gerçekleştiğini düzeltmenin bittiğini görüyoruz. Hacimde kademeli olarak artışlar son iki haftadır gerçekleşirken inakatörlerdeki sinyal yönlerinin yukarı yönlü (pozitif) eğilim gösterdiğini görüyoruz. Sonuç olarak orta ve uzun vade için SURGY yatırım yapıla bilinir seviyelerde diyebiliriz.

Bol kazançlar dilerim.

ALTIN (GOLD) – 4STamam Murat 👍

Görsele bakarak net, yayınlanabilir bir “fikir yayını” metni bırakıyorum. TradingView’e birebir uyacak formatta, senaryolu ve senin YAY mantığına sadık:

📌 ALTIN (GOLD) – 4S

YAY Yapısı İçinde İvmeli Ana Trend Devam Senaryosu

Fiyat, uzun süredir içinde hareket ettiği ana yükseliş yayı içerisinde kalmaya devam ediyor. Son yükseliş dalgası, ara düzeltmelere rağmen üst banda doğru ivmesini koruyor. Mevcut yapı, düz bir kanal değil; katmanlı ve hızlanan bir YAY hareketi sunuyor.

🔍 Yapısal Okuma

Sarı üst yay: Uzun vadeli ana ivme bandı

Mavi yay: Orta vadeli hızlanma yayı

Beyaz ince yaylar: Kısa vadeli momentum ve ara duraklar

Gri alan: Fiyatın genişleme ihtimali olan doğal hareket sahası

Fiyat şu an mavi hızlanma yayı içinde ilerliyor. Bu yapı bozulmadığı sürece geri çekilmeler düzeltme niteliğinde kalır.

🎯 Senaryo 1 – Ana Senaryo (Öncelikli)

Fiyat mavi yay içinde kaldığı sürece

6.050 – 6.200 bölgesi üzerinde tutunma devam ederse

Hedef:

7.200 – 7.650 (ilk genişleme alanı)

Devamında üst sarı yay temas ihtimali

Bu senaryo, YAY sistemine göre “ivmeli devam” senaryosudur.

⚠️ Senaryo 2 – Kontrollü Düzeltme

Mavi yay altı kısa süreli ihlal edilirse

Fiyat gri alan içinde kalmak şartıyla

5.250 – 5.100 bandı doğal toparlanma bölgesi olur

Bu senaryo trend bozmaz, sadece nefes alma anlamı taşır.

⛔ Senaryo 3 – Yapı Bozulumu (Düşük Olasılık)

Gri alanın da altına sarkma olursa

YAY yapısı yeniden çizilmek zorunda kalır

Bu aşamada trend yorumu askıya alınır

🧠 YAY Notu

Bu grafik, düz çizgilerle değil eğrisel zaman–fiyat ilişkisiyle okunmuştur.

YAY’lar destek/direnç değil, fiyatın doğal akış izidir.

İstersen:

🔹 45 dk’lık emtia etkileriyle desteklenmiş versiyonunu

🔹 Ya da YAY 1–2–3 ayrımıyla ders anlatır gibi bir yayın metnini

🔹 Veya seslendirmeye uygun kısa-video senaryosunu

hemen bir üst seviyeye taşıyalım.

“Bir tık daha keskin yap” de yeter 😌📈

XU100-XBANK-XU030 // Borsamızda yükseliş için XBANK 406 usd üzeri XU030 325 usd üzeri kapanışlar görmemiz şart.Belirttiğim seviyenin üzerinde kapanışlar göremezsek düzeltme gelebilir.

Paylaşım yaptığımda size email gelmiyorsa sırasıyla profil ayarları-bildirimler-takip ettiğiniz yazarlar altında bulunan eposta seçeneklerinin seçili olmasına dikkat edin.

ÖNEMLİ NOT :

-İşlemlerinizde kar ne kadar önemli ise STOP noktanız da o kadar önemlidir mutlaka STOP kullanın.

-Burada analizini paylaştığım hiçbir hissenin , alım-satımını şahsen yapmıyorum. Bu hisseyi veya başka bir hisseyi , benim aldığımı düşünerek alım yapmayınız.

-Sizlerden rica ederim eğitim amaçlı paylaştığım grafiklerde nereden alınıp nereden satılmasını sormayınız bu işlem yatırım danışmanlığına girer ve bu işi yetkili insanlar yapıyor.Ben yatırım danışmanı değilim.

-Bu analiz tamamen benim öngörüm eğitim çalışmasıdır amacım Teknik analize başlamış yada başlayacak olanlara yol göstermek.Böyle olacak diye bir kaide yoktur. Sonucunda oluşabilecek zararlardan kesinlikle sorumlu değilim. Kendi kararınızı kendiniz veriniz. Saygılarımlarımla.

Altın ATH’de FOMC Öncesi Ne Olacak?FOMC Öncesi Altın ATH’de — Sert Bir Silkelenme mi, Yoksa Doğrudan Kırılım mı?

🧭 Makro Görünüm

Donald Trump sert tutumunu sürdürüyor, Orta Doğu’daki askeri varlığı artırıyor → jeopolitik riskler yüksek kalmaya devam ediyor.

Bu akşam piyasanın ana odağı: Federal Reserve

Siyasi baskılar ve Fed’in bağımsızlığına dair soru işaretleri.

DXY zayıflamaya devam ediyor, 2020–2022 dönemine ait önemli tarihsel destekleri test ediyor → altın için destekleyici.

👉 Sonuç: Jeopolitik riskler ve zayıf USD yükseliş yönünü belirliyor, kısa vadeli oynaklığı ise Fed belirliyor.

📊 Gün İçi Takip Edilecek Bant

Üst bant: 5,280 – 5,305

Alt bant: 5,190 – 5,160

→ Fed kararı öncesinde yatay seyir ve likidite toplama olasılığı yüksek.

🟢 Destek

5,220–5,225 | 5,150–5,165 | 5,080–5,085 | 5,050–5,060

🔴 Direnç

5,280–5,294 | 5,300 | 5,315 | 5,380–5,385

⚠️ Strateji Notları

Bant içinde sahte hareketler / stop avları görülebilir.

Onay olmadan yüksekten kovalamaktan veya tepe yakalamaya çalışmaktan kaçının.

Kilit seviyelerde fiyat tepkisine odaklanın ve disiplinli kalın.

Özet: Altın temel olarak güçlü kalmaya devam ediyor; ancak bugün asıl önemli olan 5,160–5,305 bandındaki fiyat tepkisi.

Sabırlı olun — onayı bekleyin — tepkiye göre işlem yapın.

XAUUSD – Yükselen Kanalda Destekten Tepki (M15)Kritik destek bölgesi

Ana destek: 5.219 – 5.225

Fiyat bu bölgenin üzerinde kaldığı sürece, alış yönlü beklenti korunur.

🎯 İşlem senaryosu (BUY)

Giriş: 5.219 civarı

Take Profit: 5.260 – 5.288

Stop Loss: 5.205 altı (destek + kanal kırılımı)

📌 Risk/Ödül oranı olumlu.

⚠️ Alternatif senaryo

5.205 altında net kapanış, yükseliş senaryosunu geçersiz kılar.

Olası geri çekilme hedefleri:

5.180

veya önceki yapının alt bölgesi.

XAUUSD (Altın) – 45 Dakikalık Grafik: Değer Alanının Üzerinde GüTrend:

Altın net bir yükseliş trendi içinde hareket ediyor. Daha yüksek zirveler ve daha yüksek dipler oluşmuş durumda. 28 Ocak’ta görülen güçlü yükseliş ivmesi, alıcıların piyasayı kontrol ettiğini gösteriyor.

Piyasa Yapısı:

Önceki yatay/konsolidasyon bölgeleri (Value Area) yukarı yönlü kırıldı ve sonrasında destek olarak kabul edildi.

Son hareket impulsif, bu da kurumsal alım ilgisine işaret ediyor.

Hacim Profili (Volume Profile):

Yüksek hacimli bölgeler (HVN) olan 5.080–5.120 aralığı daha önce dirençti, şimdi destek olarak çalışıyor.

Fiyat Point of Control (POC) seviyesinin üzerinde, bu da yükseliş yönlü kontrolü doğruluyor.

Mevcut fiyatın üzerinde düşük hacim → price discovery (fiyat keşfi) süreci.

Önemli Seviyeler:

Direnç: 5.270 – 5.300 (son zirveler / psikolojik bölge)

Yakın Destek: 5.120 – 5.100 (önceki value area üst bandı)

Ana Destek: 5.020 – 4.980 (range dibi / talep bölgesi)

Piyasa Bias’ı:

Fiyat 5.100 üzerinde kaldığı sürece yükseliş yönlü.

Önceki value area bölgelerine yapılacak geri çekilmeler alım fırsatı sunabilir.

Trading Fikri:

Fiyatı kovalamak yerine buy the dip stratejileri tercih edilmeli.

5.100 altına hacimli bir kırılım, daha derin bir düzeltme için ilk uyarı sinyali olacaktır.