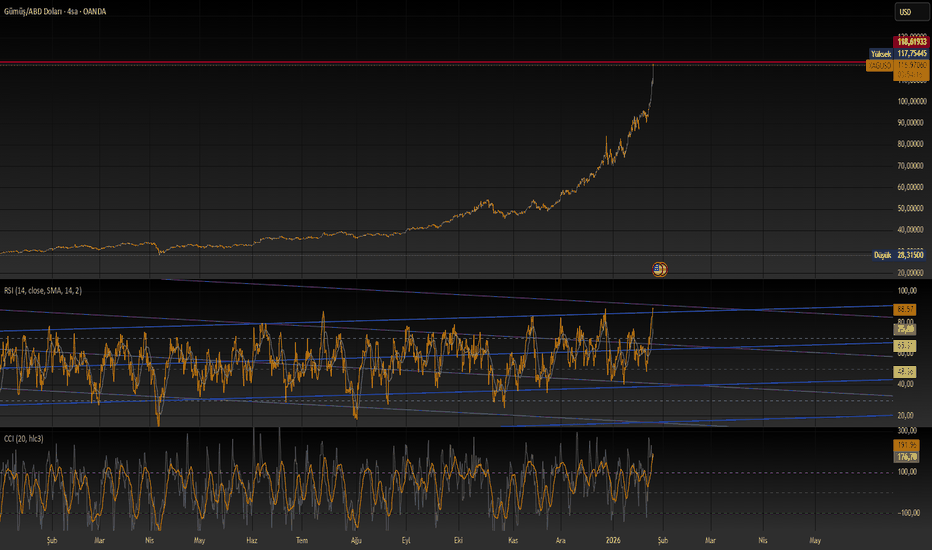

Daha önce yayınlanmış yüksek zaman dilimli grafiğin günceli 4 HDaha önce büyük zaman diliminde

belirlenmiş olan Tp noktasına istekli bir yükseliş görünüyor.140$ ile 160 $

bölgesinden düzeltme bekliyorum bu

bölgenin fiyatı tutabileceğini

düşünüyorum.düşük zaman diliminde isebeyaz yükselen trendin destek olarak çalışacağını düşünüyorum.rakam vermek gerekirse 101$ ile 92$ arasında fiyatın destek bulacağını .bu bölgelere kadar geri çekilmeleri fiyat üzerinde sağlıklı bir etki yaratacaktır.işin temel analiz kısmını ise gözarda etmemek gerekir. #xag

#silver # gümüş

Trend Analizi

BRKO Harmonik Bat Formasyonu Egitim Calismasi Olup Asla YTDBat Formasyonu: Daha Derin Düzeltme Hareketleri

Bat formasyonu, Gartley formasyonuna benzer, ancak daha derin düzeltme hareketleri içerir. Bu formasyon, fiyatların genellikle Fibonacci %88.6 seviyesine kadar geri çekileceğini öngörür. Bat formasyonu, piyasalarda derin bir düzeltmenin ardından güçlü bir dönüş hareketi yaşanacağı sinyalini verir. Yine beş noktalı (XABCD) bir yapıya sahiptir ve D noktası yatırımcılar için alım-satım fırsatı sunar.

Bat formasyonunun en önemli özelliği, daha derin bir düzeltme içermesidir. Bu nedenle, yatırımcılar bu formasyonu doğru bir şekilde tanımlayarak büyük fiyat hareketlerinden faydalanabilirler. Bat formasyonu, özellikle volatil piyasalarda, fiyatların hızlı bir şekilde geri çekilip ardından keskin bir şekilde toparlanacağı durumlarda etkili olabilir.

Bitcoin İçin Alım FırsatıDüşüş Trendine devam eden Bitcoinin Likidite ve C Düzeltme ayağı için Yukarı çıkması gerektiğini düşünüyorum.YTD

NOTLAR:

-İşlemlerimiz işlem alanında gerçekleşecek sinyal ile yapılmaktadır. Yani ya mum formasyonu sinyali ya da fiyat hareketinin kırılımı şeklinde sinyal oluştuktan sonra alınmaktadır.

- Analizler sizlere sinyal sağlama amacı taşımamaktadır.

-Analizi beğenerek ,takip ederseniz sevinirim.

Saygılarımla...

Altın, Geleneksel Mantığın Üç Temelini AştıAltın, Geleneksel Mantığın Üç Temelini Aştı

Altın fiyatlarındaki mevcut güçlü performans, güvenli liman veya enflasyondan korunma gibi geleneksel mantığı aşarak, küresel para ve kredi sisteminin "yeniden fiyatlandırılmasına" dönüştü.

Aşağıda, yalnızca kişisel görüşlerimi temsil eden, son altın fiyat hareketlerine ilişkin makroekonomik analizim yer almaktadır.

Mevcut varlıklarımız yaklaşık 5080 dolar civarındadır.

Zarar durdurma seviyesi 5050 dolar civarında belirlenmiştir.

Kısa vadeli gün içi hedef fiyatımız: 5150-5200 dolar aralığı.

Temel gün içi işlem stratejimiz: Altın fiyatı 5050-5060 doların üzerinde kaldığı sürece, süresiz veya kısa vadeli olabilecek tutma süreleriyle, düşüşlerde alım stratejisi uygulayacağız. Genel stratejiyi işlem ritmine göre ayarlayacağız.

Her zaman olduğu gibi, işlem stratejilerimiz kanalımızda gerçek zamanlı olarak yayınlanacaktır. Sürekli olarak yüksek olasılıklı işlem sinyalleri sunan ücretsiz gelişmiş sinyal kanalımızı sunmaya devam edeceğiz. İlginiz ve katılımınız için teşekkür ederim. Herhangi bir sorunuz varsa lütfen mesaj bırakın, hepsini tek tek cevaplayacağım.

Makroekonomik Analiz:

1. Yapısal Dolarsızlaşma ve Kredi Yeniden Yapılandırması

Birçok merkez bankası, rezerv risklerini çeşitlendirmek için büyük miktarda altın almaya devam ediyor. Bu fiyattan bağımsız talep, altın fiyatları için sağlam bir destek sağlıyor. ABD dolarının güvenilirliği ve ABD mali politikası hakkındaki piyasa endişeleri, altını "güvenli liman varlığı"ndan "egemen olmayan kredi varlığı"na dönüştürdü.

2. Jeopolitik ve Politika Belirsizliği. ABD seçim yılındaki politika oynaklığı, Trump yönetiminin gümrük tarifesi politikaları ve jeopolitik duruşlar (Venezuela ve Grönland'a karşı eylemler gibi) küresel belirsizliği daha da artırdı. Özellikle İran ile son jeopolitik gerilimler de güvenli liman talebini canlandırdı.

3. Merkez Bankaları ve Sermaye Tarafından "Yoğun Ticaret".

Dünya genelindeki büyük merkez bankaları, birkaç aydır (ayda yaklaşık 60 ton) altın alımında net alıcı konumundalar. Aynı zamanda, özel yatırımcılar (ETF'ler ve kurumsal yatırımcılar gibi) da altın varlıklarını önemli ölçüde artırdılar. Bu faktörler birleşerek altın fiyatlarını yukarı çeken olumlu bir döngü oluşturuyor. Yükselen altın fiyatları, trendi takip eden fonları daha fazla çekerek kendi kendini güçlendiren bir yukarı yönlü döngü yaratıyor.

Grafikte gösterildiği gibi: Teknik Analiz

Anahtar Direnç ve Destek Seviyeleri Analizi

Temel Direnç Bölgesi: 5400 - 6000 $

Birçok kurum, 5400 $'ın bir sonraki önemli hedef olduğuna inanıyor.

Daha iyimser tahminler (Bank of America ve Jefferies gibi) tarihi bir boğa piyasası döngüsünün tekrarlanması durumunda altın fiyatlarının 2026 yılına kadar 6000 dolar hatta 6600 doları zorlayabileceğini öne sürüyor.

Temel Destek Bölgesi: 5000 - 4850 dolar

Son zamanlarda kırılan 5000-5100 dolarlık psikolojik seviye, hem boğalar hem de ayılar için önemli bir destek bölgesi haline geldi.

Altın fiyatlarında derin bir düzeltme yaşanırsa, 4850 doların (önceki zirve) daha güçlü bir destek seviyesi olacağına inanıyorum.

Teknik düzeltmelerin yanı sıra, düşük olasılıklı, yüksek etkili olaylara da dikkat etmeliyiz.

Potansiyel Kara Kuğu Olayları:

1: İran krizi tarafından tetiklenen büyük ölçekli bir petrol arz şoku.

Petrol fiyatlarındaki bir artış, stagflasyon (yüksek enflasyon + ekonomik durgunluk) paniğine yol açabilir ve altın, nihai güvenli liman varlığı ve enflasyon koruma aracı olarak, gözde bir emtia haline gelebilir.

Eğer bu gerçekleşirse, önemli bir alım fırsatı olarak görülmelidir, ancak çeşitli varlıklarda ilk başta yaygın bir düşüşün likidite şokuna yol açabileceğini unutmamak önemlidir.

2: Rusya ve NATO arasındaki çatışmanın tırmanması.

Bu, küresel jeopolitik manzarayı bozacak ve aşırı riskten kaçınma, altın fiyatlarını hızla yukarı çekecektir. Bu da önemli bir alım fırsatıdır, ancak piyasa oynaklığı aşırı ve tahmin edilemez hale gelecek, bu da son derece sıkı pozisyon yönetimi ve stop-loss stratejileri gerektirecektir.

3: Çin'in teknoloji sektöründe büyük bir atılım.

Bu, ABD teknoloji hisselerinde düşüşe yol açarak küresel piyasa kargaşasına neden olabilir. Kısa vadede, likidite sıkıntısı (yatırımcıların nakit çıkışı için tüm varlıklarını satması) altın fiyatları üzerinde baskı oluşturabilir; ancak orta ve uzun vadede, bu, doların etkisinin azalması ve varlık çeşitlendirmesinin mantığını güçlendirecek ve bu da altın için faydalı olacaktır.

PALADYUM - 24.01.2026Merhaba,

Kapanan günlük son mum ile Yükseliş formasyonu ALIŞ sinyali üretti. Formasyonun hedefi 2197...

Eğer, grafikte kesik çizgi ile görülen 2129 üzerinde günlük mum kapanışı olursa, bu kez de bir başka Yükseliş formasyonu ALIŞ sinyali üretecektir. Muhtemel hedefler grafikte belirtilmiştir...

Türk Hava Yolları (THYAO) teknik görünümünde ana yapı korunuyor.Fiyat, orta vadeli yükselen kanal içerisinde hareketini sürdürüyor.

Son yükseliş sonrası 299 – 300 bandında kısa vadeli bir dengeleme süreci izleniyor.

🔍 Kritik Seviyeler:

Önemli Ara Direnç: 310 TL

Bu seviye, kanal orta bandı ve önceki fiyat tepkilerinin kesiştiği alan.

310 üzerinde kalıcılık sağlanması durumunda, yukarı yönlü hareketin yeniden ivme kazanması beklenebilir.

Üst Bant – Ana Hedef Bölgesi: 330 TL

Kanalın üst bandına denk gelen bu bölge, trendin gücünü test edeceği ana alan konumunda.

Ana Destek: 285 TL

285 seviyesi, yükselen yapının korunması açısından kritik.

Bu bölge üzerinde kalındığı sürece geri çekilmeler teknik düzeltme olarak değerlendirilebilir.

Alt Destek: 250 TL

285 altında kalıcılık oluşması durumunda, daha geniş bir düzeltme alanı gündeme gelebilir.

📊 İndikatör Tarafı:

BBW göstergesi, son yükselişle birlikte genişleme sonrası yeniden sıkışma sürecine girmiş durumda.

Bu görünüm, yeni yönlü hareket öncesi fiyatın karar aşamasında olduğunu gösteriyor.

Özetle:

• Trend yapısı bozulmuş değil

• 285 TL ana eşik

• 310 TL üzeri güçlenme alanı

• 330 TL kanal üst hedef bölgesi

Fiyatın bu seviyelerde vereceği tepkiler, önümüzdeki yön açısından belirleyici olacaktır.

🛑 Bu çalışma yatırım tavsiyesi değildir. Kişisel teknik analiz değerlendirmesidir.

MIA Teknoloji Anonim Sirketi 1D Teknik analizMIATK günlük grafiğinde fiyat bugün %8,4 yükselişle 38,18₺'ye tırmandı ve güçlü bir boğa mumuyla kısa vadeli trendi yukarı çevirdi. Ancak bu yükseliş, önemli dirençlere çarpıyor—boğa tuzağı riski masada, yani yatırımcılar için fırsat kadar tehlike de var.

🚦 Kritik Dirençte Güçlü Dönüş

Fiyat, 20 ve 50 günlük hareketli ortalamaların (37,34₺ ve 36,90₺) üzerine çıkarak kısa ve orta vadeli yükseliş sinyali verdi. Bugünkü hacim patlaması (46,06 milyon) ve "Boğa Yutan Mum" formasyonu, alış baskısının kısa vadede güçlü olduğunu gösteriyor.

Ama işin rengi burada değişiyor: SuperTrend göstergesi (38,26₺) ve Ichimoku Bulutu (37,14-37,98₺) bölgesinde fiyat hâlâ önemli bir dirençle mücadele ediyor. Üstelik, Eylül 2025'ten gelen düşen tepe yapısı hâlâ geçerli yani uzun vadede aşağı yönlü risk devam ediyor.

🎯 Senaryo Masası:

Fırsat ve Tuzak Senaryo

Giriş Noktası Stop Hedef(ler)

Muhafazakâr Uzun 37,40₺

(geri çekilme) 35,30₺ 40,70₺ / 42,00₺ / 44,50₺

Orta Sabırlı yatırımcı

Neden işe yarayabilir: 20 günlük ortalama ve hacim desteğiyle güçlü dönüş, ancak yalnızca dirençler (38,26₺ üzeri) kırılırsa.

Önemli risk: Dirençte başarısız olursa "boğa tuzağı" oluşabilir ve fiyat hızla geri çekilebilir.

Geçersiz kılma seviyesi: 35,30₺ altında günlük kapanış, boğa senaryosunu iptal eder.

Yönetim: İlk hedefe ulaşınca stop'u maliyete çekmek ve kârı kademeli korumak.

📉 Nötr Bölge ve Dikkat Edilmesi Gerekenler

38,00-39,00₺ aralığı "işlem yapılmaması gereken" bölge çünkü risk/ödül oranı zayıf—burada aceleyle alınan pozisyonlar zarar riski taşıyor. Net bir pozisyon almak için ya 40,70₺ üzeri güçlü bir kırılım ya da 37,00₺ altı net bir satış sinyali beklenmeli.

🧭 Eğitim: Boğa Tuzağı Nedir?

"Boğa tuzağı", güçlü bir yükseliş sinyaliyle yatırımcıların alışa koştuğu, ancak fiyatın ana dirençleri aşamayıp hızla geri döndüğü durumlardır. Bugün oluşan boğa yutan mum, hacimle destekleniyor—ama esas sınav önümüzdeki günlerde dirençlerin kırılıp kırılmayacağı olacak.

🌐 Piyasa Özeti ve Sonuç

Kısa vadede güçlü alış baskısı var, fakat ana dirençlerde kâr satışları ya da ters dönüş riski yüksek.

Yüksek hacim ve teknik göstergeler umut verse de, net bir trend başlamadan büyük pozisyon almak riskli.

Sabırlı yatırımcılar için 37,40₺ civarı geri çekilmeler fırsat; erken giriş yapanlar için ise stop-loss kritik.

Bir ders: Yalnızca güçlü teknik kırılımlar kalıcı trend başlatır hacim ve fiyat birlikte onay vermediği sürece, ani yükselişlere kapılmak boğa tuzağına yakalanmak anlamına gelebilir.

Bu içerik yalnızca bilgilendirme amaçlıdır, yatırım tavsiyesi değildir.

EKGYO Uzun Vadede İstikrarlı 1 Temmuzda 18TL fiyat bandından grafiğini paylaştığımız EKGYO an itibari ile 23,74TL fiyat bandından işlem görmeye devam etmektedir. EKGYO için orta ve uzun vade yatırımcılarına önermiş olduğumuz günden beri fiyat performans açısından %32 bir yüzdesel getiri kaydettiğini ve hisse başına net olarak 5,74TL net kar kazandırdığını görüyoruz. Beklentiler doğrultusunda faiz indirimlerinin gündeme gelmesi EKGYO ve diğer GYO hisselerinde pozitif etki etse de haftalıkta her ne kadar güçlü duruşunu sürdüren EKGYO aylık periyotta henüz gerçek bir trend oluşumu içerisine girmeye çalıştığını görüyoruz.

Teknik olarak incelediğimizde orta ve uzun vade de halen yatırım yapıla bilinir USD bazında çok ucuz kaldığını söyleye biliriz. Grafikte formasyon olarak çanak gözlemlendiğini ve formasyon hedefinin 0,90 cent ve 1 dolar fiyat bandında gerçekleşeceği kanaatindeyim.

Keyifli harcamalar dilerim.

TCELL Degerlendirmeler ve BeklentilerBugün portföye ekleyeceğimiz bir başka hisse TCELL (Turkcell) An itibari ile fiyatı 114TL hisseyi teknik açıdan incelediğimizde son iki haftadır düzeltmenin tamamlandığını görüyoruz kademeli alışların geldiğini ve momentumda yükselen fiyat hareketliliklerine endekse paralel fiyat hareketliliklerinin gerçekleştiğini an itibari ile 3,333M TL ciddi bir hacmin gerçekleştiği TCELL için önümüzdeki günlerde yükselişlerin devamının geleceği kanaatindeyim.

Haftalık periyotta yükselişlerin devamının geldiğini aylık olarak incelediğimizde ise toparlanmanın gerçekleştiği görüyoruz.

Sonuç itibari ile TCELL için orta ve uzun vadede yatırım yapıla bilinir seviyelerde olduğunu söyleye biliriz. USD bazlı grafiğe baktığımızda 3,38$ çanak formasyon hedefinin akabinde düzletmenin gerçekleşeceği ve grafik hedefine fiyat hareketliliklerin geleceği öngörüsündeyim.

Bol kazançlar dilerim.

AYCES 10 Günde Hisse Başına Net 65TL Kazandırdı Fark %15,5016 Ocak Tarihinde 420TL fiyat bandında pörtföye eklediğimiz AYCES an itibari ile 485TL fiyat bandından işlem görmeye devam etmektedir. Teknik olarak bir önceki grafikte belirtmiş olduğum gibi yükselen trendin devamının geldiğini 66Milyon TL işlem hacminin gerçekleştiğini görüyoruz. RSI Alım bölgesine doğru sinyal oluştururken düzeltmenin tamamlandığını belirttiğimiz grafikte yükselişlerin devamının geleceği kanaatindeyim.

Keyifli harcamalar dilerim.

AXS 9 Günde %104 Kazandırdı17 Ocak tarihinde 1,20$ fiyat bandından portföye eklediğimiz ve grafiğini paylaştığımız AXS an itibari ile 2,40$ fiyat bandında hareket etmektedir. Geçen 9 gün zaman zarfında grafikte de belirtmiş olduğumuz gibi kısa da sert hareketlerin geldiğini ve hacmin artığını görüyoruz. Geçen 9 gün zarfında AXS yatırımcısına hisse başına 1.25$ net kar yüzdesel olarak ise %104 yükseliş farkı kaydetmiştir.

Teknik olarak baktığımızda AXS için uzun bir yolun başlangıcında olduğunu soyleye biliriz haftalık olarak güçlü trendin devam ettiğini aylık olarak trend oluşumu içerisine yükselen hacimle girmeye ve gerçek bir trend oluşturmaya çalıştığını grafikte belirtmiş olduğumuz hedefleri test ettiğini görüyoruz. Orta ve uzun vade için önermiş olduğumuz AXS için kısa sürede %100 üzerinde getiri kaydettiği için diğer hisse ve kriptolar gibi takip listemizden çıkarıyoruz.

Keyifli harcamalar dilerim.

Geçen Süre: Sadece 9 gün.

Alış Fiyatı: 1,20 USD

Güncel Fiyat: 2,45 USD

Birim Başına Net Kar: 1,25 USD

Toplam Yüzde Kazanç: %104,17

BTC Analizi – Düşüş Trendi Kontrolü Ele Geçirmeye Devam EdiyorBitcoin, fiyatın alçalan bir kanal içinde hareket etmesiyle net bir düşüş yapısını korumaya devam ediyor.

Fiyat, EMA'nın altında olup, satış momentumunun baskın olduğunu gösteriyor.

Önceki geri çekilme bölgesi başarısız oldu ve şimdi sürekli olarak toparlanma girişimlerine baskı uygulayan bir arz bölgesi olarak hareket ediyor.

Temel senaryoda, BTC reddedilen arz bölgesini geri kazanamazsa, düşüş trendi devam edebilir ve potansiyel olarak daha düşük seviyelere kadar uzanabilir.

Kısa vadeli yükselişler, ağırlıklı olarak düşüş trendi bağlamında teknik tepkiler olarak görülüyor.

👉 Bu bölgedeki BTC hakkındaki görüşünüz nedir? Katılıyor musunuz, katılmıyor musunuz?

Fenerbahçe maç bekliyorFenerbahçe hissesi, son beraberliğin ardından düşüşe geçti ve şu anda onay bölgesinin altında hareket ediyor. Eğer 3.41 desteği aşağı yönlü kırılırsa, hissede düşüşün 3.11 seviyelerine kadar sürmesi teknik olarak mümkün görünüyor.

Hareketlerini genel olarak maç sonuçlarına göre şekillendiren hissede, olası güçlü bir galibiyet durumunda ise yeniden onay bölgesine doğru bir toparlanma görebiliriz. Şu aşamada yön açısından 3.41 seviyesi kritik olmaya devam ediyor.