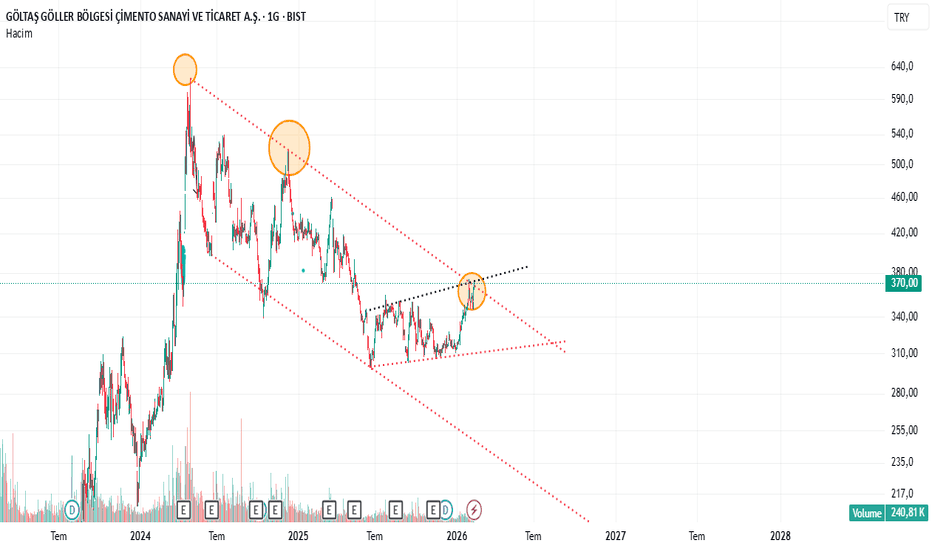

Topluluk fikirleri

viop30 sell sell işlem yönü

burada anlatılanlar sadece ideal bir model olup , gerçek hayatta bu kadar basite indirgenmiş ve modele tam anlamıyla uyum

sağlayan borsalar maalesef olmadığından

bahsedilen konuya kendinizi kaptırmamanız ve her şeyi tek yönden görmemeniz tavsiye olunur.

-- Yasal Bilgilendirme : Burada görmüş olduğunuz grafik, kendi teknik temel bilgimle analiz edilmiş olup YATIRIM TAVSİYESİ İÇERMEZ --

-- Bu hisseyi değerlendirmeniz sonucunda oluşabilecek zararlar kendi sorumluluğunuzdadır. Bu analizi görüp değerlendirmeniz sonucunda bu bilgilendirmeyi okumuş ve kabul etmiş sayılırsınız. --

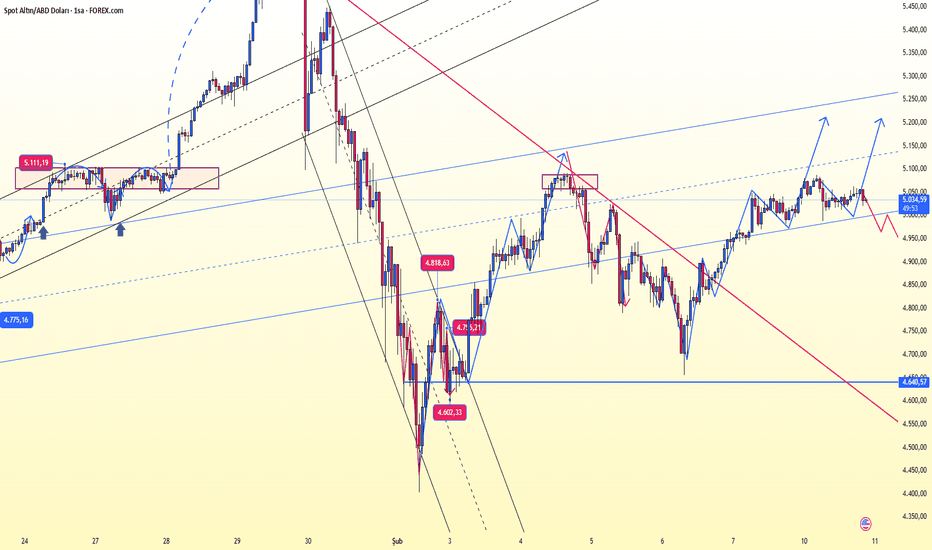

Altın Teknik Analizi: Boğa-Ayı Savaşı Yoğunlaşıyor, Ana Destek vAltın Teknik Analizi: Boğa-Ayı Savaşı Yoğunlaşıyor, Ana Destek ve Direnç Noktalarına Odaklanın

📅 Temel Analiz

Salı günü (10 Şubat) Asya ve Avrupa seanslarında spot altın dalgalandı ve zirvelerinden geri çekildi, şu anda ons başına yaklaşık 5035 dolar civarında işlem görüyor ve günlük yaklaşık %0,4'lük bir düşüş kaydetti. Altın fiyatları iki günlük yükseliş serisini sonlandırmış olsa da, büyük ölçekli bir satış dalgası olmadan 5000 dolarlık psikolojik seviyenin yakınında direnç gösterdi.

🔍 Altın Fiyatlarını Etkileyen Ana Faktörler:

🐦 Gelişen Risk Algısı: Japonya'daki erken seçimlerin sonuçlanması ve Orta Doğu'daki gerilimlerin azalmasına dair işaretler, güvenli liman talebini zayıflattı.

💵 ABD Doları Üzerindeki Baskı: Piyasanın, Federal Rezerv'in 2026 yılında en az iki kez faiz indirimi yapabileceği beklentisi, ABD dolar endeksini bir haftanın en düşük seviyesine (yaklaşık 96,79) itti ve faizsiz bir varlık olan altına destek sağladı.

📊 Veriler Öncesinde Dikkatli Olun: Piyasa, Çarşamba günü açıklanacak ABD tarım dışı istihdam raporunu ve Cuma günü açıklanacak TÜFE enflasyon verilerini bekliyor; yatırımcılar agresif bahislerden kaçınıyor.

📈 Derinlemesine Teknik Analiz

Günlük Grafik Yapısı

Altın dün daha yüksek açılış yaptı ve dalgalanmanın ardından tekrar yükselerek 5086 dolara ulaştı ve 10 günlük hareketli ortalamanın üzerinde pozitif kapanış yaptı. Mevcut toparlanma esas olarak üç faktörden kaynaklanıyor:

Geçen Cuma günkü pozitif mumdan gelen yukarı yönlü ivmenin devam etmesi;

Güvenli liman talebinin tamamen azalmamış olması;

Daha zayıf bir doların ek ivme sağlaması.

⚠️ Ancak, pozitif mumun sınırlı boyutu ve seans boyunca görülen zayıflık işaretleri, mevcut yükselişin hala aşırı satış koşullarından bir toparlanma olduğunu ve orta vadeli düzeltme trendini henüz tersine çevirmediğini gösteriyor.

Önemli Fiyat Seviyeleri

🛑 Güçlü Direnç: 5090-5100 (Dünün en yüksek seviyesi ve önceki direnç)

⬆️ Kısa Vadeli Direnç: 5090-5140

✅ Destek Alanları:

5010 (10 günlük hareketli ortalamaya yakın)

4980-4930 (Birden fazla hareketli ortalama ve psikolojik seviye)

4960, 4920 (Geri çekilmelerde önemli destek seviyeleri)

🎯 İşlem Stratejisi

Bugünkü strateji: Öncelikle düşüşlerde alım, ikinci olarak yükselişlerde satış.

Fiyat 5090-5100 seviyelerine geri döner ve dirençle karşılaşırsa, 5000-4980 seviyelerini hedefleyerek küçük bir kısa pozisyon açılabilir.

Fiyat 4980-4930 bölgesine geri çekilir ve istikrar kazanırsa, 5050-5080 seviyelerini hedefleyerek kademeli olarak uzun pozisyonlar açılabilir.

Dün önerilen 5065-5070 seviyelerindeki kısa pozisyonlar tutulabilir. 5000-4970 bölgesindeki destek seviyesine dikkat edin; bu seviyenin altına inilmesi daha fazla düşüş potansiyeli yaratacaktır.

💬 Etkileşimli Tartışma

Düşüncelerinizi yorumlarda paylaşın!

Daha fazla gerçek zamanlı altın stratejisi ve derinlemesine analiz için beni takip edin!

🔔 Hatırlatma: Tarım dışı istihdam ve enflasyon verileri yaklaşırken, piyasa oynaklığı artabilir. Hafif pozisyonlarla ve sıkı risk yönetimiyle işlem yapmanızı öneririz!

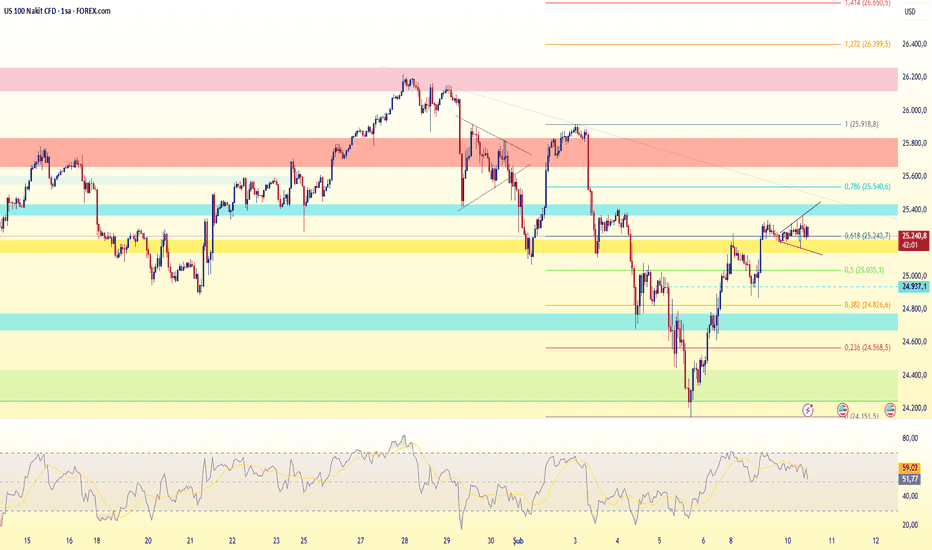

nas100Endeks Analizi

- 25435 – 25135 bölgeleri: Son fiyat hareketlerine göre renkler güncellenmiştir.

- 25400 seviyesi (mavi bölge): Bu direnç geçilemediği sürece,

- 25135 seviyesi (sarı bölge): Destek gücü giderek zayıflayacaktır.

Sarı bölgenin altında ise:

- 24937 – 24776 seviyeleri: Test edilmeye açık hale gelecektir.

AVAXUSDTMaliyetlenmek için daha iyi bir bölge olamaz şuanda lakin piyasa belirsizliği insanın elini al tuşuna götürmüyor. Bu bölgede geçmişte yaptığı hareketler ortada az daha yataya sarar ise haziran ayına kadar ortalama maliyet oluşturulabilir aslında izlemek lazım trendi stop olarak ele almak gerek belki altına tuzak atabilir ama tuzağın boyutunu ölçmek imkansız.YTD

45 Dakikalık Grafik Analizi: Destek savunuldu → range genişleme

Piyasa Yapısı

Fiyat daha önce sert bir şekilde ana destek/talep bölgesine (~4.650–4.720) düştü.

Bu bölge net şekilde savunuldu (güçlü reddiye + momentum değişimi) ve kademeli bir toparlanma / yuvarlak düzeltme başladı.

7–10 Şubat arasında fiyat, ara talep bölgesinin (~5.000–5.020) üzerinde konsolide oluyor; bu tipik bir taban oluşturma davranışı.

Önemli Seviyeler

Ana Destek (alt mavi bölge): ~4.650–4.720

→ Güçlü kurumsal talep, birden fazla kez doğrulandı.

Mevcut Giriş Bölgesi (mavi kutu): ~5.000–5.020

→ Eski direnç, şimdi destek + yatay seyir.

Ana Direnç (gri bölge): ~5.180–5.220

→ Arz bölgesi / önceki dağıtım alanı.

Trade Mantığı

Piyasa, daha yüksek dip (higher low) ve direnç altında sıkışma gösteriyor.

Fiyat giriş bölgesini korur ve yükseliş teyidi verirse (güçlü kapanış, artan hacim), dirence doğru hareket olasılığı artar.

Çizilen ok, range genişlemesini temsil eder; henüz teyitli bir kırılım değildir.

Bias (Yön Eğilimi)

Fiyat ~5.000 üzerinde kaldığı sürece koşullu yükseliş (bullish).

Giriş bölgesinin altına net bir kırılım, senaryoyu geçersiz kılar ve fiyatın tekrar range’e ya da daha derin bir düzeltmeye girmesine işaret eder.

Özet

Klasik yapı: destek savunması → konsolidasyon → direnç hedefi.

Burada sabır önemli: range üstü teyit = pozitif sinyal, mavi bölgenin kaybı = uyarı sinyali ⚠️

ASTOR NET YÜKSELİŞ TRENDİNDEASTOR hissesi, iki ayrı yükseliş trendi tarafından desteklenmesi nedeniyle net bir şekilde pozitif görünümünü koruyor. Olası geri çekilmelerde bu trendlerin güçlü destek oluşturması beklenirken, mevcut yapı korunursa hissenin 168 direnç seviyesini kırarak yukarı yönlü hareketini sürdürmesi mümkün görünüyor.

Ancak yukarı yönlü kırılım öncesinde, 153 seviyelerine kadar bir geri çekilme yaşanabilir ve bu bölgeden gelecek tepki alımları yükselişin devamı açısından kritik olacaktır.

BTC Düşüş Trendine Devam EdiyorBTC, 69.000-70.000 aralığında dar bir aralıkta yatay seyretmeye devam ediyor, ancak fiyat yapısı zayıflıyor. 1 saatlik mum grafiği bir dizi düşük tepe oluşturdu ve arz, birikim kutusunun üst kısmına hakim olmaya başlıyor.

Fiyat 70.000'in üzerine çıkamazsa, BTC'nin aralığın dibini kırması ve VRVP'de güçlü bir hacim düğümüyle aynı zamana denk gelecek şekilde 67.500'e kadar düşmesi muhtemeldir.

Önemli Seviyeler

Direnç: 70.000

Destek Hedefi: 67.500

Kısa Vadeli Trend: Zayıflama – fiyat aralığın üst sınırında reddedilirse düşüş senaryosu tercih edilir.

MAKROEKONOMİ

DXY hafifçe toparlandı, para yaklaşan ABD ekonomik veri açıklamaları öncesinde güvenli liman varlıklarına kaydı ve bu da kripto paralar üzerinde aşağı yönlü baskı oluşturdu.

Tahvil getirileri yükseliyor, bu da spekülatif varlık risklerinin cazibesini azaltıyor.

Piyasa bu hafta açıklanacak TÜFE/FED verilerini bekliyor, bu da temkinli bir havaya ve sermayenin beklemede kalmasına yol açıyor.

Bu nedenle, BTC'nin zayıf dalgalanmaya devam etmesi ve grafikte gösterildiği gibi 67.500 seviyesine kadar düşmesi muhtemeldir.

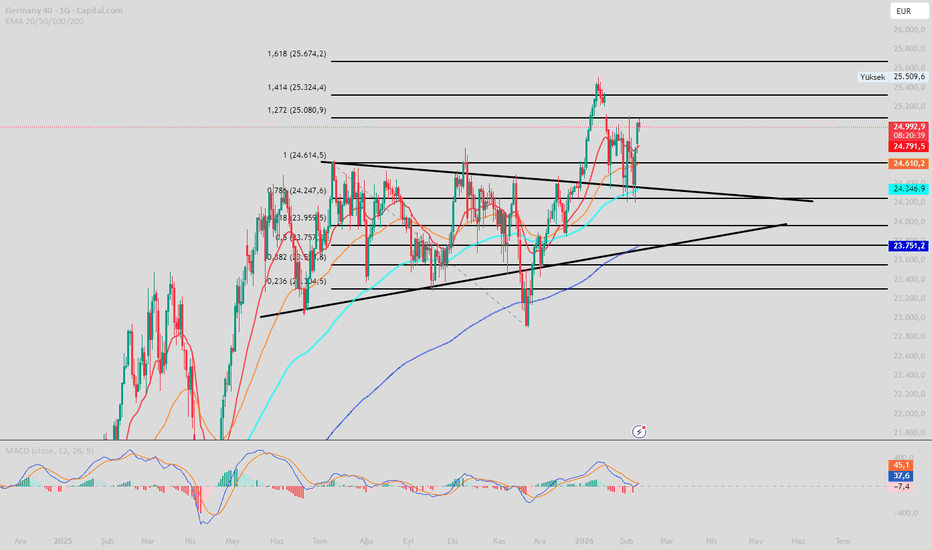

DAX40(GER40) DİRENCİ ZORLUYORDAX grafiğine baktığımızda kama formasyonunun kırıldığını görüyoruz.

24.400 seviyelerinden kırılan fiyat 25.500'e kadar soluksuz yükseldi. Bu seviyeden satışların gelmesi ile kırılan kamanın direnç seviyesini destek olarak kullandığını görüyoruz.

Geri çekilmelerde 24.247 fibonacci desteği güçlü talep konumunda. Diğer yandan 25.080 direncinde ise satıcılar ağır basıyor.

Eğer 25.080 direnci aşılırsa yükselişin 25.674 fibo direncine kadar devam etme ihtimali bulunuyor.

Eğer 25.080 direnci aşılamazsa fiyat ilk olarak ema desteği olan 24.789 seviyesini dener. Desteği korunması halinde momentum pozitif olarak korunur.

24.789 desteğinin kırılması halinde 24600 desteği hedef olur ve momentum zayıflar.

GOLD 2 H GOLD grafiğine baktığımızda, fiyatın şu aşamada stabil bir görünümünü koruduğunu ve yön arayışının devam ettiğini söylemek mümkün. Genel yapı itibarıyla pozitif duruş sürse de, henüz net bir kırılım gerçekleşmiş değil.

GOLD için 5.081 seviyesi kritik bir eşik olmaya devam ediyor. Fiyatın bu seviyeyi aşmakta zorlandığı senaryoda, kar satışlarının ve geri çekilmelerin gündeme gelmesi olası görünüyor. Özellikle bu bölgenin üzerinde kalıcılık sağlanamaması, kısa vadede baskıyı artırabilir.

Buna karşın, mevcut tabloda pozitif görünüm henüz bozulmuş değil. Yukarı yönlü hareketlerin güç kazanabilmesi için 5.100 seviyesi ve üzerindeki fiyatlamalar belirleyici olacak. Bu bölgenin hacimli şekilde aşılması durumunda, GOLD’da yükselişlerin devamı ve yeni zirve denemeleri gündeme gelebilir.

Olası geri çekilmelerde ise 5.000 seviyesi önemli bir destek noktası olarak öne çıkıyor. Bu seviyenin altına sarkılması durumunda, düzeltme hareketinin derinleşme riski artabilir. Ancak 5.000 üzerinde kalındığı sürece, geri çekilmelerin sağlıklı bir düzeltme olarak değerlendirilmesi daha doğru olacaktır.

Özetle, GOLD tarafında kritik seviyeler arasında sıkışık ve temkinli bir fiyatlama izleniyor. Yönün netleşmesi için yukarıda 5.100, aşağıda ise 5.000 seviyelerinin yakından takip edilmesi gerekiyor.

SWI20 (1H)SWI20’nin 1 saatlik grafiğinde fiyat, yükselen paralel kanal yapısını korumaya devam ediyor. Kanal içinde destek ve dirençlerden aldığı tepkilerle kademeli bir yükseliş eğilimi izleniyor. Son yükselişle birlikte 13.580 bölgesi test edilse de bu seviyeden gelen satışlar fiyatı yeniden geri çekti.

Geri çekilmede 13.500 seviyesi kısa vadeli denge alanı olarak öne çıkıyor. Bu seviye aynı zamanda kanal içindeki ara destek konumunda. Fiyat şu anda bu bölge etrafında yatay bir görünüm sergiliyor.

13.500 üzerinde saatlik kapanışların devam etmesi halinde, yukarıda ilk etapta 13.580 direnci, ardından kanal orta bandına yakın 13.650 seviyesi hedeflenebilir. Bu seviyeler ATH olduğu için kar satışları görülebilir.

Aşağı yönlü hareketin devamında ise 13.500 ve 13.470 seviyeleri ilk destekler olarak takip edilebilir. Bu seviyenin altına sarkılması durumunda 13.400 ana destek bölgesi gündeme gelir.

yatasdolar bazlı grafikte alttaki destek çalışmış üstüne bir düşen kırılımı da gözüküyor ufaktan ortalamaların da üstüne fiyat atmayabaşlamış şimdilik yukarıda 200 günlük ortalama direnç olarak karşımıza çıkıyor ardından haftalık grafikteki ortalamalar takip edilebilir-tamamen ortalamaların üstüne fiyat yerleşirse o zaman fibo seviyelerini takip edeceğiz.

Yatırım tavsiyesi değildir.

YATAShaftalık grafik-resmi daha net görmek adına

fibo 0.618 daha önceden destek olduğu gibi son düşüte de destek oldu ve kutucuk içine aldığımız yerde bir dipten dönüş formasyonu oluştu-ardından düşen kırılımı geldi ve son günlerde

ufak ufak gidiyor hisse.

önümüzde ara hedeflerden biri var buraya yaklaştıkça satıcıların gelmesi normal

olası düzltmelerde ortalamaları takip edeceğiz. özellikle fiyatın 30 tl üstüne kalması halinde hissedeki pozitif görünüm devam edecektir.

Yatırım tavsiyesi değildir.

yatas ne oldu? dolar bazlı grafikte fincan kulp formasyon hedefi sonrası geri çekilme devam ediyor-fiyat hareketine RSI tarafının eşlik etmemesi hedef fiyat sonrası geri çekilmeyi güçlendiren bir göstergeydi-

bugünkü desteğimiz kırılırsa 0.70 dolar seviyeleri hisse adına takip edilebilir olacak

kısa vade tl grafikte ise 20 günlük ortalamayı takip ediyorduk kırıldıktan sonra kısada trent bozuldu-bugün en azında tl takip edenler 34 üstü kapanışları takip etmeli.

-bunlar teknik veriler şirkette yönetimsel bir sıkıntı şuanlık yok bilançoda toparlanma eğilimi var.

Yatırım tavsiyesi değildir.