Kontrolmatik

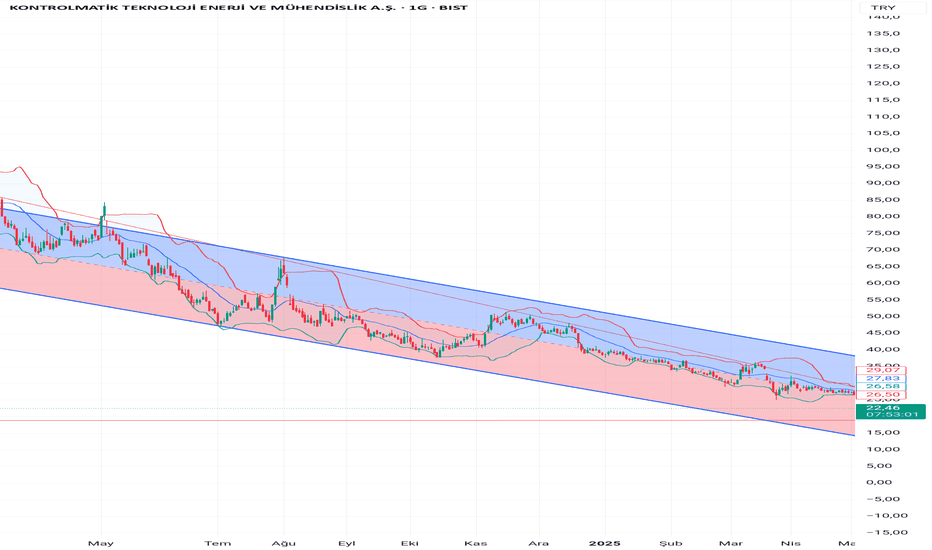

KONTR Duzeltmenin Tamamlanması HkKontrolmatik KONTR Temel olarak 361M dolar piyasa değerine sahip %64.61 fiili dolaşım f/k 154 gibi yüksektir oranla karşımıza çıkıyor. 3.50 TL fiyatı ile Halka arz edildiği 2020 yılından itibaren 2023 yılına gelindiğinde 108TL gibi soluksuz bir şekilde yükseliş kaydetmiş. Ancak bugün itibariyle 21TL fiyat bandına geri çekilmiştir. (Bedelli/bedelsiz sermaye artırımları ayrı tutulmuştur.)

Teknik olarak baktıpımı8hala güçlü bir trend söz konusu hacim bunu desteklemekte fiyat kazanç oranı çok yüksek 1TLye 154TL kazandırmış. Piyasa değeri ve sermayesine göre ucuz kalıyor. Bu seviyelerde düzeltmenin tamamlanması gerektiğini düşünüyorum. Kademeli olarak toparlanma göstere bilir kısa vade de ciddi tepki alımları gelebilir. Temkinli olmakta fayda var.

Hedef fiyat belirtmek doğru olmaz neticede hacim hedef orantısı mümkün değildir. Kısa vade de 25_27.70_33 TL fiyatlarını test edebilir...30TL üzerinde tutunduğu taktirde keltner, ve envelope kanalına düşmüş olur ve hangi formasyonu çalıştığı gözlemlenen bilir. Şu an itibari ile DÜK gerçekleştirmiş diyebiliriz.

Uyanan Dev KONTROLMATİK:Büyük Resim Değişiyor Mu? TEKNİK - TEMELTEKNİK ANALİZ ÜZERİNE

1- Hareketleri ortalamalar (3,5,10,20,50,100) ''SATIŞ'' pozisyonunu koruyor. (Günlükte)

2- Momentum kısa vadede ''BELİRSİZ'' Sinyali vermekte. RSI ''BELİRSİZ'' görünümdedir. (Günlükte)

3- CCI ' 'AL '' , MACD ''AL'' , IFTStoch indikatörlerinde kısa vadede ''KISA VADE ALIM'' pozisyonlarını koruyor.

4- Eğer alım yapacaksanız bilmenizde fayda var. Destek Bölgeleri: 19.84 VE 15.55 TL'dir.

ÖNEMLİ MADDE : Trend dostunuzdur. 25 Eylül 2023 tarihinden itibaren düşen bir trend kanalı içerisinde hareket etmektedir.Diğer yandan trend kanalının dibini destek olarak almıştır.19.94 ile 24 TL arası kanal içidir.24 TL'nin üstünde 3 gün kapanış yaptığı takdirde düşen trend kırılmış olacaktır.

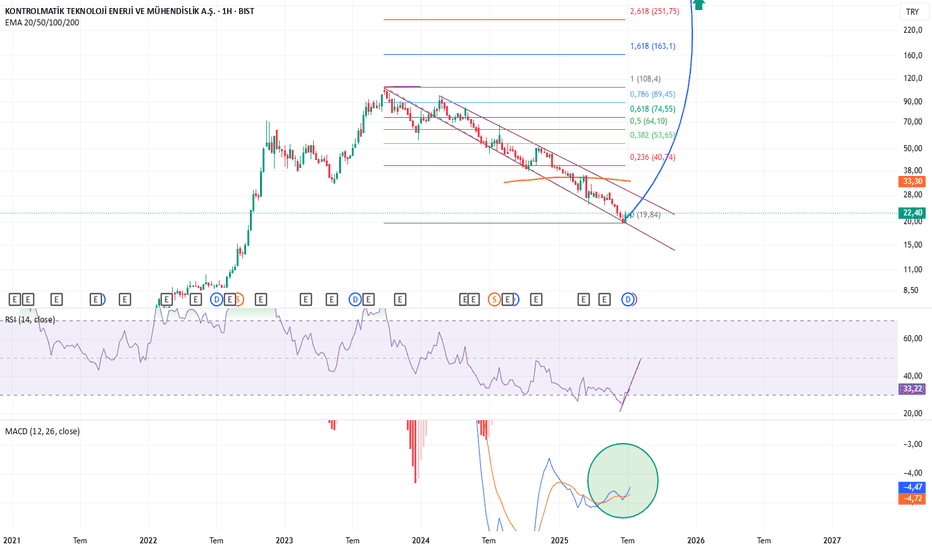

6- Fibonacci Düzeltmesine göre en önemli seviye 64.10 TL'dir. Fakat ilk etapta 19.94 TL ve 40.74 TL arası BALİNA'NIN TOPLAMA ALANIDIR. Bu aralıkta ilk etapta minimum %103 kâr alınabilir.

ÖNEMLİ : Göreceli Güç Endeksine ( RSI ) göre günlük grafikte POZİTİF UYUMSUZLUK OLMASI da kısa vade kâr için beklediğimiz güzel hareketlerden biridir.

8-. Ayrıca MACD 0 değerinin altında AL sinyali vermiştir.Bu da kısa vadeli TRADE yapmamıza olanak sağlar

TEMEL ANALİZ ÜZERİNE

A) Öncelikle şirketin iç dinamiklerine ve faaliyet alanlarına yani yatırımcıların yüzde 90'ının bihaber olduğu ve bizleri de biraz olsun çoğu kişiden ayıracak olan alanlarına bakacak olursak;

1. Ana Faaliyet Alanları

• Enerji üretimi, iletim, dağıtım ve depolama: Santral kurulumları, SCADA‑kontrol sistemleri, elektrik iletim hatları, trafo merkezleri, enerji depolama sistemleri gibi uçtan uca hizmet sunar

• Endüstriyel otomasyon & dijitalleşme: Petrol, doğalgaz, maden, çimento, demir‑çelik, smart farming gibi sektörlerde otomasyon, IoT, siber güvenlik, endüstriyel yazılım çözümleri sağlar

• Ulaşım ve altyapı projeleri: Ulaştırma sistemlerinde elektronik kontrol ve entegrasyon projeleri geliştirir

2. Enerji Depolama ve Batarya Üretimi

• Kontrolmatik, %89 iştirakli alt şirketi Pomega Enerji Depolama üzerinden LiFePO₄ (lityum‑demir‑fosfat) batarya hücresi, modül ve konteyner bazlı enerji depolama sistemleri üretir

• Ankara Polatlı’da 500 MWh yıllık üretime sahip tesisinin yanında 2. faz (2,2 GWh), 3. faz (3 GWh) kapasiteye ulaşma hedefiyle faaliyet göstermektedir.

• Yurt içindeki bu üretimin yanı sıra ABD (South Carolina gibi yerlerde) ve Avrupa’da üretim tesisi kurma planları var

3. Global Projeler & Sistem Entegrasyonu

• Dünya çapında 35 ülkede, 350’den fazla büyük ölçekli projeyi tamamlamış bir sistem entegratörüdür. 2022 itibarıyla “Dünyanın en büyük 22. sistem entegratörü” unvanını elde etmiştir.

• EPC (Engineering, Procurement, Construction) tarzında; mühendislik, tedarik, inşaat, test ve devreye alma süreçlerinde tam çözüm sunar.

Bunların yanı sıra aşağıda yer alan şirketler Kontrolmatik'in iştirakleridir.

• Pomega: Batarya ve enerji depolama çözümleri.

• Plan S: Uydu ve uzay teknolojileri (küçük uydu üretimi, uzay iletişimi).

• Controlix: IoT sensör sistemleri ve bulut yazılımları.

• McFly: İnsan‑robot iş birliğine yönelik robotik teknolojiler.

• Enwair: Batarya kimyası ve malzeme Ar‑Ge’si.

• Emek Elektrik: Transformatör ve elektromechanik üretimi.

• Üç Yıldız Antimon: Maden üretimi (antimon, kurşun, çinko, bakır)

B) BİLANÇOLAR ÜZERİNE

1. Finansal Sağlık & Borçluluk

• 1Ç25 sonuçları: 2.041 milyon TL gelir (yıllık +%47), 225 milyon TL FAVÖK (+%24) ve 303 milyon TL net kâr (4Ç24’teki 723 m TL zarar sonrası toparlanma)

• Net borç pozisyonu: 9.914 m TL’ye yükselmiş (2024 sonu: 7.287 m TL), net borç/FAVÖK ~7,6x seviyesinde

• Deniz Yatırım, artan borçlanma nedeniyle kredi maliyetine ilişkin riskler gördüğü için hedef fiyatını 60 TL’den 48 TL’ye düşürüp “TUT” önerisini korumuş.

2. Değerleme Oranları & Yatırımcı Görüşü

• F/K yaklaşık 263, PD/DD ~2,8x, FD/FAVÖK ~22,7x; beta 0,36 ile düşük volatilite, **fiyat/karlılık hakkı oldukça yüksek.

• Yabancı yatırımcı payı %10,9, halka açıklık oranı %64,6’dır

3. Stratejik Gelişim & Sermaye Artışı

• Şirket, 24 Haziran 2025’de KAP üzerinden pay başına 1 TL nominal bedelli yeni pay ihracıyla sermayesini %300 artırarak 650 m TL → 2.600 m TL büyüteceğini ilan etti

• Bu adım, büyüme finansmanına destek sağlasa da, hisse başına kazancı ve kısa vadeli piyasa tepkisini baskılayabilir.

**Büyüme şirketlerinde F/K oranı yüksek olabiliyor.

BORSA KISA VADE: 0-6 AY

BENİM KISA VADE: 0-2 AY

BORSA ORTA VADE: 6-12 AY

BORSA UZUN VADE: 12-36+ AY

KARIŞIK OLMAMASI VE ÖZETLEMEK AMACIYLA ÖNEMLİ ALIM NOKTALARI: 19.94 ve 24-26 TL arasıdır.

KISA VADEDE %20 kâr ile çıkacağım. Çıktığım zaman mutlaka bildirimde bulunacağım.

“Stratejine sadık kalmazsan, ilişkide olduğu gibi sonuç alman zordur.” Mark Minervini

ÖNEMLİ MADDE: Kasa ve Risk yönetiminizi koruyarak yatırım yapmanız; psikolojinizin, düşüşlerde olumsuzluklardan etkilenmesini önler.

Grafik ve yorumlar eğitim amaçlı paylaşılmış olup yatırım tavsiyesi içermez. Buradaki yorumlara göre alım yapmanız sizi zarara uğratabilir.

Etraftan gelen söylenti ve tüyolara itibar etmeyiniz!

KONTR dalga analizi...Şuanda düzeltme süreci oldukça nizami gidiyor. Düzeltme süreçlerinde en çok beklediğimiz iki şey: düzeltmenin son dalgasının yeterli düzeyde uzamış olması ve dalganın sonunda PU (pozitif uyumsuzluk) oluşması. Şimdilik her ikisi de gerçekleşmiş durumda. Bundan sonrası yatırımcının kararına bağlı..

Kontrolmatik teknik analizŞuan grafiği olumlu gibi durmasa da 48-49 bölgelerinde bariz mal topluyorlar,dün açıklanan bilanço sonrası buralardan yukarı yol alması lazım,önünde ilk direnç bölgesi 51 tl bölgesi ,tekrar yükselen kanala girmesi için 54,30 tl üstü kapanışlar görmemiz gerekiyor.

Fikirlerimi beğeniyorsanız beğenip takip ederseniz sevinirim

KONTR Bilanço Sonrası Değerlendirme📝 Şirketin nakit ve nakit benzeri varlıkları, geçen yıla göre %64 artış göstermiş ve 575 milyon TL seviyesine ulaşmış. Bu, şirketin likidite açısından güçlü bir durumda olduğunu gösteriyor. Nakit pozisyonundaki artış, şirketin gelecekteki yatırımlar veya borç ödemeleri için yeterli kaynağa sahip olduğunu ifade ediyor bildiğiniz gibi.

📝 Alacaklarda %40’lık bir büyüme söz konusu ve toplamda 1.9 milyar TL’ye ulaşmış. Alacaklardaki bu artış, şirketin iş hacminin genişlediğini ve müşterilerle olan ticari ilişkisinin güçlendiğini işaret ediyor elbette. Ancak alacaklardaki büyüme, her zaman söylediğim gibi tahsilat sürecinde iyi yönetilmezse, şirketin nakit akışında risk yaratabilir orta uzun vadede.

📝 Bilançoda en dikkat çekici kalemlerden birisi, finansal borçlarda %185 oranında bir artış olması. Finansal borçlar 6.74 milyar TL seviyesinde ve bu, bir yıl öncesine göre oldukça yüksek bir borçlanma anlamına geliyor. Yatırımlar veya genişleme hedefleri için borçlanma doğal bir durum olabilir, fakat bu borçlar maliyet yükü de getirecektir mutlaka. Bu durum, şirketin nakit akışını etkileyebileceği gibi, kârlılığı da uzun vadede baskılayabilir. O yüzden bu noktanın sonraki bilançolarda da dikkatlice takip edilmesi gerektiğini düşünüyorum.

📝 Ticari borçlarda %69 artış var ve 2.3 milyar TL'ye yükselmiş. Ticari borçlardaki artış, tedarikçilere olan borçların arttığını gösteriyor. Bu durum, şirketin tedarikçi ilişkilerini büyüttüğünü ve iş hacmini genişlettiğini düşündürse de, bu borçların ödeme takvimi ve şartları önem taşıyor aynen alacaklar kaleminde olduğu gibi.

📝 Özkaynaklar kalemi oldukça olumlu. %190 artarak 5.9 milyar TL seviyesine çıkmış. Bu durum, şirketin uzun vadeli sürdürülebilirliğine işaret eden olumlu bir gelişme olarak kayda geçmiş.

Hasılat (Gelir)

Şirketin geliri, %63 gibi güçlü bir artışla 5.2 milyar TL’ye ulaşmış. Gelir artışı, şirketin operasyonel anlamda büyüdüğünü gösteriyor net olarak. Gelirlerdeki bu yükseliş, genel olarak şirketin başarılı bir satış performansı sergilediğini gösteriyor ve sektördeki rekabet gücünü de destekliyor denilebilir.

📝 Brüt kârda %269 gibi oldukça büyük bir artış var ve 1.2 milyar TL seviyesine çıkmış. Bu artış, şirketin maliyetlerini iyi yönettiğini ve satışlardan yüksek bir brüt kâr elde ettiğini gösteriyor. Brüt kâr marjındaki bu yükseliş, kârlılık açısından şirketin güçlü bir durumda olduğunu ifade ediyor.

📝 Esas faaliyet kârı, %54 oranında artarak 662 milyon TL’ye ulaşmış. Bu artış, şirketin ana faaliyetlerinden elde ettiği kârlılığın da arttığını gösteriyor. Esas faaliyet kârındaki yükseliş, şirketin ana iş kolunda başarılı olduğunu ve operasyonel maliyetlerini kontrol altında tuttuğunu işaret ediyor. Bu benim en açımdan en kritik gösterge.

📝 Net parasal pozisyon %112 artış göstererek 765 milyon TL seviyesine çıkmış. Parasal pozisyondaki bu artış, şirketin net olarak alacaklı bir durumda olduğunu gösteriyor. Bu durum, döviz riskini yönetmede de avantaj sağlıyor, çünkü yüksek net parasal pozisyon, döviz kurlarındaki olumsuz hareketlerin finansal duruma etkisini azaltabilir. Bu da merkezin olası faiz indirim süreci söylentilerinde kurda oluşabilecek oynaklığın şirket adına pek fazla risk teşkil etmeyeceğini gösteriyor diyebilirim.

📝 Ertelenmiş vergi gelirinde %39 oranında bir azalma var ve 136 milyon TL’ye düşmüş.

📝 Dönem Kârı ve Net Kâr (Ana Ortaklık)

Burada önemli bir düşüş söz konusu. Dönem kârı %30, net kâr ise %11 düşmüş. Dönem kârının 721 milyon TL, net kârın ise 875 milyon TL seviyelerinde olduğunu görüyoruz. Bu düşüşler, kârlılık performansında bir zayıflama olduğuna işaret ediyor. Dönem kârı ve net kârdaki gerileme, yatırımcıların kârlılık anlamında dikkatli olmalarını gerektiren bir durum.

YORUM

Genel olarak, Kontrolmatik’in bilançosu büyüme odaklı bir tablo olarak görünüyor. Hasılat, brüt kâr ve özkaynaklarda kayda değer artışlar var. Ancak borçlardaki yüksek artış ve net kârdaki düşüş gibi zayıf yönler de var. Bu bilanço, büyüme hedeflerine ulaşmak için borçlanma yoluna gidildiğini net şekilde gösteriyor ve bunun getirdiği maliyetlerin kârlılığı kısmen olumsuz etkilediğini söyleyebilirim. Şirketin maliyet yönetimindeki başarısını göz önüne alırsak, bu durum orta uzun vadede, kalıcı ve ciddi bir risk teşkil ediyor diyemem.

Fakat borç yükünün artışı, ilerleyen dönemde kârlılık performansı açısından dikkatle izlenmesi gereken alanlar.

TEKNİK ANALİZ

📉📈 Haftayı 50,5 lira seviyesinde kapattı hisse senedi. Bilançonun da etkisiyle toparlanan hisse senedi, Mart ayından bu yana süren düşen trendi kırmış gibi görünüyor şuan için.

📉📈 Kalıcılık adına takip edilmesi gereken seviye için henüz çok erken. Bu noktada 67,45 lira seviyesi karşımıza çıkıyor. Ancak öncesinde direnç anlamında 51,8 lira ve 60,45 lira seviyeleri izlenmeli diye düşünüyorum.

📉📈 Hisse senedinde 55,95 lira seviyesi altında kalındığı sürece kısa vadede yükselişler sınırlı kalabilir. Bu bağlamda 55,95 lira üzerindeki fiyat hareketlerini izlemek de yine önemli olacaktır.

📉📈 Geri çekilmeler adına ise 48,1 ve 44 lira seviyeleri ise destek niteliğinde takip edilmeli.

ℹ️ Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir.

KONTROLMATİK.KONTROLMATİK. Haftalık grafikte RSI dip seviyeye indi. Hisse fiyatı da son kaleye geldi dayandı (1,20 $). RSI düşen kırınca hisse fiyatı da düşeni kıracak. Grafik haftalık olduğu için geniş açılı bakmak gerekli. F/K 30 civarında işlem görüyor. 8 Kasımdaki bilançoda yüksek kar geleceği öngörülüyor. Öyle olursa F/K 20 civarına iner ki o da görülmemiş şey. Tabi endeks 250 $ altına inmezse. endeks düşerse ağzınla kuş tutsan yaranamazsın fiyat 0,80 cent civarına kadar iner.

KONTR BİR YANIM CENNET BİR YANIM CEHENNEM.Kontrolmatik 2023 yılında akümülasyon hareketinden sonra harika bir ivme yakaladı ve % 100 bir kazanç sağladı yatırımcılarına.

Şimdi fiyat tekrar bu seviyelerde , bölünmeden sonra kar alan yatırımcıda oldu ve satış baskısı devam ediyor şuan için.

Ben MM olsam bu bölgede biraz yatay seyreder , insanların mal almasına müsade eder , aynı 2023 deki gibi sonra düşüyormuş hissi verir onların 45 - 50 seviyesinden aldıkları malları 30 - 35 - 40 seviyesinden alır çoşkuyu artırır ve yoluma bakarım.

Ancak bu hareketi yaparsa tekrardan istediği alıcıyı önce 70 seviyesinde sonra tekrar 90 seviyesinde yakalar ve bu bölgelerde elinde satmak için istediği adette lot olur.

Direk buradan bir yükseliş içine girmesi açıkcası MM ' da işine gelmez.

Benim bu gördüğüm grafiği herhalde az buçuk traden eden bir çok küçük yatırımcı görüyor ve bu bölgelerden alım yönlü işlemlere giriceklerdir.

Bu bölgeden herkes kazanacaksa MM nasıl ekmek yiyecek babayiğit :D

Küçük yatırımcının beklicek zamanı yok , MM zamanı çok.

Bu benim stratejim olurdu :D Belki buradan direk yükseledebilir ama o zamanda çok kazanamaz bence.

Bu görüşlerim tamamiyle kendi görüş , fikir , notlarımdır.

Kimseye al sat sinyali yatırım tavsiyesi değildir.

KONTR DOLAR BAZLI İNCELEME#KONTR dolar bazlı harmonik ve elliott olarak incelediğimizde hedef fiyat sonuçları tahmini olarak 1,64 dolar üstü kapnışlarda 2,09// 2,39// 2,65// 2,85// 3,33 dolar hedefleri mevcuttur. muhtemelen birazcık mal toplanma yapılacak burada tahmini 1-1,5 ay civarı sonra hızlanır gibi duruyor. ytd

KONTR Bilanço Sonrası Değerlendirme📝 Kontrolmatik Teknoloji A.Ş.'nin 2024/06 dönemi bilançosunu incelediğimizde, şirketin hem gelir tablosu hem de bilanço kalemlerinde önemli artışlar ve güçlü büyüme oranları görüyoruz. Bu sonuçlar, şirketin operasyonel performansını artırdığına ve maliyet etkinliğini iyileştirdiğine işaret ediyor.

📝 Gelir Tablosu özelin bakacak olursak, Şirketin hasılatı, bir önceki yıla göre %82 artarak ortalama 3 Milyar TL'ye ulaşmış. Bu da, şirketin satışlarını ve operasyonel etkinliğini büyük ölçüde artırdığını gösteriyor.

📝 Brüt kâr, %1169 gibi etkileyici bir artış göstermiş ve yaklaşık 714 Milyon TL’ye ulaşmış. Bu noktadaki artış, muhtemelen maliyet yönetimi ve operasyonel verimlilikteki iyileşmelerden kaynaklanıyor gibi görünüyor.

📝 Faaliyet kârı %90 artarak yaklaşık 444 Milyon TL'ye çıkmış. Bu da yine, şirketin temel operasyonlarının kârlılığını artırdığını gösteriyor diyebiliriz.

📝 Net kâr ise %69 artışla ortalama 745 Milyon TL olarak gerçekleşmiş. Bu durum da, şirketin toplam maliyetlerini kontrol altında tutarak kârlılığını artırdığını gösteriyor.

📝 Bilanço tarafında, Nakit ve Nakit Benzerleri varlıklar %268 artışla ortalama 1.2 Milyar TL'ye yükselmiş. Bu durum, şirketin likiditesinin güçlü olduğunu gösteriyor, ancak bu kadar yüksek bir artışın nedeni, kısa vadeli borçları karşılamak veya yatırım fırsatlarını değerlendirmek de olabilir diye düşünüyorum.

📝 Şirketin Stokları %171 artarak ortalama 1.4 Milyar TL'ye ulaşmış. Stok artışı, gelecekteki taleplere, hazırlık veya üretim artışı planlarının açık bir göstergesi olarak değerlendirilebilir.

📝 Kısa Vadeli Yükümlülükler %167 artarak yaklaşık ortalama 5.8 Milyar TL'ye çıkmış. Bu durum, şirketin kısa vadede borçlanma oranının arttığını gösteriyor, ancak operasyonel performansın güçlü olması bu yükümlülüklerin yönetilebilir olduğunu gösteriyor diyebilirim.

📝 Uzun Vadeli Yükümlülükler ise %229 artarak ortalama 6.6 Milyar TL'ye çıkmış. Bu da, şirketin uzun vadeli büyüme projelerine yatırım yaptığını düşündürüyor, ki bir çok proje açıklaması da daha önce şirket tarafından KAP’a bildirilmişti.

📝 Özkaynaklar kalemi ise %187 artış ile ortalama 4.1 Milyar TL'ye çıkmış. Şirketin özkaynaklarının artması, sermaye yapısının da güçlendiğine işaret ediyor.

Şimdi değerleme oranlarına baktığımızda, biraz ilginç bir tablo görüyoruz.

📊 F/K (Fiyat/Kazanç Oranı): 36,44 ile sektör ortalamasının üzerinde bir seviyede. Bu durum, yatırımcıların şirkete yüksek büyüme beklentisiyle primli bir değer biçtiğini gösteriyor. Ancak bu yüksek oran, aynı zamanda hisse senedinin pahalı olabileceği riskini de taşıyor elbette.

📊 PD/DD (Piyasa Değeri/Defter Değeri): 7,38 oranı da sektör ortalamasının üzerinde. Bu, şirketin piyasa değeri ile defter değeri arasında önemli bir fark olduğunu ve piyasanın şirketin gelecekteki büyüme potansiyeline yüksek bir değer biçtiğini gösteriyor. Ancak bu oran üzerinden de düşündüğümüzde şirketin hisse senedi fiyatının göreceli pahalı olduğunu söylemek mümkün.

📊 Firma Değeri/FAVÖK: 33,68 gibi oldukça yüksek bir oranla dikkat çekiyor. Bu durum, şirketin faaliyet kârı üzerinden oldukça yüksek bir değerlemeye tabi tutulduğunu gösteriyor, bu da büyüme potansiyeline olan güveni yansıtıyor denilebilir.

📊 Piyasa Değeri/Esas Faaliyet Kârı: 47,54 olarak karşımıza çıkıyor. Bu durum şirketin elde ettiği faaliyet kârına göre piyasa değerinin oldukça yüksek olduğunu gösteriyor.

YORUM

💡 Bilançoyu genel anlamda yorumlamak gerekirse, Kontrolmatik Teknoloji A.Ş., bilanço verilerine göre son derece güçlü bir büyüme kaydetmiş durumda. Gelirler, kâr marjları ve özkaynaklarda önemli artışlar mevcut. Şirketin yüksek değerleme oranları, piyasanın bu büyümeye olan inancını yansıtsa da, bu durum aynı zamanda yatırımcılar için yüksek risk anlamına da gelebilir. Şirketin mali yapısı ve büyüme potansiyeli güçlü olsa da, yüksek değerleme oranları nedeniyle hisse senedine yatırım yaparken dikkatli olmakta fayda var. Öyle ki mevcut değerlem oranlar şirketin şuan pahalı bir fiyat ortalamasında seyrettiğini de gösteriyor.

💡 Bu nedenle, bu hisse senedine yatırım yapmayı düşünen yatırımcıların, yüksek büyüme potansiyelini göz önünde bulundurarak, aynı zamanda piyasa fiyatlamasının yüksek olmasının yaratabileceği riskleri de hesaba katmaları önemli diye düşünüyorum. Yatırım yapılmadan önce, bu riskler detaylıca değerlendirilmeli ve şirketin gelecekteki büyüme planları ve bu planların gerçekleştirilme potansiyeli de mutlaka dikkate alınmalı.

📊 Teknik Analiz

📉📈 Şimdi hisse senedinin teknik olarak görünümüne de bir bakalım. Haftayı 47.20 lira seviyesinde kapattı hisse senedi.

📉📈 Mart ayında oluşan ikinci zirve itibariyle, şu noktada görebileceğiniz üzere, satış baskısı ciddi bir trend oluşturdu ve hisse ciddi bir satış yedi. Ben bu hafta borsa tarafında bir nebze ılımlı bir hava olacağından ötürü, açıkçası bu bölgelerde yukarı yönlü tepki gelebileceğini düşünüyorum.

📉📈 Aslında teknik olarak bakıldığında, hisse senedinin aşağı yönlü 41 lira seviyelerine kadar yeri var. Ancak kısa tepkiler anlamında bir toparlanma da görebiliriz diye tahmin ediyorum. Bu bağlamda 49.34 ve 51.70 seviyeleri kısa vadeli direnç ve potansiyel toparlanma noktaları olarak izlenebilir.

📉📈 Hisse senedi genel itibariyle aşağı yönlü bir trend içerisinde olduğundan, açıkçası 60 lira üzerinde kalıcılık sağlanmadığı sürece, her zaman ciddi risk teşkil edecektir. Aşağı yönlü hareketlerde ise, 46 lira seviyesi ilk etapta destek bölgesi olarak, bu bölge altında ise 43 ve 41 lira seviyeleri yine destek anlamında önemli görünüyor.

ℹ️ Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir.