Altın %30 yükseldi, ardından neredeyse %16 düştü neler oluyor?Altın %30 yükseldi, ardından neredeyse %16 düştü — neler oluyor?

2026’nın başından bu yana altın, yalnızca Ocak ayında %30’dan fazla yükseldi — bu, sistemik risk korkuları ve küresel makro belirsizliklerin tetiklediği son derece agresif bir hareketti.

Ardından şok geldi.

Altın çok kısa sürede yaklaşık %16 düzeltme yaptı.

Bu, sıradan bir teknik geri çekilme değildi.

Bu bir güven şokuydu.

Sorun grafikte değil.

👉 Sorun güvende.

Altın Trump yüzünden yükseldiyse, neden düştü?

Bu oynaklığın büyük bir kaynağı Donald Trump.

Trump eski kurallara göre oynamıyor:

gümrük tarifeleri, yaptırımlar, tehditler, hem müttefiklere hem rakiplere baskı.

Daha da önemlisi, Trump tarafından doğrudan atanmış bir Fed yetkilisi olan Christopher Waller, şu anda Federal Reserve Yönetim Kurulu’nda yer alıyor.

Bu durum bile Fed’in bağımsızlığının zedelenebileceği korkusunu doğurdu —

ve bu korkular, altının önceki güçlü yükselişini tetikleyen ana faktörlerden biriydi.

Sonra Trump yön değiştirdi

Piyasalar, Trump’ın Fed Başkanlığı için kendi sadık isimlerinden birini öne süreceğini düşünüyordu.

Kevin Hassett

(Trump’a yakın ekonomi danışmanı, Beyaz Saray Ekonomi Danışmanları Konseyi’nin eski başkanı — politik anlamda bir “müridi”)

en güçlü aday olarak görülüyordu.

Ancak Trump Hassett’i seçmedi.

Bunun yerine piyasayı şaşırtan bir isim açıkladı:

👉 Kevin Warsh

Bu neden her şeyi değiştirdi?

Trump sürekli Fed’e faiz indirimi baskısı yapıyor.

Ancak Kevin Warsh ucuz paraya kesinlikle karşı.

Eski Fed Yönetim Kurulu Üyesi

2011’de aşırı parasal genişlemeye karşı çıkarak istifa etti

Kısa vadeli büyüme uğruna uzun vadeli istikrarın feda edilmesine şiddetle karşı

Bu adaylık, piyasanın beklentileriyle doğrudan çelişti.

Ve tam da bu noktada, güven yeniden yön değiştirmeye başladı.

Güven Fed’e ve dolara geri dönüyor

Jerome Powell yönetimindeki Fed:

Politik saldırılara rağmen

Açık baskılara rağmen

faiz indirmedi.

Kararlar hâlâ veriye dayalı, kurallara bağlı ve şeffaf.

İşte bu bağımsızlık sayesinde dünya hâlâ şunlara güveniyor:

Fed’e

ABD finansal sistemine

ABD dolarına

👉 Fed’e güven = dolara güven.

Güven dolara geri döndükçe,

yatırımcılar getirisi olan USD’yi tercih ediyor,

altını savunma amaçlı elde tutmak yerine.

Altının sert düzeltme yapmasının nedeni de bu —

teknik değil,

güvenin yön değiştirmesi.

Daha derin mesele: sistemler arası savaş

Altın aslında tek bir temel soruyu yansıtıyor:

👉 Dünya ABD sistemine mi, yoksa Çin sistemine mi güveniyor?

ABD’ye güçlü güven → güçlü USD → altın baskı altında

ABD’ye güven kaybı → zayıf USD → altın yükselir

Çin sisteminin de ciddi riskleri var:

Bağımsız bir merkez bankası yok

Para politikası her an siyasete müdahaleye açık

Güç dengeleri şeffaf değil (hatta iç söylentiler bile belirsiz)

Bu şeffaflık eksikliği, birçok ülkenin Çin’e tamamen yönelmesini engelliyor.

Sonuç

Altın manşetlerle hareket etmez.

Altın güvenle hareket eder.

Güven USD’ye yönelirse → altın geri çekilir

Güven USD’den uzaklaşırsa → altın hızla geri döner

Bir sonraki yazıda:

Eğer Kevin Warsh gerçekten Fed Başkanı olursa,

👉 trader’lar ve yatırımcılar neye hazırlanmalı?

Kaçırmak istemiyorsanız,

FOLLOW’a basın.

Çünkü bu piyasada

yanlış tarafta durmanın bedeli çok ağırdır.

Fed

S&P 500: Yeni Zirveler ve Denge ArayışıS&P 500 Endeksi, 2023–24–25 döneminde üst üste gelen güçlü yükselişlerin ardından 2026’ya yükselen ana trendini koruyarak girdi. Endeksi tek bir hedef seviyeden ziyade, Fibonacci seviyeleriyle tanımlanan 6121–8645 hareket alanı içinde değerlendirmeyi daha sağlıklı buluyorum.

Önümüzdeki dönemde piyasaların odaklandığı ana başlıklardan biri, Fed tarafında yaşanması muhtemel değişim. Powell sonrası daha güvercin bir yapı ve Trump etkisiyle öne çekilen faiz indirimleri, ilk aşamada riskli varlıklar için destekleyici bir zemin oluşturabilir. Bu ortamda endeksin yıl içinde Fibonacci üst bandına doğru nominal zirve denemeleri yapması olası görünüyor.

Ancak bu sürecin sürdürülebilirliği tartışmalı. Faiz indirimi beklentileriyle altın tarafında önden gelen güçlü bir hareket, ardından “politikaların iyi yönetilemediği” algısıyla yeniden şahinleşme ihtimali, önce altında sonra da hisse senetlerinde dalgalanmayı artırabilir. Tarihsel olarak bu tür geçiş dönemlerinde altın öncü sinyaldir ve risk, hisse piyasalarına gecikmeli yansır.

2026 yılı için yeşil bir yıllık kapanış beklentimi koruyorum. Buna karşılık, bu sürecin ardından 2027 yılında kırmızı bir yıllık kapanış ihtimalini yüksek görüyorum. Ancak 2026 yılının tepe oluşumu ve yıllık kapanışı netleşmeden, bu olası düzeltmenin hangi seviyelere kadar uzanabileceğine dair kesin hedefler vermeyi doğru bulmuyorum. Bu süreci bir trend sonu olarak değil, yükselişin tamamen bozulmadığı, piyasanın sadece aşırı beklentileri törpülediği ve dengelediği bir düzeltme olarak değerlendiriyorum.

Bu çalışma yatırım tavsiyesi niteliği taşımaz. İçerik, genel piyasa değerlendirmesi olup herhangi bir finansal enstrüman için alım-satım önerisi niteliği taşımaz.

Altında Hikaye Bitti Mi?Altın, tarih boyunca en güçlü yükselişlerini enflasyonun yüksek olduğu dönemlerde değil, para sistemine olan güvenin kalıcı biçimde sorgulandığı zamanlarda gerçekleştirdi. Bu nedenle altını yalnızca “enflasyon yükseliyor mu?” sorusuyla değil, asıl olarak “sisteme olan güven ne durumda?” sorusuyla değerlendirmek gerekir.

2020 sonrası dönemde pandemiyle birlikte merkez bankaları benzeri görülmemiş ölçekte likidite enjekte etti. 2022’ye gelindiğinde bu sürecin enflasyonist sonuçları belirginleşti ve sert bir parasal sıkılaşma başladı. Altın bu dönemde önemli bir düzeltme yaşadı. Ancak bu düşüşü, ayı piyasasından ziyade, “Fed kontrolü aldı” algısıyla oluşan geçici bir rahatlama olarak okumaktayım.

Bugün gelinen noktada para politikalarına olan güven tam anlamıyla geri gelmiş değil. Borç seviyeleri yüksek, jeopolitik riskler kalıcı ve maliyet baskıları sistemin içinde durmaya devam ediyor. Bu nedenle altın, 2022 sonrası dönemde patlayıcı bir yükseliş sergilemiş olsa da, tarihsel örneklerde görülen panik fiyatlamasından ziyade; düzeltmelerle ilerleyen, kontrollü bir yükseliş trendi içinde hareket etmektedir. Bu yapı, tarihsel olarak 1976–1980 dönemine benzemektedir.

Günümüzde petrol kaynaklı jeopolitik riskler, ani bir arz şoku değil; maliyetleri kalıcı biçimde yukarıda tutan yapısal bir stres unsuru olarak çalışıyor. Bu sürecin, siyasi baskılarla gündeme gelebilecek erken faiz indirimleriyle birleşmesi halinde, altın için ani bir patlamadan ziyade zamana yayılan güçlü bir trend zemini oluşması daha olasıdır.

Bu çerçevede 2026 beklentim, bir balon senaryosu değil; ana trend korunmak kaydıyla 6000-6200 dolar seviyesine doğru kademeli bir hareket olasılığıdır.

Bu çalışma yatırım tavsiyesi değildir. İçerik, genel piyasa değerlendirmesi olup herhangi bir finansal enstrüman için alım-satım önerisi niteliği taşımaz.

Bitcoin 1 Günlükte Beklenti.Yatırım tavsiyesi değildir 1 Günlük grafikte bias bu yöndedir tabi renkli kutuların kırılımına göre şema yön değiştirebilir örneğin 83k altı 72-74 k civarlara denk gelir

97k üstü 105-110k

Fakat piyasanın son bir kez daha yükseliş görüp düşmesini öngörüyorum. Buradan beleşe piyasayı düşürüp short pozlara yedirmezler büyük ihtimalle. 100 k lara gelemesek bile 90 k üstüne tekrar çıkmayı ümit ediyorum. Mutlu noeller dilerim..

FED EASING 2026?ÇOĞU TRADER KAYBEDECEK – AMA YÖNÜ YANLIŞ TAHMİN ETTİĞİ İÇİN DEĞİL

Eğer Fed 2026’da gerçekten bir Easing Cycle’a girerse, asıl soru şu değildir:

“Fiyat yükselecek mi, düşecek mi?”

Asıl soru:

UZUN TREND piyasasında trader nasıl kaybeder?

📉 TARİH ACI BİR GERÇEĞİ GÖSTERİYOR

Geçmiş easing cycle’larda:

Market uzun soluklu trendler oluşturur

Volatility genişler

Pullback’ler derindir ama reversal değildir

👉 Ve yine de çoğu trader kaybeder.

Sebep teknik eksikliği değil,

yanlış market koşulunda yanlış mindsettir.

''EASING CYCLE’DA 3 KRİTİK HATA''

1️⃣ Mükemmel entry takıntısı

Traderlar:

Dip yakalamaya

Tepeden sell atmaya

“Mükemmel RR” kovalamaya çalışır

👉 Trend mükemmel entry istemez,

pozisyonda kalmayı ister.

2️⃣ Trend piyasasında scalping

Easing cycle scalp için uygun değildir:

Kısa pullback

Güçlü continuation

Sürekli stop hunt

👉 Çok sayıda küçük kazanç,

ama büyük move kaçırılır.

3️⃣ Makro döngüyü anlamamak

Trader chart’a bakar ama hikâyeyi görmez:

Liquidity

Monetary policy

Uzun vadeli sermaye akışı

👉 Teknik yol gösterir,

oyunu makro belirler.

📊 BASİT KARŞILAŞTIRMA

- Trader A (Scalp / top-bottom):

Çok trade kazanır

Trend genişleyince kaybeder

Burnout

- Trader B (Trend following / hold):

Entry kusursuz değil

Pozisyonu tutar

Döngüyü atlatır

🧠 KRİTİK INSIGHT

Easing cycle, tekniği zayıf trader’ı değil,

DÖNGÜ MANTIĞINI ANLAMAYAN trader’ı yok eder.

2026 (eğer easing yılıysa):

→ Ödül, pozisyon tutabilenlere gider,

en çok işlem yapanlara değil.

DXY | Temel GörünümDXY | Temel Görünüm

🔹Amerika’daki CPI verilerinin dolara büyük bir etkisi olmayacak gibi görünüyor. Bugün, Avrupa Merkez Bankası’nın toplantısı öncesinde Euro ve Sterlin için olası aşağı yönlü riskler mevcut. Ancak, çoğu yatırımcı zaten pozisyonlarını açmış durumda, bu yüzden büyük bir düşüş beklenmiyor.

🔹Dolar endeksi (DXY) şu an 98.00 seviyesinin üzerinde ve bu seviyenin altına inmiyor. ABD’deki veriler, özellikle de işsizlik başvurularında önemli bir artış yaşanmazsa, doları etkilemeyecek gibi görünüyor.

🔹Bugün açıklanacak CPI verilerinin de bu durumu değiştirmesi beklenmiyor. 3.1% olarak beklenen yıllık enflasyon oranı, şimdilik Fed’in faiz artırma planlarını etkileyecek bir ivme yaratmayacak.

🔹Sonuç olarak, DXY’nin 98.00 seviyesinin biraz üzerinde kalması, Euro ve Sterlin’deki olası aşağı yönlü risklerle birlikte, 98.80 seviyelerine doğru bir düzeltme yapması bekleniyor. 💵📊

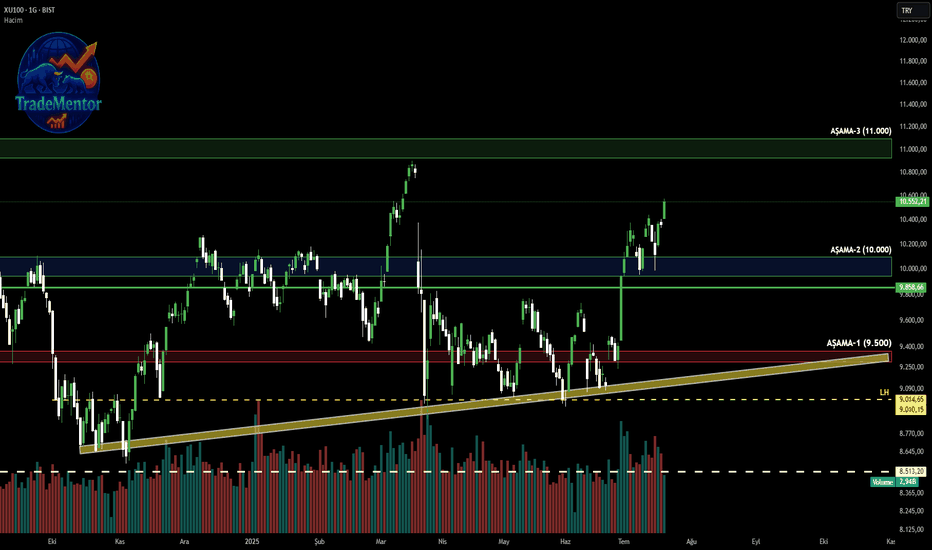

#XU100 İçin Önemli HAFTA Ve AY Sonu !Merhaba arkadaşlar yeni bir haftaya başladık öncelikle bereketli kazançlı bir hafta olmasını diliyorum,

Finansal piyasalarda çoğu zaman “analiz mi, şans mı?” sorusu tartışılır. Ancak biz, #TradeMentorTR çatısı altında sunduğumuz her değerlendirmede yalnızca fiyatlara değil; yatırımcı davranışlarına, teknik uyuma ve istikrarlı stratejiye odaklanıyoruz. Bugün kü teknik analiz görselide bunun en net kanıtı.

24 Haziran 2025 tarihli grafik analizimizde #XU100 endeksinin 9.010 – 9.140 bölgesine denk gelen yükselen trend desteğine dikkat çekmiş ve olası bir yukarı yönlü kırılımın, sırasıyla 9.500 – 10.000 ve hatta 11.000 hedeflerini gündeme getirebileceğini belirtmiştik. Aradan geçen yaklaşık bir aylık sürede, endeks bu bölgede güçlü bir taban oluşturdu ve ardından teknik hedeflerin tamamını birer birer gerçekleştirmeye başladı.

Teknik analiz güçlü sinyaller veriyor olsa da, bu hafta piyasanın yönü açısından belirleyici olacak iki önemli gelişme önümüzde duruyor:

1-) TCMB Para Politikası Kurulu Toplantısı:

Türkiye Cumhuriyet Merkez Bankası'nın bu hafta gerçekleştireceği faiz kararı toplantısı, özellikle yatırım yapmak ve içeride olan yatırımcıların karar vermesinde etkili olacak. Faiz indirimi ya da sabit bırakma kararları, kısa vadeli volatiliteyi artırabilir. Bu kararlar sonucunda teknik seviyelerin nasıl çalışacağını da etkileyelecek.

2-)ABD #FED 29-30 Temmuz Toplantısı:

Küresel yatırımcı algısını şekillendiren en önemli unsurlardan biri olan #FED’in bu ay(29-30 Temmuz) sonundaki toplantısı dolaylı olarak #BIST Borsa İstanbul ve #XU100 üzerindeki risk iştahını belirleyecek. Faiz patikası, bilanço açıklamaları ve ’ın konuşması dikkatle takip edilecek.

Bu gelişmeler, teknik analizle öngördüğümüz fiyatlamaların temel destekleyicisi ya da bozucusu olabilir.

Bu 2 önemli gelişmelere gebe bir ay ve hafta içeresindeyken dikkat etmek ve teknik yapıyı izlemek gerekir peki teknik yapı bize ne söylüyor !

Şuan 9.010 – 9.140 destek bandında oluşan taban yapısı sonrası başlayan yükseliş teknik uyumun örneklerinden biri oldu endeks bu bölgeden güçlü şekilde yukarı döndü. İlk teknik direnç olan 9.500 bölgesi güçlü hacimle geçildi ve artık bu seviye yeni bir destek olarak izlemeliyiz. Psikolojik ve teknik önemi yüksek olan bu direnç seviyesi de yukarı yönlü kırılarak fiyatı şu an 10.513 puan seviyesine getirdi. Teknik yapının korunması ve hacmin destek vermesi durumunda, 11.000 seviyesi sıradaki hedef olarak önümüzde duruyor. Ancak bu bölgede kâr satışları ve düzeltmeler ya da konsolidasyon ihtimalleri göz ardı edilmemeli.

Bu süreç bize bir kez daha gösterdi ki; sabır, teknik disiplin ve doğru seviye takibi başarıyı beraberinde getiriyor. 24 Haziran analizimde işaret edilen bölgeler sadece teknik seviyeler değil, aynı zamanda yatırımcının karar noktalarıydı.

Tüm yatırımcılara bol kazançlı, sağduyulu ve disiplinli bir hafta diliyorum. Takip etmeyi ve güncel analizlerimi kaçırmamayı unutmayın.

Sağlıkla ve kazançla kalın.

⚠️ UYARI:

Bu çalışma yatırım danışmanlığı kapsamında değildir. Burada yer alan içerikler, genel teknik analiz yorumudur. Yatırım kararlarınızı, risk profilinize ve yetkili kurumların rehberliğinde almanız gerektiğini önemle hatırlatırız.

#BIST100 #XU100 #TeknikAnaliz #TCMB #FED #TradeMentorTR #Borsaİstanbul #YatırımStratejisi #PiyasaYorumu #EndeksAnalizi

RIPPLE YÜKSELİŞ SONRASI YOLUN YARISINI GERİ DÖNDÜ SIRADA NE VAR?Trump yönetimi ile göreve başlayan SEC yönetiminin kripto para destekçisi isimlerden seçilmesi altcoin piyasasında heyecana neden olurken Garry Gensler döneminde baskı altında olan varlıklar, Trump döneminin başlamasıyla güçlü yükselişler yaşadı. Kasım ayında tetiklenen ve %591 oranında bir yükselişle 3,39$ seviyesini test eden Ripple, son zirve seviyesinden %50 değer kaybı yaşadı. Hali hazırda ETF başvuru süreçleri ve SEC-Ripple Labs arasındaki davanın tamamen sonuçlanmamış olmasına rağmen yukarı yönlü beklentilerin güçlü olduğu kripto varlıkta 1,77$ seviyesi ve 1,11$ seviyeleri büyük önem arz ederken FED'in para politikası adımları ve mevcut SEC yönetiminin Ripple Labs'e karşı tutumu dikkatle takip edilecek.

ETHEREUM MAJÖR YÜKSELİŞ TRENDİNDEN TEPKİ ALABİLECEK Mİ?Kripto varlık piyasası içerisindeki negatif haber akışlarına ek olarak ekosistemindeki ağ aktivitesinin zayıflaması ile baskı altında kalan Ethereum majör yükseliş trendini yeniden test edecek mi? Daha önceki fiyat tepkilerinin güçlü alımlarla karşılandığı 2120$ bandının yeniden test edilmesi halinde, bu seviye altında günlük kapanış hareketi gerçekleşmediği sürece alıcılı değerlendirilebilir. Söz konusu önemli destek seviyesinin kaybedilmesi halinde 1571$ seviyesine baskı artacaktır.

MAJÖR KRİPTO VARLIKTAKİ KAYIPLAR DERİNLEŞECEK Mİ?Trump etkisi ile başkanlık seçimleri sonrası yaşanan ralli ile %64'e varan yükseliş yaşayan majör kripto varlıkta stres artıyor. Bu hafta açıklanacak PCE enflasyon verisi öncesi kayıpların derinleştiği Bitcoin, haftalık kapanış hareketini 87400 seviyesi altında gerçekleştirmesi durumunda geri çekilmeler yükseliş kanalının alt bandı olan 73680$ seviyesine kadar derinleşebilir. FED Faiz politikasına ek olarak Trump'ın gümrük tarifelerine dair açıklamaları ve Bitcoin rezerv planına dair söylemler piyasalar genelinde ana yön belirleyici unsurlar olacaktır.

DXY TEMEL ANALİZFED 50 baz puan indirim yaptı. Son 40 yılın en yüksek faiz dönemini yaşadık. Bunun sonucunda faiz inip likidite artarken inanılmaz bir ralli yaşanacak. Resesyon olsa bile resesyon gelene kadar çok güzel bir ralli olacak. Resesyon erken gelirse veya hiç gelmezse soluksuz bir ralli olacak sadece. Bu tarz yüksek bir faizden iniş her zaman denk gelebileceğimiz bir durum değil. Muhakkak yatırım yapmak gerekiyor. Bir şeyler alın satın demiyorum. Yatırımcı olmak gerekiyor. Tasarruflarınızı başarılı yatırım araçlarına yönlendirirseniz çok güzel para kazanabilirsiniz:)

Bitcoin ve FED Faiz Döngüleri [2016 - 2024]✍🏼 2016 Yılı ve 2024 Yılı Arasındaki FED Faiz Oranlarını Bitcoin Grafiği Üzerinde İnceleyebilirsiniz.

📊 Bitcoin & Faiz Oranları Arasındaki Grafik İlişkisi ;

📈 Tradebot Dominance Osilatör ; Bitcoin ile USDT/USDC Arasındaki Hacimsel Geçişleri Göstermektedir. Grafikte Faiz İndirim Döngüsünün Hangi Aşamasında Paranın Bitcoine Kaydığını ( Yeşil Alan ) veya TETHER Tarafına Kaydığını ( Siyah Alan ) İnceleyebilirsiniz.

📉 FED Faiz Oranları İçeren Dönemsel Grafiği Sadece İncelemek İsterseniz ;

BTC FAİZ İNDİRİMLERİ ÖNCESİ SON PİYASA DÜŞÜŞLERİ -btc de karmaşik düzeltmeni̇n son bulacaği (1.618 değeri̇ne gi̇tmek i̇sterse (36.000$) o zaman farkli bi̇r yapi i̇nceleri̇z) tahmi̇ni̇ di̇p sevi̇yesi̇

-45k ci̇varinda bulunan fi̇yat boşluklari ve li̇ki̇di̇teleri̇n alinmasi

-18 eylülde fed fai̇z i̇ndi̇rmek i̇çi̇n bahane aradiklari i̇çi̇n pi̇yasalari sebep gösterecekler pi̇yasalar müdahale etmesek yikilacakti bi̇z kurtardik düşük fai̇z ortaminda yatirimcilari pi̇yasalara çekecegi̇z vs

Bitcoin - NIKKEI - USDJPY - NASDAQ - Beceriksiz POWELLBu korkulu günlerin sebebi, beceriksiz Powell'ın geçmişte geç kaldığı olayların faturasıdır !

Nasdaq ve Btc 100 günlük hareketli ortalamadan tepki aldı. Bu tehlikenin geçtiği anlamına gelmez. Btc'nin 61K üstünde kalıcı durması gerek. Daha sonra artık yeni ath'lara koşması lazım. Güncel bulunduğu bölge hoş bir bölge değil. Piyasaların halen temkinli durduğu bir alan. 56,200 direnci aslında zayıf bir direnç. Böyle bir zayıf direncin kırılmaması ise negatiflik boyutunu ve karamsar piyasanın neticesidir. Böyle günlerde çok hızlı toparlayan ürünleri not alınız ! Boğada ki kazançların en büyük göstergesidir.

Faizleri indirmek için %2 enflasyon rakamını beklemek zorun değiliz demesine rağmen sürekli %2 'yi bahane edip faiz müdahelesin de geç kalabileceklerin sonuçlarını aldık.

Öncelikle Fed'in sürekli bahsettiği hedeflerin çok ilerisinde hareket eden enflasyon verileri var. Ekonominin belli bölümlerinde resesyon sinyalleri aylar önce gelmişti. İstihdam 'da net bozulmalar mevcut olmak ile birlikte bunun her geçen ay şiddeti artıyor. Bunların neticesinde Eylül ayı yapılacak müdahale geç kalınmış bir müdahale olacağın verdiği endişedir.

Olay zincirlemesi :

1- Fed'in Eylül ayı faiz indirime sinyali.

2- Asıl olayın başlangıcı : Geçen hafta gelen aşırı negatifli veriler neticesinde resesyon korkusu.

3- Bu resesyon korkusu ile birlikte Japonların faiz yükseltmesi ile Carry Trade pozisyonlarını kapatmaya zorlanması.

Piyasaları sakinleştiren, piyasa beklentileri ve takip edilmesi gereken alanlar :

1-Dün piyasaları sakinleşmesini sağlayan verilerin beklenti etrafında gerçekleşmesidir. ISM - PMI alakalı veriler...

2- Piyasalar, Fed'den erken müdahale beklemesi. Bu erken müdahale edilme şekli önemli. Piyasaları korkutucu biçimde yapması satış dalgasına neden olur.

3- Müdahale gelmez ise 2. Negatif dalgalanma yaşayabiliriz.

4- Gelecek olan istihdam ile alakalı verilerin beklenti etrafında gerçekleşmesi önemli. Çok aşağıda veya yukarıda veriler piyasaları daha çok gerebilir.

5-Nikkei japon borsası ve USDJPY parametrelerin sakinleşmesi ve volatiliteden arınması gerek.

FED Eylül'de Ne Yapacak?📝 Grafikte turuncu çizgi ile Fed faiz oranını, alan görünümünde ise Fed bilançosunu görüyorsunuz.

📝 Grafikte belirtmiş olduğum gibi, Fed pandemiyle birlikte yapmış olduğu faiz indirimleri dolayısıyla bilanço tarafı nerdeyse iki katına yükseldi.

📝 2022 yılı itibariyle kademeli şekilde artırılan faiz oranları sonrası bilanço yeniden daraltılmaya başladı. Geldiğimiz nokta, Fed'in pandemi nedeniyle faiz oranlarını nerdeyse sıfırladığı nokta diyebiliriz.

📝 Ancak piyasa bilanço bazında bu bölge altına inilerek, bir likidite sıkıntı yaşamaktan çekiniyor. Pandeminin küresel etkileri geçmiş gibi görünse de, enflasyonun orta-uzun vadeli sıkılaşma politikalarında kronikleşmesi endişe de hakim.

📝 Bu bağlamda Fed tarafının Eylül ayından genel piyasa beklentilerinde olduğu gibi 50 baz puan faiz indirimi söz konusu olacaktır diye düşünüyorum.

📝 Bu durumun para piyasalarına yansıması bağlamındaki fiyatlamayı, dün Japonya kaynaklı yaşanan satışların tepkisinin tam olarak oturmasıyla anlayacağımızı düşünüyorum.

📝 Bugün itibariyle Amerikan doları pozitif bir hava oluşmuş olsa da, bu pozitif görünümün tepki mi, yoksa faiz indiriminin yapılmayacağının fiyatlaması mı olup olmadığı anlamak için en azından bu haftanın izlenmesi daha doğru olacaktır.

📝 Benim şahsi fikrim dolar pozitif eğilimin hafta boyunca devam etmesi, ancak önümüzdeki hafta enflasyon verileri öncesinde, görünümün yeniden faiz indirimi fiyatlamasına döneceği yönünde.

📺 Borsa dair herşeyi BorsaDigital YouTube kanalımda bulabilirsiniz.

ℹ️ Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir.

FED TOPLAM AKTİF BÜYÜKLÜĞÜ RESPPANWWFED'in aktif büyüklüğünün hiç bir dönemde gördüğü zirveden %20 üstünde düzeltme yapmadığını biliyor muydunuz?

Krizler sonrası ekonomiyi toparlamak için hızlı büyütülen bilanço büyüklüğü istenilen kadar küçültülemiyor. Likidite bağımlılığı kolay bırakılamıyor. Ne kadar yüksek faiz de verseniz bedelini ödeyip o likiditeyi taşımak istiyor piyasa.

Yaşadığımız sıkılaşma sürecinde de %18 dahi görülmedi henüz. Ve faiz artışları bitti.

Tarihe not olarak kalması adına atıyorum.

ABD M1 PARA ARZIWM1NSABD M1 para arzı pandemi etkisi ile ilk para basımının ardından gelen olağan yükseliş başlangıcı ve zirvesine göre 0,382 düzeltmesini tamamladı. Faiz indirim süreci arefesinde düşeni de kırmak üzere.

Ne kadar çok para o kadar çok boğa piyasası. M1 para arzı en temel anlamda olan nakit ve vadesiz mevduatları kapsar. Buradan yeniden yükselmeye başlamasını ilgi ile izlememiz gerekiyor.

Fed Faiz Artışına Devam Edebilir! - İbrahim COŞARABD enflasyon verileri dün hem aylık hem de yıllıkta beklentinin üzerinde geldi.

Fed'in kısa vadede %2'lik enflasyon hedefine ulaşması zor görünüyor. Bunu başarabilmesi için aylık enflasyonu ortalama %0,16 seviyesine getirmesi gerekiyor.

Ama dün gelen Fed tutanakları ve enflasyon verisinin beklentinin üzerinde gelmesi, Fed'in faiz artışlarına devam edeceği beklentilerini güçlendirdi ve buna göre Fed uzun bir süre daha faizleri yukarıda tutacak gibi görünüyor.

Hatta bu yıl bitmeden Fed'den 25 baz puanlık bir faiz artışı daha görebiliriz.

Fed'in faiz artışları, finansal piyasaları şu şekilde etkileyebilir:

🔴 Borsa piyasalarında düşüş yaşanabilir. Faiz artışları, şirketlerin karlılığını ve yatırımcı talebini azaltabilir. Bu durum, borsa piyasalarında düşüşe neden olabilir.

🔴 Hisse senedi getirileri düşebilir. Faiz artışları, tahvil getirilerini artırır. Bu durum, hisse senedi getirileri ile tahvil getirileri arasındaki farkı azaltır. Bu da, hisse senedi yatırımcılarının tahvillere yönelmesine neden olabilir.

🟢 Tahvil piyasalarında yükseliş yaşanabilir. Faiz artışları, tahvil getirilerini artırır. Bu durum, tahvil fiyatlarının yükselmesine neden olabilir.

🟢 Dolar değer kazanabilir. Faiz artışları, dolar üzerindeki talebi artırır. Bu durum, doların değer kazanmasına neden olabilir.

Fed'in bu yıl başka bir faiz artırımına işaret etmesine şaşır...Fed'in bu yıl başka bir faiz artırımına işaret etmesine şaşırdınız mı?

Günün büyük hikayesi elbette Fed'in bu yıl bir faiz artırımına daha işaret etmesi.

Birkaç saat önceki FOMC toplantısının sonunda, ABD Federal Rezervi faiz oranlarını değiştirmedi, ancak yıl sonuna kadar başka bir faiz artışı öngördü. Ek olarak, daha uzun süre daha yüksek olması muhtemelen yeni gerçekliktir ve tahminler, oranların Haziran ayındaki toplantıda beklenen kesintilerin tam yüzde puanına kıyasla 2024'te yalnızca yarım puan düştüğünü göstermektedir.

Finansal piyasalar, Fed'in faizleri değişmeden bırakmasını geniş çapta bekliyordu, ancak öngörülen kesintilerde yapılan revizyon piyasaları hazırlıksız yakaladı.

Günün en büyük hamlesi; GBPUSD, Fed'in kararından etkilenen iki katına çıktı ve İNGİLTERE Enflasyon Oranı 1-1 / 2 Yılın En Düşük Seviyesine Geriledi (Ağustos 2023'te% 6,7'den bir önceki aya göre% 6,8'e düşerek% 7,0'lık piyasa mutabakatının altına düştü.)

GBPUSD, 1.238'ten 1.233'te en düşük seviyeye yükseldi (ancak bazı kararsızlıklardan ve ilk saat içinde 1.238'e kadar bir atıştan önce değil). Sonunda, fiyat ön kararın altına düştü (panikledi mi?) düşük. Mevcut fiyat bu seviyenin hemen üzerinde 1.234 seviyesinde işlem görüyor, ancak bu paritenin aşağı yönlü beklentileri için bu yeni kısa vadeli direnişe göz kulak olacak

Dogru resim real yorum :)bugün bilindiği üzre global piyasaların takip ettiği faiz kararı bekleniyor bugün için işleme girmek tamamen zar sallamak gibi olur fed üylerin yapacağı tek yorum bütün yönü değiştirebilir teknik olarak xauusd'nin aşağı olduğunu söylemiştim 2070'lerden gelen satış baskısı devam ediyor abd'nin borç baskısı emtiların göze gelmediği ortama girdiğimizi düşünüyorum ülke piyasalarında altın işlik oranları 5 bin usd 8 bin usd yaparken şuan kafa kafaya hatta bir çok ülkede ters dönemeye başladı yani dolar fiziken ederinden daha değerli olmaya başladı takipte kalın real yorumları takip edin sinyaller tamamen çingene usülü para kazanma yönetimidir. her zaman orta vade ve uzun vade kazançlı taraftır.

xauusd aşağıdaki yerleri

1930 altında 1850-1820 bölgesi

1985 stoplu şekilde takip edilebilir. bol kazançlar.

GÜNCEL 1G BTC ANALİZİ !!Öncelikle herkese merhaba arkadaşlar 23 Nisan'da sizinle paylaştığım haftalık grafikte önemli bir dirençteydik ve ret yedik

Şuanda ise günlük grafiğimizde 26.500-27.000 desteğine gelmiş bulunmaktayız buradan alacağımız destek ile haftalık direnci tekrar zorlayabiliriz lakin unutmayın ki her an sert satışlar gelebilir..

Spot alımı için acele etmeyin haftalık grafiğimde belirttiğim kritik Boğa düşeni kırılıp test edilince gönül rahatlığıyla alım yapabilirsiniz grafiğimde günlük destek ve dirençleri paylaştım..

Herkese iyi günler diliyorum...

YATIRIM TAVSİYESİ DEĞİLDİR !!