Tüpraş Düşüş AnaliziYılın başından beri yaptığı yükseliş sonra düzeltme evresine girdiği görülüyor. Kısa vade de hem hareketli ortalama hemde teknik seviyeyle örtüşen 205-200 arası nefes aldırabilir. Eğer ki bu düşüş devam ederse, 197-8 iyi bir destek seviyesi olarak karşımıza çıkıyor.

- Getirdiği bilanço sonrası dinlenmek isteyebilir. Ama momentum kaybettiği ortada.

Ara düşen trend çizgisini görüyorsunuz, o yukarıya kırılmadıkça baskı devam edecektir.

Yasal Uyarı

Yatırım tavsiyesi değildir. Burada yer alan yatırım bilgi yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Hiçbir şekilde yönlendirici nitelikte olmayan yazılardır. Lütfen buradaki bilgilere dayanarak yatırım yapmayınız.

Analiz

#Bitcoin Analiz#Bitcoin işte size gerçek bir senaryo:

#BTC Haftalıkta CHoCH yapar. Tam da o noktada (Haftalık Bullish OB) Cypher Harmonik formasyonu çalışır ve OTE 0.70-0.79 bölgesine doğru yola çıkar. Tüm fenomenler "Ben demiştim; mega boğa başlayacak diye" derken, biz yeniden Short işlemlere geçeriz.

Filmin bu şekilde biter. Filmin sonunu anlatınca pek bir heyecanı kalmaz. Ancak; bu senaryo bize güzel fırsatlar sunuyor olabilir.

Umarım; faydalı olur. Hepinize bol kazançlar diliyorum.

AKFYE | Sessiz Toplanma Dönemi – Büyük Ralli Öncesi SessizlikGrafikte iç içe geçmiş Elliott dalgaları, ikili dip ve omuz–baş–omuz formasyonları dikkat çekiyor. Bu tarz yapılanmalar, genellikle büyük oyuncuların pozisyon biriktirdiği dönemlerin teknik izleridir. Hacim düşük, fiyat yatay — klasik bir “akümülasyon evresi”.

Tam da bu dönemde, Akfen Yenilenebilir Enerji A.Ş. (AKFYE) yönetiminden gelen 14 milyon nominal tutarda hisse geri alım kararı ve 200 milyon TL’lik fon tahsisi, tabloyu tamamen değiştiriyor.

Bu hamle, şirketin “kendi hissesinin gerçek değerinin altında işlem gördüğüne inandığını” gösteriyor. Aynı zamanda piyasada güçlü bir güven mesajı anlamına geliyor.

📅 Geri alım programı 25 Mart 2025’te başlatıldı ve 1 yıl boyunca devam edecek.

KAP bildirimlerinde (örneğin 16 Temmuz 2025’te yapılan 100.000 adetlik alım) programın aktif şekilde yürütüldüğü görülüyor. Bu da yatırımcılar açısından şirketin piyasaya doğrudan destek verdiği anlamına geliyor.

🔍 Teknik Görünüm

Grafikte 15–16 TL bölgesi uzun süredir güçlü bir taban oluşturuyor. Bu bölge aynı zamanda Fibonacci 0.786 seviyesine denk geliyor.

Kırılım senaryosunda ilk hedefler sırasıyla:

TP1: 21,50 ₺

TP2: 25–26 ₺

TP3: 29–30 ₺

Ana hedef: 35–36 ₺ (1.13 Fibo)

Uzatma hedef: 45 ₺ üzeri (1.618 Fibo)

Fiyatın 17,25 ₺ üzerinde kalıcı olması, yeni yükseliş döngüsünün başladığını teyit edecektir.

Teknik yapı + geri alım haberi birleştiğinde, orta–uzun vadede yeni bir trend başlangıcı potansiyeli oldukça güçlü görünüyor.

Borsada büyük hareketler sessizlikten doğar. AKFYE grafiği şu anda sessizliğin tam merkezinde.

Şirket kendi hissesini topluyor, teknik yapı sıkışıyor, enerji birikiyor.

Bu senaryoda 2026’ya kadar sürecek bir yükseliş döngüsünün ilk adımlarını izliyor olabiliriz.

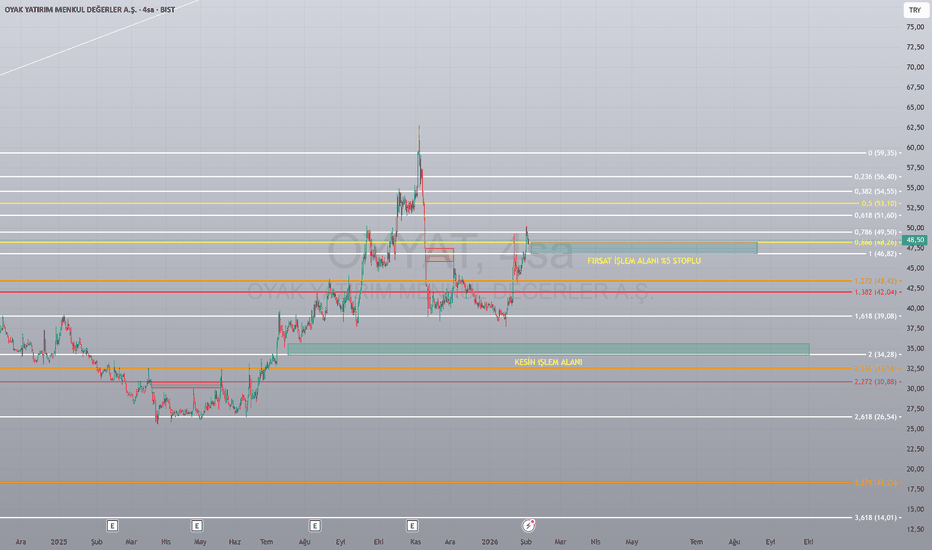

Oyyat sağlam ilerliyorGünlükte oluşan 39 lira seviyesinden OB hattını test etmeden, F 0,5 noktasından tutunum sağlarsa düşüş formasyonunu tamamlamak isteyebilir, Eğer LL ve OB formlarının akümülasyon noktasını likide edip temiz bir yükseliş ile düşüş formasyonunu tamamlayabilir. 2 aşamalı bir takip işlemini değerli takipçilerimle paylaşıyorum.

ISCTR Uzun zaman sonra dolar bazlıda görüldüğü gibi kırdı ve takip edeceğim seviyeler;

-19-25 olacaktır.

Yasal Uyarı

Yatırım tavsiyesi değildir. Kendime paylaştığım, içimi döktüğüm yazılardır. Burada yer alan yatırım bilgi yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Hiçbir şekilde yönlendirici nitelikte olmayan yazılardır. Lütfen buradaki bilgilere dayanarak yatırım yapmayınız.

GBPUSD – 1 Saatlik Zaman Dilimi Tradertilki AnaliziDostlarım selamlar,

Sizler için GBPUSD analizi hazırladım.

Dostlarım, GBPUSD eğer ki 1 saatlik zaman diliminde 1.34125-1.34045 bu seviyelerin üstüne çıkıp mum kapanış yaparsa buy işlemi açacağım.

Hedeflerim:

1. Hedef: 1.34350

2. Hedef: 1.34950

Dostlarım, sizlerden gelen her bir beğeni sayesinde bu analizleri paylaşıyorum. Çünkü beğenileriniz benim motivasyonumu artırıyor ve sizlere böyle destek olmak istiyorum.🙏

Beğenerek destek veren tüm dostlarıma teşekkür ederim.❤️

SEGMN İnceleme 2.12.2025SEĞMEN KARDEŞLER GIDA ÜRETİM AMBALAJ SANAYİ A.Ş ( SEGMN) günlük grafiğinde olası hacimli yükselişlerde erişebileceği bölge grafikte görüldüğü gibidir. Günlükte 16.70 altı kapanışlarda satışlar derinleşebilir ve yeni bir dip arayışına gitme ihtimali mevcuttur. Kendime nottur. Yatırım tavsiyesi al - sat - tut vs. asla içermemekte olan grafiğimiz ektedir.

TUPRS Neler Yapabilir ?Geçen hafta ki analizimizde düşen üçgen içerisinden kendini kurtarıp 191 Tl üzerinde atıp kalıcılık sağladıkça yukarıları hedefleyeceğinden bahsetmiştik. Ve göründüğü gibi 200 Tl fiyatına güzel bir ilerleme sağladı. Peki ya bundan sonra ne olabilir ?

- 200 Tl üzerine atabilirse 209 Tl bandına gitmek isteyecektir (pozitif)

- 191 Altında kalıcı olmamalı

Endekse göre direnci zorlayabilir veya gevşeyebilir. Her türlü haber akışı, durumları unutmadan riskinizi yönetiniz .

Yasal Uyarı

Yatırım tavsiyesi değildir. Kendime paylaştığım yazılardır. Burada yer alan yatırım bilgi yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Hiçbir şekilde yönlendirici nitelikte değildir. Lütfen buradaki bilgilere dayanarak yatırım yapmayınız.

TUPRS Bakalım…Geçen hafta ki analizimizde desteklerin koruması gerektiğini kısa vadede 180 , aşağısına kırarsa fiboya göre 170-75 bandı kritik olacak demiştik.

Günlük yapıda da yükseleni kırdıktan sonra aşağı doğru daralan bir üçgen içerisinde gidip geliyor günlerdir.

Eğer yukarıya doğru kırarsa ve 191₺ üzerine atabilirse pozitif havaya geri kavuşur

Yasal Uyarı

Yatırım tavsiyesi değildir. Kendime paylaştığım, içimi döktüğüm yazılardır. Burada yer alan yatırım bilgi yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Hiçbir şekilde yönlendirici nitelikte olmayan yazılardır. Lütfen buradaki bilgilere dayanarak yatırım yapmayınız.

BIMAS Bakış..Öncelikle gördüğünüz gibi grafiğe haftalık olarak baktığımızda, yükselen bir kanal içinde devam ediyor. Bana göre bu kanalı kırıp onay almadığı sürece işler fena değil. Tam kanalın altında destekteyiz bu hafta kritik olabilir.

💙516₺ En yakın 50 günlük ortalaması, bir altında 100 günlük (yeşil renk) 469₺ bölgesi var.

⭕️Direnç olarak karşımıza: bana göre 560-75 görünüyor. Dikkatli olmakta fayda var diye düşünüyorum.

Her zaman kendime söylediğim gibi duygusal bağ kurmayın ve finansal piyasaların riskini unutmayın. Herkese iyi haftalar dilerim

Yasal Uyarı

Yatırım tavsiyesi değildir. Kendime paylaştığım, içimi döktüğüm yazılardır. Burada yer alan yatırım bilgi yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Hiçbir şekilde yönlendirici nitelikte olmayan yazılardır. Lütfen buradaki bilgilere dayanarak yatırım yapmayınız.

EURUSD yükseliş trendi sona mı erdi ?EURUSD paritesini H4'te incelediğimizde haftayı yükseliş trend çizgisinin altında kapattığı görülüyor. Yükseliş trendi yerinin küçük bir düşen kanala bırakmış durumda. Bu kanal 1.17000 seviyesinde bitiyor. Bu seviye üzerinde kalıcılık sağlanırsa yeşil renkte gösterdiğim yatay kanallardan bir tanesini daha görebiliriz. 1.17600 ile 1.17000 seviyesi aralığında önümüzdeki hafta yatay bir seyir görülebilir. Yükseliş trendinin devam etmesi için 1.17840 direnç seviyesinin aşılması gerekiyor. Bu seviye aşılırsa trend devam eder aşılamazsa yatay band ardından da düşüş trendini görebiliriz.

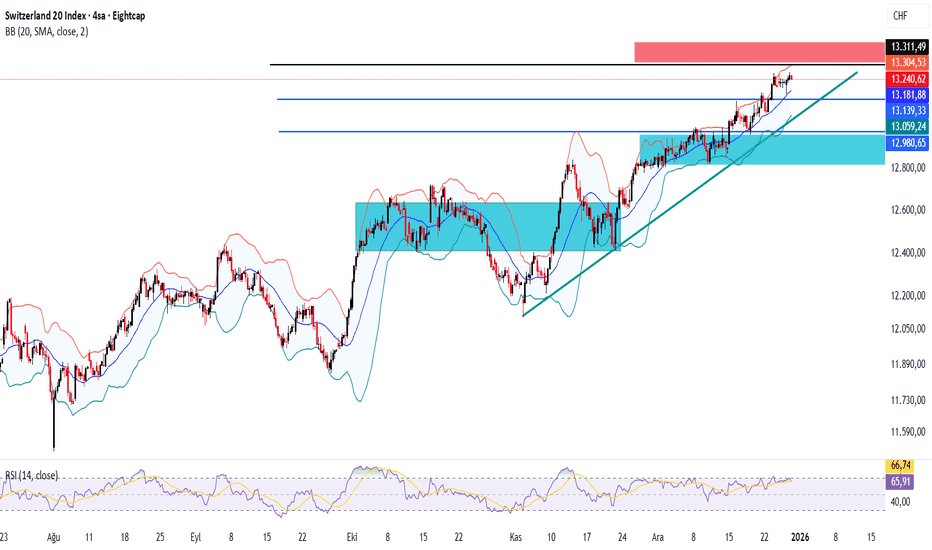

Swı20 AnaliziSwı20 grafiğini H4'te incelediğimizde haftayı yükseliş trendinde ve 13240 seviyesinde kapattığını görüyoruz. Yükseliş trendinin devam ettiği senaryoda 13300 Bollinger üst band seviyesini ilk olarak test edecektir bu seviye kırılırsa kırmızı renkle gösterdiğim 13415 seviyesinde son bulan alanın içerisine kedini atabilir. 133300 seviyesinin altında olası kalıcılık halinde ise ilk hedefinin 13140 desteği olmasını bekliyorum bu seviye kırılırsa 12980 destek seviyesine kadar düşüş devam eder. Bu seviye altında ise turkuaz renkle belirttiğimiz alanın içerisinde yatay hareketlerini görebiliriz. 12800 ile 13000 arasında bir kanal oluşturmasını bekliyorum

Teknik Görünüm | Kısa Vade📊 Teknik Görünüm | Kısa Vade

Son sert düşüş sonrası fiyat, güçlü destek bölgesinden tepki alıyor. Mevcut seviyede yükselen trend çizgisi çalışıyor ancak önümüzde kısa vadeli dirençler bulunuyor.

🟢 Destekler:

4.325 – 4.320

4.260 – 4.255

🔴 Dirençler:

4.335 – 4.374

4.400 – 4.480

📌 4.325 üzerinde kaldıkça tepki hareketi sürebilir.

📌 4.374 üzeri kapanışlar kısa vadeli alıcı baskısını güçlendirir.

📌 4.255 altı düşüşün derinleşmesine yol açabilir.

⚠️ Mevcut bölgede sell yönlü pozisyon arıyorum. Hedefim, fiyatın dirençleri test ederek tepki vermesi. Onaysız işlem risklidir, stop-loss ve risk yönetimi kritik.

Altın rekor tazeledi peki sonraki adım ne olur?Altın rekor tazeledi peki sonraki adım ne olur?

XAU/USD’nin mevcut seviyelerini koruması halinde kısa vadede 4500 psikolojik direncine doğru ivmelenme olasılığı bulunuyor ancak burada dikkat edilmesi gereken ikinci direnç bölgesinin 4525-4550 arasında yer aldığıdır. Bu alan kritik çünkü yukarı yönlü kırılım gerçekleşmezse geri çekilmeler hızlanabilir.

Eğer DXY yükselmeye devam ederse, yani dolar güç kazanırsa altındaki baskı artabilir; böylece XAU/USD’de düşüş senaryosu devreye girebilir ve destek bölgeleri test edilebilir. Buna karşılık risk iştahında azalma yaşanırsa güvenli liman talebiyle alımlar artabilir.

-YTD-

VESTL İnceleme 22.12.2025Vestel Elektronik Sanayi ve Ticaret A.Ş. (VESTL) haftalık grafiğinde olası hacimli yükselişlerde erişebileceği bölge grafikte görüldüğü gibidir. Günlükte 30 TL altı kapanışlarda satışlar derinleşebilir ve yeni bir dip arayışına gitme ihtimali mevcuttur. Kendime nottur. Yatırım tavsiyesi al - sat - tut vs. asla içermemekte olan grafiğimiz ektedir.

ISFIN | Trend Dibi TepkisiISFIN | Trend Dibi Tepkisi 📈

ISFIN, trend dibinden aldığı tepkiyle birlikte yeniden toparlanma sinyalleri vermeye başladı.

Bu bölgeler, teknik olarak tepki sonrası yön tayini açısından dikkat çekici.

🔹 Trend dibinden tepki

🔹 Satış baskısı zayıflıyor

🔹 Yukarı yönlü potansiyel yeniden gündemde

Teknik Görünüm

📌 20,3 üzeri kalıcı kapanışlar, hareketin devamı adına kritik eşik.

Bu seviye üzerinde teknik hedefler sırasıyla:

21,40

22,18

23,20

26,08

30,76

35,44

38,34

Ara dirençlerde oluşabilecek geri çekilmeler, ana yapı bozulmadığı sürece sağlıklı düzeltme olarak izlenebilir.

📝 Yatırım tavsiyesi değildir. Kişisel teknik yorumdur.

YTD

XAUUSD altın analiziXAUUSD altın analizi

Altın kısa vadeli bir çıkış sonrası düzeltmeye gitme eğiliminde gözüküyor.

oluşan bayrak formasyonu ve elliot dalgasına bakıldığında altının çıkabileceği yer olarak 4440 dolar olarak gözüküyor ve sonrasında düşüş beklentim güçleniyor. bu süreçte fiyat hareketleri gözlemlenmeli ve uygun pozisyon için piyasa takip edilmeli.

YTD.