戰爭成為了維護美元世界儲備貨幣地位的一種工具及去美元化悖論:

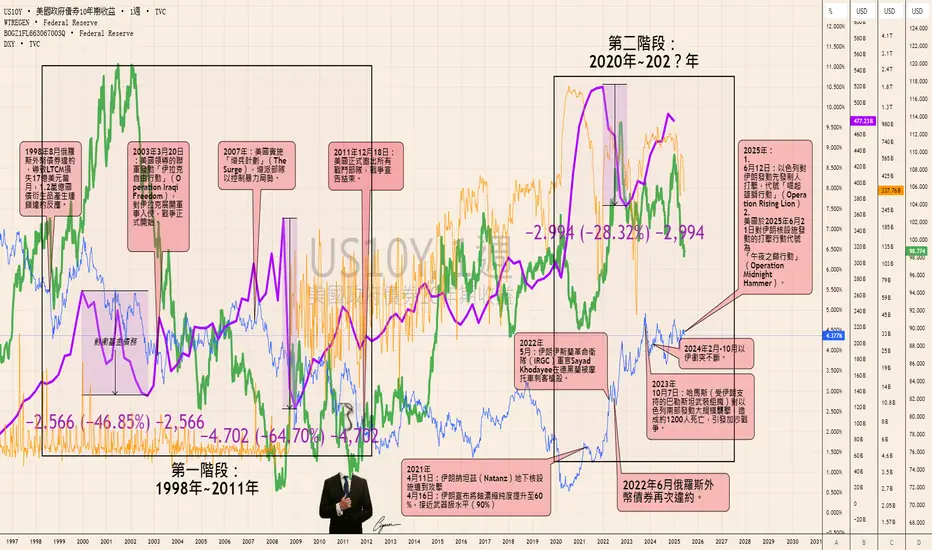

在1998年至2011年以及2020年至2025年的兩個階段中,戰爭成為了維護美元世界儲備貨幣地位的一種工具,這一點從圖表數據和地緣政治事件中清晰可見。

首先,回顧1998年至2011年的階段。當時,美元指數在1998年左右迎來了一個顯著的高峰,這與後續的伊拉克戰爭密切相關。與此同時,1998年俄羅斯因石油價格低迷(美元上漲造成的)和亞洲金融危機導致的財政危機,宣布外幣債券違約,經濟陷入混亂,稅收急劇下降。這種情況促使全球資本流向美國資產,進一步推高了美元價值。而對衝基金的保證金賬戶資產水平——也就是它們的債務——也隨之攀升,達到了一個高峰。

2003年3月20日,美國發起「自由伊拉克行動」,成功推翻薩達姆政權,隨後確保了伊拉克石油交易重新以美元計價,鞏固了石油美元體系。2008年金融危機爆發後(2007年强化在中東軍事行動),美國財政部迅速採取行動,通過發行新債(如TARP計劃)幫助對衝基金減輕債務負擔。圖表顯示,這一過程導致保證金賬戶資產水平分別在2008-2009年下降約46.85%,以及2010-2011年下降約64.7%,私人債務成功轉移到了公共領域,並最終分攤給全球投資者(通過國債銷售給其他人)。

接著,我們來看2020年至2025年的第二階段。2020年至2022年間,美元指數再次出現顯著上漲,這與COVID-19疫情引發的避險需求以及2022年俄羅斯-烏克蘭衝突密切相關。2025年6月,隨著以色列與伊朗衝突的升級——特別是美國於6月21日發起的「午夜之鎚行動」針對伊朗核設施——美元可能進一步走強。

伊朗試圖通過與中國等國用人民幣或物物交換進行石油交易,挑戰美元霸權,而美國的軍事行動顯然旨在遏制這一趨勢。與1998年類似,2022年俄羅斯因西方制裁和石油收入銳減再次出現外幣債券違約,經濟危機導致稅收下降,美元作為避險貨幣的需求再次增加。與此同時,對衝基金的保證金債務也隨美元上漲而達到新高。2020年~2022年,美國財政部通過發行新債(如疫情後的基礎設施計劃)幫助減輕債務負擔,圖表顯示保證金賬戶資產水平在2022-2023年下降約28.32%,第二次下降幅度尚不清楚,但肯定與2025年的衝突有關。

通過對比這兩個階段,我們可以發現一個顯著的模式。無論是伊拉克戰爭還是2025年的伊朗衝突,戰爭總是在美元達到高峰時爆發,並伴隨著俄羅斯的外幣債券違約和對衝基金保證金債務的激增。美國財政部隨後通過發行國債減輕對衝基金的壓力,將私人債務轉移到公共領域,並最終由全球投資者承擔。特別是在中東,戰爭確保了石油市場的穩定和美元計價地位,這一機制在兩個階段中都得到了強化。

然而,階段一的保證金債務下降幅度(46.85%和64.7%)明顯大於階段二(28.32%),這可能反映出2008年金融危機的規模很大,而2025年的衝突影響尚在發展中(我認爲比2008年的債務要大很多)。此外,階段二面臨更廣泛的去美元化挑戰,例如中國推動人民幣國際化和金磚國家的替代結算系統,這可能迫使美國採取更積極的軍事和金融策略。

從更廣泛的視角來看,華爾街需要一場長期戰爭來轉移自身的債務,並幫助美國將國債賣給其他國家。2025年6月22日,隨著以色列-伊朗衝突的升級,這一趨勢顯露無疑。衝突可能很快演變為大規模空襲,並進一步升級為地面部隊進攻,以控制中東能源並打壓去美元化勢力。這種長期動盪將持續推動全球對美元資產和美國國債的需求,為華爾街和美國政府提供緩解債務壓力的機會。

當我們回顧全球金融史和當前的地緣政治局勢,儘管全世界都希望實現去美元化,但這些努力似乎反而強化了美元的流通和武器化。這一現象可以追溯到兩大歷史轉折點:1971年布雷頓森林體系的終結以及21世紀美國推動的穩定幣體系。

1971年開始。那一年,美國總統尼克松做出了一個具有深遠影響的決定,終止了布雷頓森林體系,停止了美元與黃金的固定兌換關係——每35美元兌換1盎司黃金的承諾就此成為歷史。這一舉措看似解除了對美元的束縛,實際上卻讓它如同一匹脫繮野馬,開始在全球金融領域肆意馳騁。脫離金本位後,美元轉向浮動匯率制,美國通過聯邦儲備系統自由調控貨幣供應,將美元變成了一種純粹的信用貨幣,其價值依賴於美國經濟的實力和國際社會的信任。隨後,1973年與沙特達成的石油美元協議確保了全球石油交易以美元計價,這一舉措創造了對美元的持續需求。即使歐洲在1970年代試圖推動歐元作為替代,美元憑藉能源市場的主導地位屹立不倒。此外,脫離金本位賦予美國印鈔和發行國債的靈活性,讓它能夠應對經濟危機——如2008年金融危機期間的量化寬鬆——將成本轉嫁給全球,進一步鞏固了美元的霸權。

時至21世紀,第二次轉折到來——美國積極推動穩定幣體系,將美元的影響力推向新的高度。穩定幣,如Tether的USDT和Circle的USDC,以美元為錨定資產,結合區塊鏈技術,迅速成為數字經濟的重要組成部分。美國政府和監管機構通過框架(如2023年的《穩定幣透明法案》)支持這一發展,確保美元穩定幣在全球支付和去中心化金融(DeFi)中佔據主導地位。然而,這不僅是技術創新,更是美元武器化的升級。2022年,俄羅斯在被剝離SWIFT系統後試圖通過穩定幣(包括其他加密貨幣,財政公佈過實際案例)繞過制裁,但美國施壓穩定幣發行商凍結相關賬戶,成功阻斷了這一途徑。2025年6月,伊朗試圖通過穩定幣進行石油交易,卻因美國監管和制裁威脅(如對Binance的壓力)而受限。甚至,穩定幣的交易數據還被美國情報機構用來監控全球資金流向,展現了其作為地緣政治工具的潛力。

這種去美元化的悖論令人深思。全球各國確實在努力擺脫美元的束縛——中國推動人民幣國際化,2023年與沙特達成人民幣石油交易,2025年6月伊朗90%的原油出口以人民幣結算;俄羅斯開發SPFS系統,2024年金磚國家貿易中非美元結算比例升至30%;歐盟則推動歐元國際化,2025年支付份額升至22%。然而,這些嘗試反而激發了美國的強烈反應。2025年6月的「崛起雄獅行動+午夜之鎚行動」打擊伊朗核設施和能源出口,間接保護了石油美元;制裁和穩定幣監管限制了非美元系統的發展。而去美元化國家的經濟動盪——如俄羅斯2022年的外幣債券違約——推高了全球對美元資產的需求,2025年美國國債收益率從4%升至5%以上。

更深層看,這一現象源於美元的自我強化循環。脫離金本位讓美元成為不受實物約束的信用貨幣,穩定幣則賦予它數字化的鋒芒(美元武器化的功能反而被强化了)。2025年6月的中東衝突引發油價上漲至74美元/桶,全球投資者蜂擁購買美國國債,進一步鞏固了美元地位。每一次去美元化的嘗試——如伊朗的非美元交易——都觸發美國的報復性制裁或軍事行動,間接增加了美元需求。戰爭與金融工具的結合尤為明顯,從伊拉克戰爭到2025年的伊朗衝突,美國通過控制能源市場和轉移債務,維持了美元的霸權。

在1998年至2011年以及2020年至2025年的兩個階段中,戰爭成為了維護美元世界儲備貨幣地位的一種工具,這一點從圖表數據和地緣政治事件中清晰可見。

首先,回顧1998年至2011年的階段。當時,美元指數在1998年左右迎來了一個顯著的高峰,這與後續的伊拉克戰爭密切相關。與此同時,1998年俄羅斯因石油價格低迷(美元上漲造成的)和亞洲金融危機導致的財政危機,宣布外幣債券違約,經濟陷入混亂,稅收急劇下降。這種情況促使全球資本流向美國資產,進一步推高了美元價值。而對衝基金的保證金賬戶資產水平——也就是它們的債務——也隨之攀升,達到了一個高峰。

2003年3月20日,美國發起「自由伊拉克行動」,成功推翻薩達姆政權,隨後確保了伊拉克石油交易重新以美元計價,鞏固了石油美元體系。2008年金融危機爆發後(2007年强化在中東軍事行動),美國財政部迅速採取行動,通過發行新債(如TARP計劃)幫助對衝基金減輕債務負擔。圖表顯示,這一過程導致保證金賬戶資產水平分別在2008-2009年下降約46.85%,以及2010-2011年下降約64.7%,私人債務成功轉移到了公共領域,並最終分攤給全球投資者(通過國債銷售給其他人)。

接著,我們來看2020年至2025年的第二階段。2020年至2022年間,美元指數再次出現顯著上漲,這與COVID-19疫情引發的避險需求以及2022年俄羅斯-烏克蘭衝突密切相關。2025年6月,隨著以色列與伊朗衝突的升級——特別是美國於6月21日發起的「午夜之鎚行動」針對伊朗核設施——美元可能進一步走強。

伊朗試圖通過與中國等國用人民幣或物物交換進行石油交易,挑戰美元霸權,而美國的軍事行動顯然旨在遏制這一趨勢。與1998年類似,2022年俄羅斯因西方制裁和石油收入銳減再次出現外幣債券違約,經濟危機導致稅收下降,美元作為避險貨幣的需求再次增加。與此同時,對衝基金的保證金債務也隨美元上漲而達到新高。2020年~2022年,美國財政部通過發行新債(如疫情後的基礎設施計劃)幫助減輕債務負擔,圖表顯示保證金賬戶資產水平在2022-2023年下降約28.32%,第二次下降幅度尚不清楚,但肯定與2025年的衝突有關。

通過對比這兩個階段,我們可以發現一個顯著的模式。無論是伊拉克戰爭還是2025年的伊朗衝突,戰爭總是在美元達到高峰時爆發,並伴隨著俄羅斯的外幣債券違約和對衝基金保證金債務的激增。美國財政部隨後通過發行國債減輕對衝基金的壓力,將私人債務轉移到公共領域,並最終由全球投資者承擔。特別是在中東,戰爭確保了石油市場的穩定和美元計價地位,這一機制在兩個階段中都得到了強化。

然而,階段一的保證金債務下降幅度(46.85%和64.7%)明顯大於階段二(28.32%),這可能反映出2008年金融危機的規模很大,而2025年的衝突影響尚在發展中(我認爲比2008年的債務要大很多)。此外,階段二面臨更廣泛的去美元化挑戰,例如中國推動人民幣國際化和金磚國家的替代結算系統,這可能迫使美國採取更積極的軍事和金融策略。

從更廣泛的視角來看,華爾街需要一場長期戰爭來轉移自身的債務,並幫助美國將國債賣給其他國家。2025年6月22日,隨著以色列-伊朗衝突的升級,這一趨勢顯露無疑。衝突可能很快演變為大規模空襲,並進一步升級為地面部隊進攻,以控制中東能源並打壓去美元化勢力。這種長期動盪將持續推動全球對美元資產和美國國債的需求,為華爾街和美國政府提供緩解債務壓力的機會。

當我們回顧全球金融史和當前的地緣政治局勢,儘管全世界都希望實現去美元化,但這些努力似乎反而強化了美元的流通和武器化。這一現象可以追溯到兩大歷史轉折點:1971年布雷頓森林體系的終結以及21世紀美國推動的穩定幣體系。

1971年開始。那一年,美國總統尼克松做出了一個具有深遠影響的決定,終止了布雷頓森林體系,停止了美元與黃金的固定兌換關係——每35美元兌換1盎司黃金的承諾就此成為歷史。這一舉措看似解除了對美元的束縛,實際上卻讓它如同一匹脫繮野馬,開始在全球金融領域肆意馳騁。脫離金本位後,美元轉向浮動匯率制,美國通過聯邦儲備系統自由調控貨幣供應,將美元變成了一種純粹的信用貨幣,其價值依賴於美國經濟的實力和國際社會的信任。隨後,1973年與沙特達成的石油美元協議確保了全球石油交易以美元計價,這一舉措創造了對美元的持續需求。即使歐洲在1970年代試圖推動歐元作為替代,美元憑藉能源市場的主導地位屹立不倒。此外,脫離金本位賦予美國印鈔和發行國債的靈活性,讓它能夠應對經濟危機——如2008年金融危機期間的量化寬鬆——將成本轉嫁給全球,進一步鞏固了美元的霸權。

時至21世紀,第二次轉折到來——美國積極推動穩定幣體系,將美元的影響力推向新的高度。穩定幣,如Tether的USDT和Circle的USDC,以美元為錨定資產,結合區塊鏈技術,迅速成為數字經濟的重要組成部分。美國政府和監管機構通過框架(如2023年的《穩定幣透明法案》)支持這一發展,確保美元穩定幣在全球支付和去中心化金融(DeFi)中佔據主導地位。然而,這不僅是技術創新,更是美元武器化的升級。2022年,俄羅斯在被剝離SWIFT系統後試圖通過穩定幣(包括其他加密貨幣,財政公佈過實際案例)繞過制裁,但美國施壓穩定幣發行商凍結相關賬戶,成功阻斷了這一途徑。2025年6月,伊朗試圖通過穩定幣進行石油交易,卻因美國監管和制裁威脅(如對Binance的壓力)而受限。甚至,穩定幣的交易數據還被美國情報機構用來監控全球資金流向,展現了其作為地緣政治工具的潛力。

這種去美元化的悖論令人深思。全球各國確實在努力擺脫美元的束縛——中國推動人民幣國際化,2023年與沙特達成人民幣石油交易,2025年6月伊朗90%的原油出口以人民幣結算;俄羅斯開發SPFS系統,2024年金磚國家貿易中非美元結算比例升至30%;歐盟則推動歐元國際化,2025年支付份額升至22%。然而,這些嘗試反而激發了美國的強烈反應。2025年6月的「崛起雄獅行動+午夜之鎚行動」打擊伊朗核設施和能源出口,間接保護了石油美元;制裁和穩定幣監管限制了非美元系統的發展。而去美元化國家的經濟動盪——如俄羅斯2022年的外幣債券違約——推高了全球對美元資產的需求,2025年美國國債收益率從4%升至5%以上。

更深層看,這一現象源於美元的自我強化循環。脫離金本位讓美元成為不受實物約束的信用貨幣,穩定幣則賦予它數字化的鋒芒(美元武器化的功能反而被强化了)。2025年6月的中東衝突引發油價上漲至74美元/桶,全球投資者蜂擁購買美國國債,進一步鞏固了美元地位。每一次去美元化的嘗試——如伊朗的非美元交易——都觸發美國的報復性制裁或軍事行動,間接增加了美元需求。戰爭與金融工具的結合尤為明顯,從伊拉克戰爭到2025年的伊朗衝突,美國通過控制能源市場和轉移債務,維持了美元的霸權。

Feragatname

Bilgiler ve yayınlar, TradingView tarafından sağlanan veya onaylanan finansal, yatırım, alım satım veya diğer türden tavsiye veya öneriler anlamına gelmez ve teşkil etmez. Kullanım Koşulları bölümünde daha fazlasını okuyun.

Feragatname

Bilgiler ve yayınlar, TradingView tarafından sağlanan veya onaylanan finansal, yatırım, alım satım veya diğer türden tavsiye veya öneriler anlamına gelmez ve teşkil etmez. Kullanım Koşulları bölümünde daha fazlasını okuyun.